- 会員限定

- 2017/02/01 掲載

国内FinTech市場は「圧倒的に高い」成長、ブロックチェーンやテレマティクス保険など

国内金融IT市場は横ばい

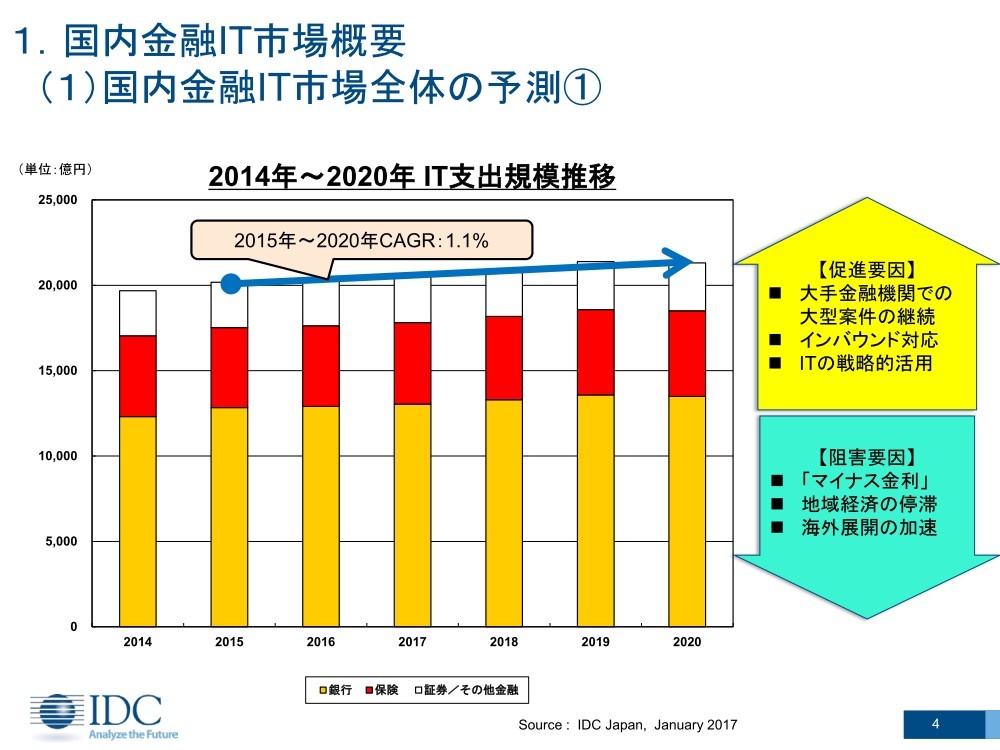

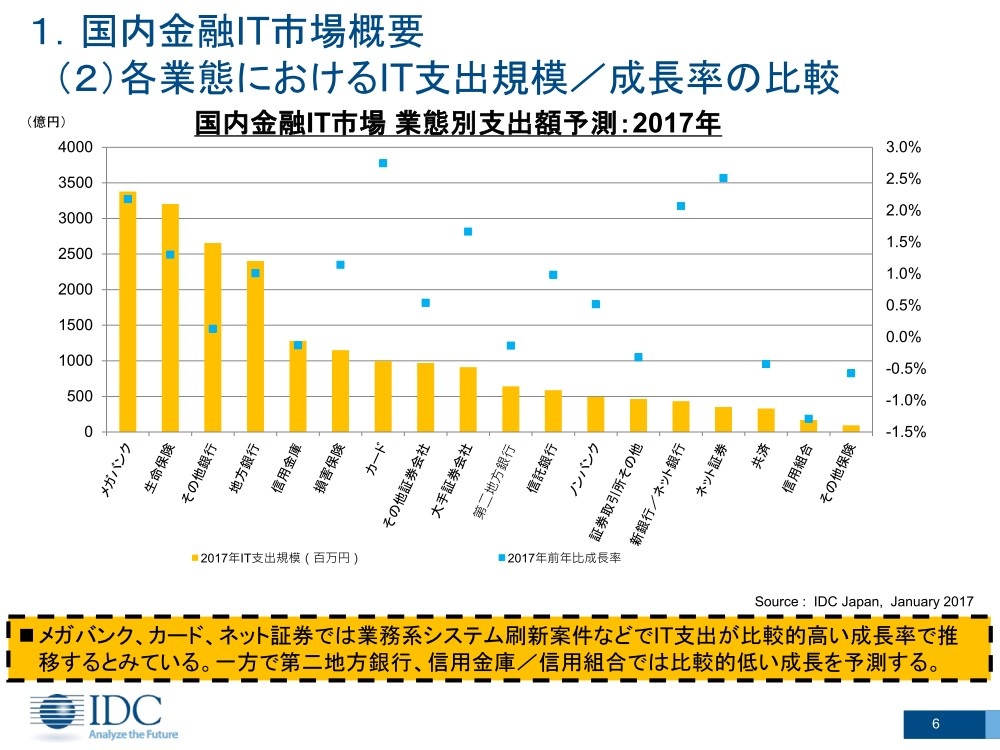

まず、国内金融IT市場全体(ハードウェア、パッケージソフトウェア、ITサービスの合算)をみると、2017年の市場規模は2兆517億円で前年比成長率は1.1%だった。内訳は銀行が1兆3000億円、保険が4800億円、証券その他金融が2700億円だった。業態別でみるとメガバンク(2.2%)、カード(2.7%)、ネット証券(2.5%)が比較的高い成長率となった。2つ目はインバウンド対応で、東京五輪に向けた海外カード対応、セキュリティ対策などが主要なものとなる。3つ目はITの戦略的活用で、顧客・チャネル管理、デジタル化などが要因となる。

一方で、投資を阻害する要因もある。昨今のマイナス金利は金融機関の業績悪化を招いており、案件が消えてなくなることもあるとの声があったほか、地域経済の停滞、海外展開の加速による国内市場投資の悪化などが要因として挙げられた。

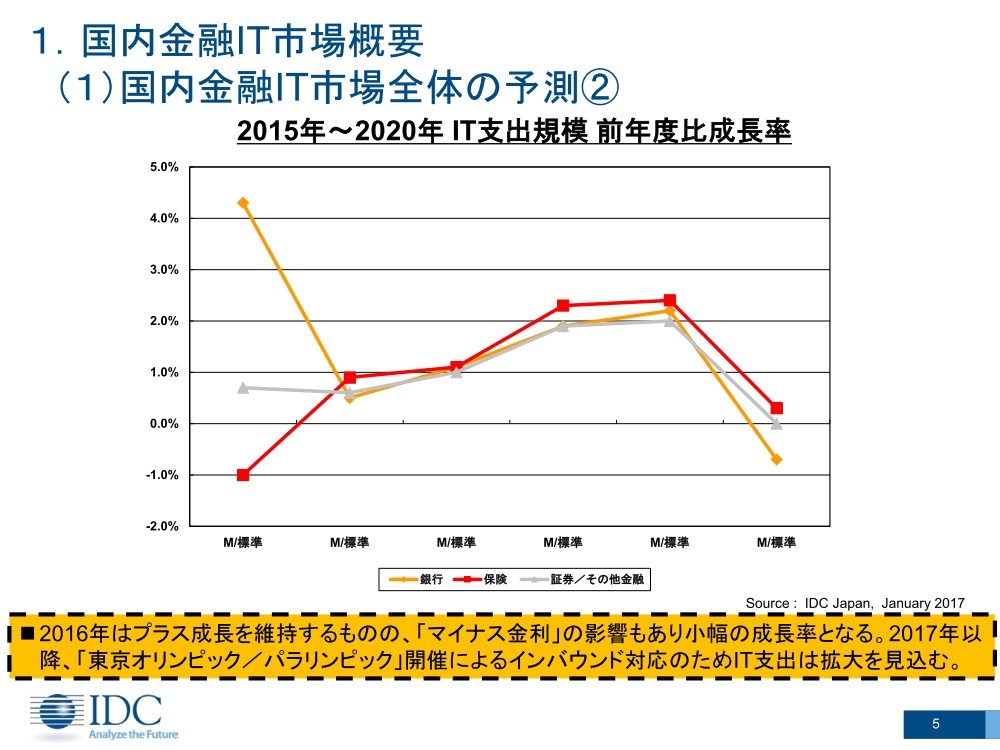

成長率ベースでみると、2015年はゆうちょ銀行の窓口システムの入れ替えなどで跳ね上がった。一方で2020年には大きく下がっているが、これは「2018年と2019年はWindows 7サポート切れによるPC入れ替えがあり、2020年は反動減」(IDC Japan ITスペンディング リサーチマネージャー 市村仁氏)という。

業態別では、カード会社とネット証券が高い成長率を示した。「ネット証券はもともとIT投資に積極的だが、大型案件が増えている」という。

オムニチャネル化、AI・IoT活用の最新動向

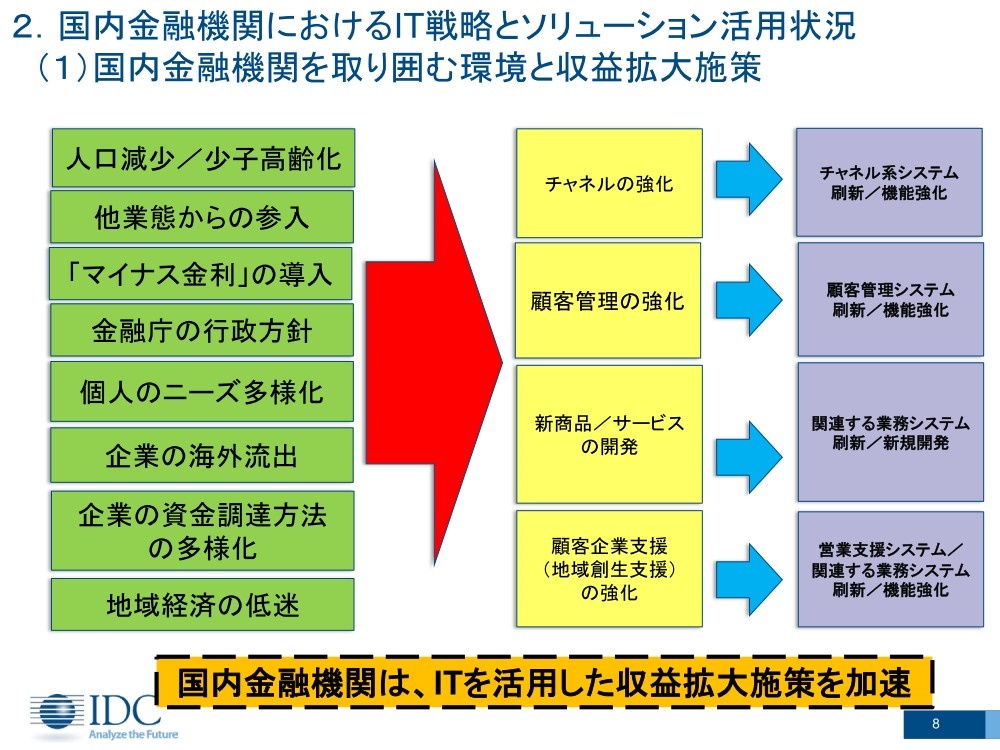

市村氏によると、現在の金融機関を取り巻く環境は以下のようになっているという。このうち、主要な取り組みは以下の通り。

オムニチャネル化

銀行を中心に「オムニチャネル化」の推進が進んでいる。店舗やネット、コールセンター、ATMなどのチャネルをすべて有機的に連携できるように取り組んでいる。特に若年層を中心に顧客が流動化しているので、こうした層を含めて新規をどうつかまえていくのかがテーマになっているようだ。

地方の金融機関はオムニチャネル化まではいかないが、営業店、営業担当の業務改善につなげるための投資に積極的という。また、AI、ロボティクスの活用も大きなテーマで、「ペッパーやナオは客寄せにすぎないが、中長期的には接客までできるように模索を続けている」という。

保険ではコールセンターを強化していくために、AIの活用が進展。「三井住友海上などは成功をおさめている」という。そのほか、ネット証券、モバイルサービスやロボアドバイザーに投資しているが、「ロボットアドバイザーでなかなか差別化につながらないと悩んでいる」との声も聞こえてくるそうだ。

地方創生

地域金融機関では、地方創生への取り組みを推進している。地銀などでは従来からビジネスマッチングイベントなどを開催していたが、顧客データを高度化してデータ上でマッチングさせていく仕組みなど構築。鹿児島銀行など、積極的に取り組みを進める企業も増えた。

また、フィンテックスタートアップ企業(マネーフォワードやfreee、税理士(TKC))などが連携して、経営支援するケースも増えているという。さらに、地銀ではブロックチェーンを使った「地域通貨」展開を模索する動きもある。これはプレミア付きの地域振興券の電子化といえるもので、現在は検証段階という。

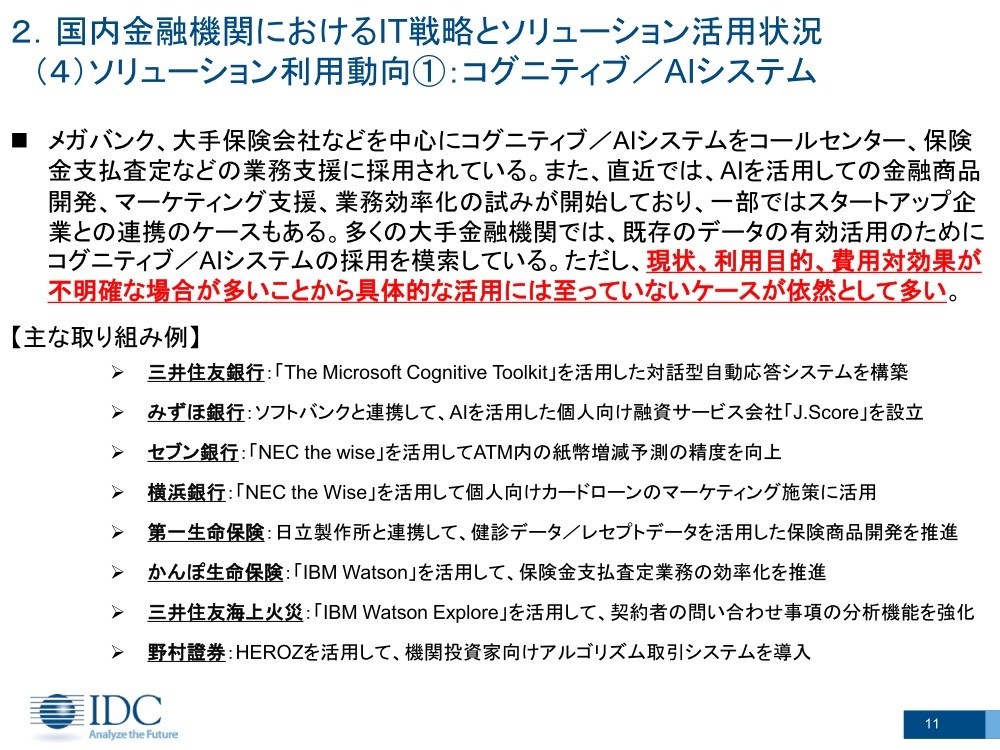

コグニティブ/AIシステム

2016年~2017年にかけて大きなキーワードになっているのが、「コグニティブ/AIシステム」だ。保険会社の支払いの査定などで用いられている。一番事例が多いのがIBMのWatsonだが、「最近ではそれ以外の事例が増えている」という。

たとえば、IoTを活用した「テレマティクス保険」などもその1つ。運転状況に合わせて保険額を算定することで、「事故を起こさないための支援」をする。そのほか、ATM内の紙幣増減予測精度の向上やカードローンのマーケティング施策活用などもある。

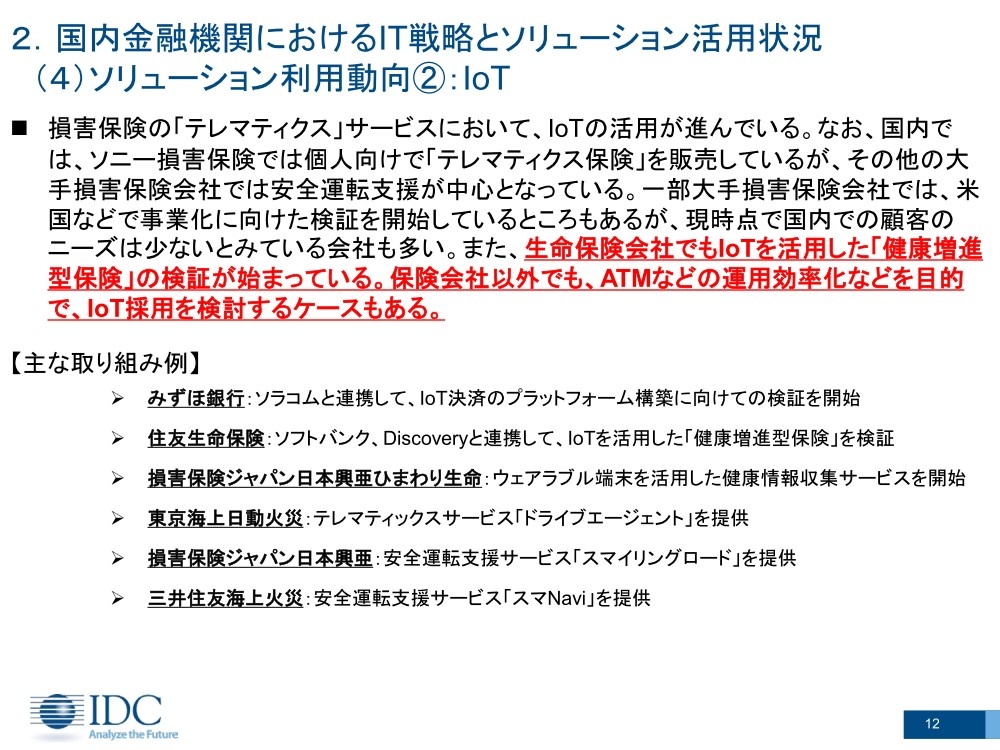

IoT活用

そのほか、金融機関でもIoTの活用が進展している。みずほはソラコムと連携して、IoT決済のプラットフォーム構築に向けての検証を開始した。ソフトバンクと住友生命保険は「健康増進型保険」を展開。これはウェアラブル端末を通して血圧、熱などを把握して、年間の保険料の増減を決めるというもの。2018年の販売を目標に取り組みを進めている。ほかにも、ATMなどの運用効率化を目的として、IoT採用を検討するケースもあるそうだ。

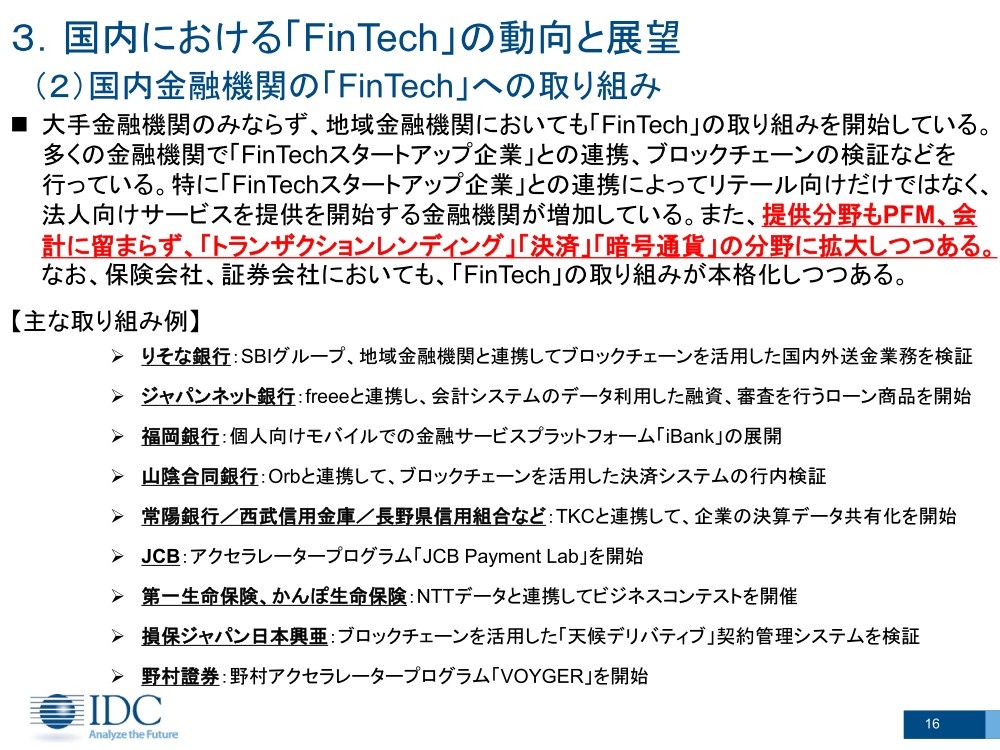

FinTechへの取り組みはメガバンクがリード、利用企業側は冷ややか

市村氏は国内FinTech市場を以下の8つの分野と定義して説明した。このうち、国内金融機関のFinTechへの取り組みは「メガバンクが大幅にリードしている」という。では、ほかの金融機関はどうか。りそなはSBIグループや地域金融機関と連携して、ブロックチェーンを活用した国内外送金業務を検証している。また、ジャパンネット銀行は、freeeと連携し、会計システム(TKC)と連携し、融資・審査を行うローン商品を開始。「銀行よりワンテンポ遅れて展開している」という。「福岡銀行などのように、FinTechを使って、地方創生を積極的に展開する企業が増えてきている。今後はさらに出てくるのではないか」とした。

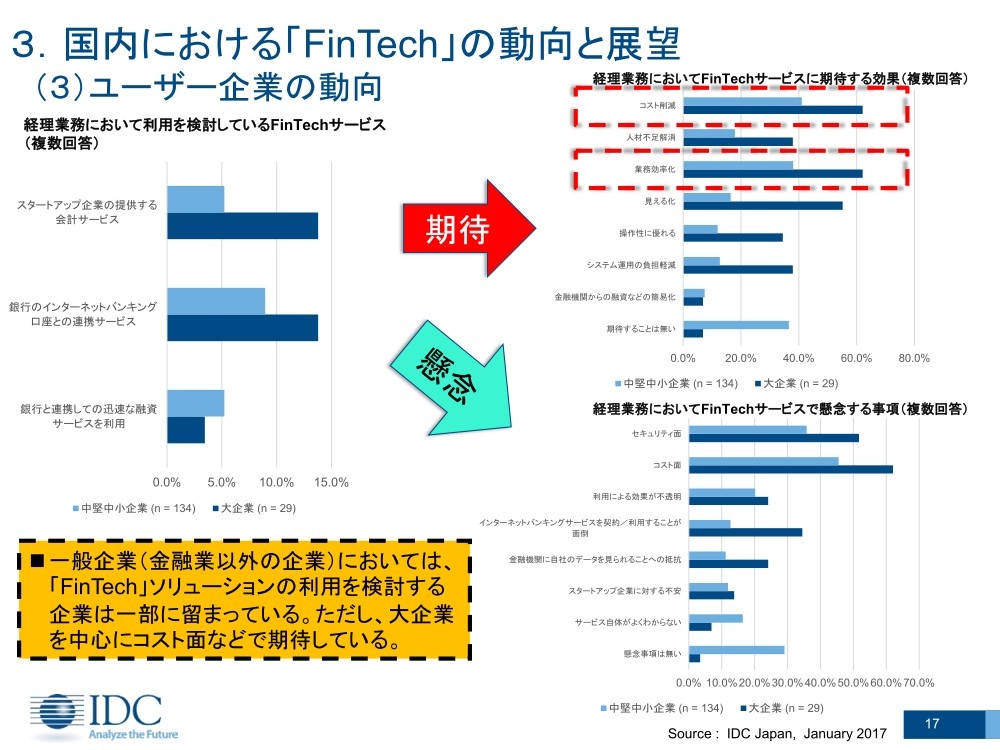

ただし、利用者側はまだこうした変化を受け止め切れていないようだ。製造業、流通業など、FinTechのユーザー企業150社の経理部門、購買部門などにヒアリング調査を実施したところ、利用を検討している企業は、大企業でも15%弱にとどまった。

なお、コスト削減、業務効率化などに期待を集める一方で、セキュリティ面、コスト面では課題があることがわかった。さらに中堅中小企業は大企業以上に冷ややかな受け止め方をしていることがわかった。期待することはない、懸念事項はない、という回答が4割近くにのぼった。市村氏は「FinTechを伸ばしていくうえで、大きな課題となっている」と指摘した。

【次ページ】金融機関に3つの脅威とチャンス

関連コンテンツ

関連コンテンツ

PR

PR

PR