- 会員限定

- 2017/12/04 掲載

銀行がアマゾンに敗北するのはいつか? 決済、融資などへ着々と進出の背景

連載:米国経済から読み解くビジネス羅針盤

銀行業・商業の統合へと舵を切りはじめたトランプ政権

米財務省の内部機関で、金融機関に営業免許を交付する規制当局である通貨監督庁(OCC、日本の金融庁に相当)のキース・ノレイカ長官代行は2017年11月8日、IT大手の銀行業への参入を念頭に、「銀行業と商業の分離を撤廃することが、米国が金融において他国に対する優位を確立する前提条件になる」との見方を示した。もし分離の撤廃が実現すれば、米金融の歴史的な転換点になる。米国では1920年代後半にかけて、銀行が自行の儲けのために人々の預金を勝手に使い、ばくち的な投資に走った結果、世界大恐慌が起こり、多くの預金が失われた。この「自己勘定取引」で引き起こされた金融危機の反省を踏まえて、商業銀行と投資銀行の分離を定めたグラス・スティーガル法(注1)が制定された。同じ懸念から、米規制当局は商業企業に対する銀行業の免許を発行して来なかった。

だが、従来の規制に縛られた米国は今、グローバルな競争に直面している。中国ではすでに、ECの巨人アリババがオンライン決済や投資商品の販売、中小企業向け融資事業、ネット保険・証券などを手掛けて莫大な収益を上げる一方、金融分野での海外進出も積極的に進めている。

たとえば、アリババが提供する投資商品であるマネー・マーケット・ファンド(MMF)の余額宝の預かり資産額は、2017年9月時点で2,110億ドル(約23兆3,000億円)にまで膨れ上がっている。余額宝は、世界最大級のスマホ決済サービス「アリペイ」を使い、簡単に資金をMMFに移動できる「フィンテック」の利便性がウリだが、実はこの点ではアマゾンなど米IT大手は大きく出遅れている。

ノレイカ氏の発言は、米国が金融業界の競争を激化させることで革新を生み出し、中国などの金融イノベーションに対する遅れを取り戻す決意をトランプ政権が表明したと解釈することもできる。

同氏は、「銀行業と商業の統合が、ビジネスの効率と金融顧客の利便性を向上させるとの結論が、複数の研究で出されている」と主張し、「ごく少数の大き過ぎて潰せないメガバンクの寡占状態よりも、意義のある競争を導入したほうが米銀にグローバルな競争力を強化させることになり、ひいては米国内の経済機会や成長を増進させる」として、IT企業に金融業への参入を許す政策転換を行うことを提言した。

さらにノレイカ長官代行は、「十分な資源と手段を持つ企業が大手銀行の競争相手になることを阻む現行法は、金融大手を保護するだけであり、大手銀が大きくなり過ぎて金融危機を再発させかねない」として、銀行業と商業の分離を非難した。そして、「そのような分離が本当に今日の世界において有用なものなのか、なぜ維持されなければならないか、疑問が提起できない雰囲気がある」と結んだ。

ノレイカ長官代行は、2008年の金融危機の教訓に学び、銀行が顧客の資金で投機的な投資を行う自己勘定取引を禁止したボルカー・ルールの緩和も支持しており、安全性・健全性の追求に必ずしも追加規制は必要ないとの立場で一貫している。

このように、貿易面では米IT大手の知的財産権保護の強化を推進しているトランプ政権が、金融面でも優遇する姿勢が浮き彫りになってきた。1.銀行業と商業の分離の撤廃、2.米連邦準備制度理事会(FRB)の金融機関監督の緩和、3.大幅な法人減税、4.連邦取引委員会(FTC)や消費者金融保護局(CFPB)による消費者保護規制の緩和、5.米連邦通信委員会(FCC)がインターネットのプロバイダーによるコンテンツの配信速度制限を認め、内容に応じて高速化追加料金を請求できるようにする「ネット中立性の撤廃」など、政権が米IT大手をさらに強大にして、米国の競争力を高めようという狙いが鮮明になってきたと言えよう。

トランプ大統領は「アマゾンは独占禁止法に違反している恐れがある」「アマゾンは小売業界に大きな損害をもたらしている」「アマゾン傘下の『ワシントン・ポスト』紙はフェイクニュースだ」と述べているが、これは彼を当選させた不満層に対するポピュリスト的なリップサービスであり、本音ではアマゾンに「米国を再び偉大にさせる」重要な役割を担わせたい姿勢が明確になってきた。

アマゾンら米大手ITの金融進出計画

だが、アマゾンが長年参入を狙いながら、複雑かつ多岐にわたる規制のため、容易に食い込めない処方薬や医療の分野のように、金融も規制が厳しい。ノレイカ長官代行は、商業と銀行業分離の撤廃の提言を行ったに過ぎず、規制で守られた金融業界については、強力なロビー活動で知られる米議会などで議論が割れることが予想される。

また、OCCがアマゾンなどIT大手に金融免許を交付しても、預金の保護を行う連邦預金保険公社(FDIC)の認可がなければ免許は発効しない。決断と実行が早い中国と比べ、米国で「アマゾン銀行」が誕生するには、まだ議論と時間が必要なのだ。

とはいえ、アマゾンらはすでに準備を進めている。潤沢なキャッシュを持つアマゾンは、2011年から出店業者に年率6~17%の金利で1,000ドルから75万ドルの融資・債権回収を行う「Amazonレンディング」を開始し、2017年6月には累計貸付額約30億ドル(約3,400億円)を達成した(なお、このサービスは日本でも展開済みで、10~5,000万円まで融資が受けられる)。

また、アマゾンのアカウントを活用して、他社のECサイトでも買い物ができるオンライン決済サービス「Amazon Pay」の利用者数は2016年末で3300万人以上に達しており、利用額は公表されていないものの、前年比2倍と急成長中だ(こちらも日本で展開済み)。

さらに、日本国内ではあまりイメージしづらいが、米国では銀行口座を持てない低所得者が数多くいるため、こうした購買者向けに「Amazon Cash」も提供している。

ほかにもアマゾンはクレジットのポイントにボーナスを付与する「Prime Reload」を展開。顧客がデビットカードを使って銀行口座からアマゾンアカウントに入金すれば、銀行口座の利息より有利な2%のボーナスが付与される。顧客がアマゾンアカウントを利回りのよい預金口座のように使用し、アマゾンプライムでの売上を伸ばすことが一義的な目的だが、金融の観点から見れば顧客がアマゾンにお金を預け、アマゾンが一定の利息を払っていることになる。

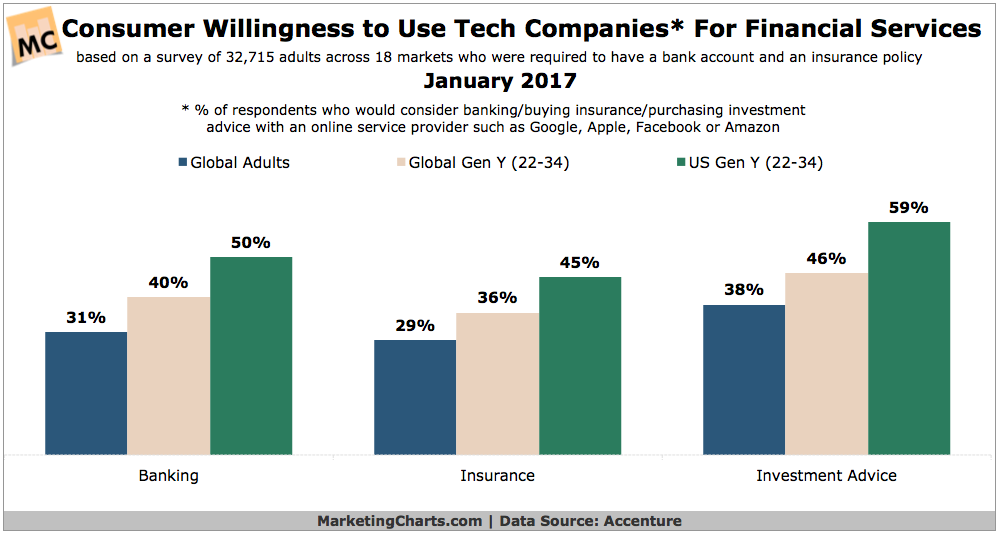

事実、アクセンチュアの調査によればミレニアル世代の73%が銀行よりも、アマゾンやグーグル、ペイパル(米インターネット決済大手)から新しい金融サービスが提供されればいいと考えている。アマゾンの金融本格参入の機運は十分に高まっていると言えるだろう。

さらにアマゾンが、銀行を介さず携帯電話端末だけで決済ができる個人間送金・モバイル支払いアプリを開発したり、人工知能(AI)を活用した投資のロボアドバイザーや、預金引き受け・クロスボーダー取引などのサービスを提供するポータルサイトなどにも進出するとの観測が流れている。

クラウドの世界では大企業や政府機関までがAWSに依存しているように、金融機関がアマゾンの提供するモジュール型フロントエンドシステムを使うようになる可能性まで指摘されている。

このようにして各種の運用手数料を徴収できるだけでなく、顧客を自社のエコシステムにとどまらせた上で、購買パターンに関する貴重なデータを得られるため、アマゾンが金融に本格参戦しない選択肢はないと思われる。

アマゾン以外に目を向ければ、米小売大手のウォルマートは2007年、金融業免許を申請して却下されたことがある。しかし10年を経た今、風向きが変わってきた。

なお、ウォルマートは現在、小切手の現金化、送金、各種料金支払い、デビットカード・クレジットカード発行など金融免許を必要としない金融業務を行っており、ノレイカ長官代行の発言を受け、「現段階では再申請を行う予定はない」とコメントしている。

一方、月間アクティブユーザー数が約21億人(2017年第3Q時点)に達するフェイスブックは2015年、同社のメッセンジャーアプリを使った個人間送金のサービスを開始しているが、銀行業に参入する予定は現在のところないとしている。

【次ページ】アマゾンやグーグルが「金融制覇」する可能性

関連コンテンツ

関連コンテンツ

PR

PR

PR