- 会員限定

- 2016/10/20 掲載

日本版FinTechは今後どうなるのか、どこにビジネスチャンスがあるのか

野村総合研究所 城田真琴氏が解説

デジタルビジネス開発部

上級研究員

城田 真琴 氏

米国では銀行が最も「創造的破壊」に晒されるリスクが高い

FinTech先進国である米国では、伝統的な大手金融機関より、グーグルやペイパル、アマゾンやアップルといったテクノロジー企業を金融サービスのプロバイダーとして好意的にとらえる国民が多い。これが米国でFinTechが進んできた背景にある。

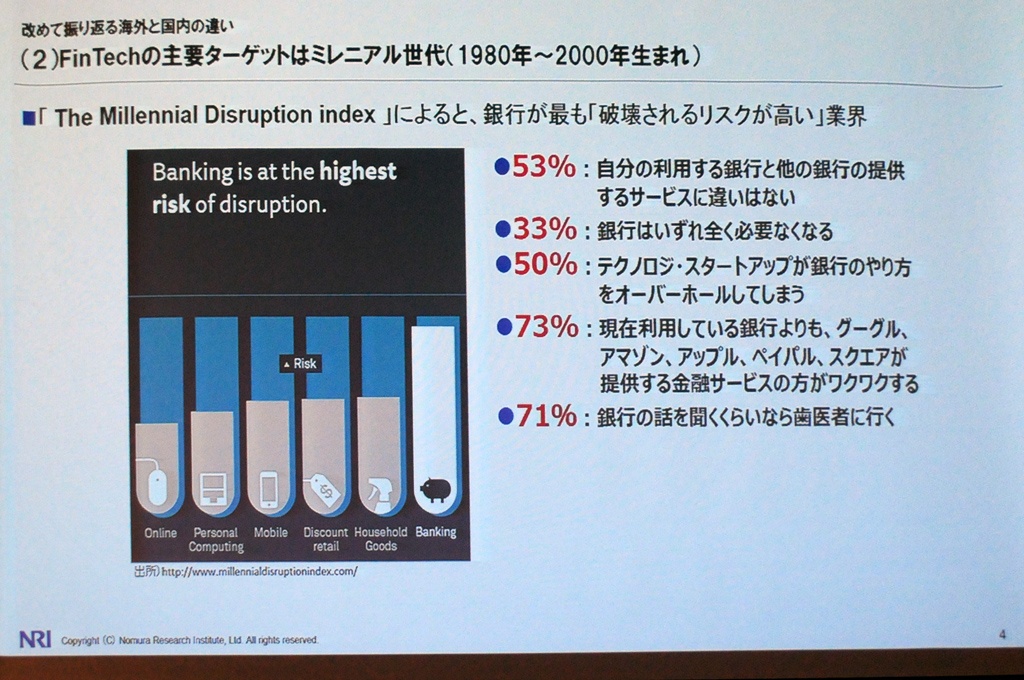

また、米国ではFinTechの主要ターゲットは、1980年代から2000年代生まれのミレニアル世代が中心だ。「The Millennial Disruption index」によると、銀行が最も「創造的破壊」に晒されるリスクが高い業界とされており、既存の銀行にとっては、ミレニアル世代をいかに取り込んでいくかが重要なトピックとなっている。

では、なぜ米国ではミレニアル世代が重視されるのか。それは、人口構成比にある。米国は15歳から35歳のミレニアル世代が人口の40%を占めており、51歳から70歳の「ベビーブーム」世代が最多層の日本とは状況が異なる。

また、アメリカの国民は投資に積極的という点も注目しなければならない。日本では、家計金融資産のうち預貯金が50%以上を占め、貯金に関心が高い。これに対し、米国は債権、投資信託、株式等の合計が50%以上を占め、投資に対する啓発度合い、自己責任原則の認識の高さがFinTechを後押しする一因となっている可能性がある。

「キャッシュレス化、スマホ決済の浸透、学資ローンなども米国では身近な存在だ。このあたりの日本との状況の違いを頭に入れておく必要がある」(城田氏)

英国では銀行間競争が促され、顧客満足度が向上

一方、ヨーロッパの動向はどうなっているのか。たとえば英国では、大手銀行の寡占化と寡占状態にある大手銀行に対する顧客満足度が軒並み悪いことを問題視した政府が、銀行間の競争を積極的に推進している。寡占状態の解消のために、銀行の新規参入要件を緩和した。これにより、比較的簡単に銀行を新しく作ることが可能になり、「Atom」「TANDEM」「monzo」といった多くの「チャレンジャーバンク」が生まれた。

「こうした新規参入の事業者の多くは実店舗を持たず、口座開設、普段の取引はスマホで完結できるようになっている。その分、削減した店舗コストをさらなるサービス向上に還元している」(城田氏)

また、チャレンジャーバンクの利用促進策として、銀行間の預金口座の移管を容易にする「Current Account Switch Service」を推進。年収、貯蓄額などの条件を入力すると銀行を推奨するサービスを第三者事業者が展開するなど、銀行へ口座移管が容易になっている。

「英国では期待したほど移管が進まない現状はあるものの、顧客満足向上を怠る事業者は生き残れないという状況を、政府が後押しして作っている点に注目する必要がある」(城田氏)

FinTechが注目される4つの理由

日本では、欧米ほど危機感がないように映るが、なぜ今FinTechが注目されているのか。その要因は大きく4つある。1つは金融庁の姿勢だ。銀行法改正などでFinTechの普及に前向きの姿勢を見せている。2つ目は異業種からの参入で、国内では楽天やイオン、海外ではグーグルやアマゾンなどの事業者が金融サービスに参入している。

3つ目はスタートアップの台頭、そして、4つ目の要因が、マイナス金利による収益悪化という金融機関を取り巻く環境の変化だ。

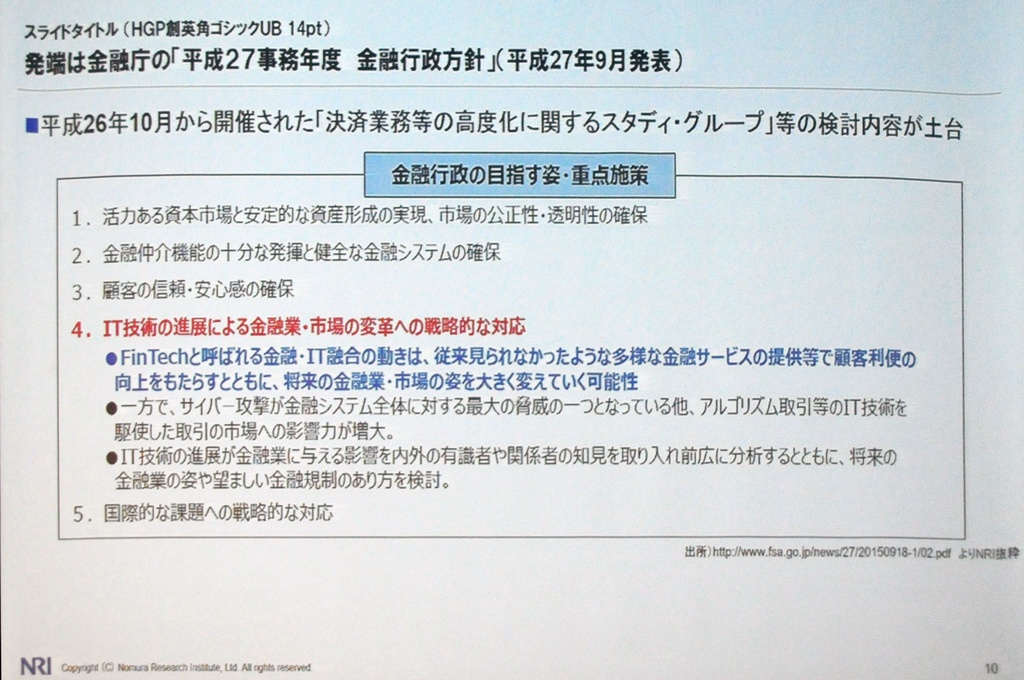

平成27年9月に発表された金融庁指針(「平成27事務年度 金融行政方針」)では、「IT技術の進展による金融業・市場の変革への戦略的な対応」が明記された。この指針は「決済業務等の高度化に関するスタディ・グループ」等の検討内容を土台にしている。

「とくに、IT関連でインパクトの大きいトピックはオープンAPIだ。APIの公開については、2016年中をメドに作業部会での取りまとめが明記されており、API公開が義務付けられる可能性が高い」(城田氏)

こうした状況を受け、国内では異業種(非金融企業)による金融サービスへの参入が注目を集めている。イオンやリクルートなどの流通・サービス企業、グーグルやアマゾンなどの海外ネット企業、Yahoo!や楽天、LINEなどの国内ネット企業、あるいはauやソフトバンクなどの通信キャリアが融資、決済・送金などの金融業務に続々と参入している。とくに、楽天カードの決済額4兆円を超え、イオンの会員2500万人を突破しており、無視できない存在感を示している。

【次ページ】スタートアップを素早く取り込む「リバンドル化」がカギ

関連コンテンツ

PR

PR

PR