- 会員限定

- 2017/01/06 掲載

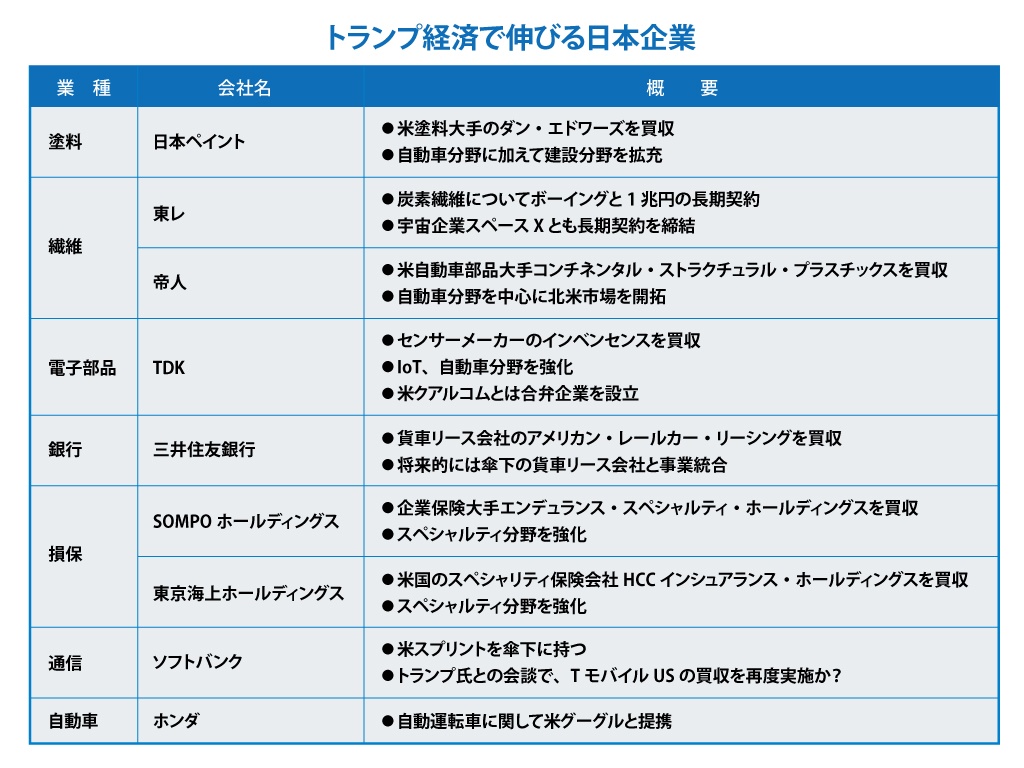

トランプノミクスで今後「伸びる」日本企業9社はここだ!

何らかの形でインフラ投資が実現する可能性は高い

公約の実現には議会との協力が不可欠なので、投資が実現するのかは今の時点では何ともいえない。だが、選挙で敗北したクリントン候補もインフラ投資を公約に掲げていたことを考えると、有権者の要望は強いとみてよいだろう。何らかの形で投資が実施される可能性は高く、すでに各企業は政策実現を前提に動き始めている。

インフラ投資が実施された場合には、全国の道路や鉄道、通信網などが整備される可能性が高い。初期段階では、建設や素材、輸送といったセクターが動き始めることになるだろう。IoT(モノのインターネット)で注目される重電分野も有望だ。インフラ投資への支出は最終的に労働者の所得になるので、いずれ消費も拡大する可能性が高い。結果として、最終製品の需要が増え、小売や自動車、ITといったセクターも恩恵を受けることになる。

トランプ氏は「アメリカ・ファースト」を掲げており、自国の利益を最優先する姿勢を示している。これまでのところは、感情に訴えかけるレベルであり、いわゆる保護主義がどこまで台頭するのか現時点では何ともいえない。だが、日本企業をはじめとする外国企業にしてみれば、米国への現地化を進めることがもっとも安全であり、かつ確実に米国市場の利益を取り込む手段となるだろう。

米国企業のM&Aはもっとも効果的な手段

米国市場の取り込みという点において、M&A(合併・買収)はもっとも効果的な手法のひとつである。これまでも米国企業への投資という話は繰り返し議論されてきたが、リスクが大きいこともあり、決断できない企業が多かった。だが、トランプ経済への移行が本物だとすると、米国の金利は上昇し、それにともなってドル高傾向も強くなる可能性が高い。そうなってくると、日本企業にとっては手元の現金を有効活用する最後のチャンスとなるかもしれないのだ。先日、日本ペイントが米塗料大手の買収を発表した。トランプ大統領の当選がきっかけというわけではないだろうが、この買収は、まさにトランプ経済を先取りした好例といってよいだろう。

日本ペイントホールディングスは12月22日、米塗料大手のダン・エドワーズを買収すると発表した。正確な買収金額は不明だが、約700億円と報道されており、創業家から株式を取得し子会社化する予定。

ダン社の売上高は約3.5億ドル(約410億円)とそれほど大きなものではないが、建築用塗料の分野では一定の地位を確保している。これまで日本ペイントはアジア市場を強化してきたが、北米シフトの必要性に迫られていた。北米では自動車用塗料の分野で強みを発揮していたものの、建築用の分野は出遅れていた。ダン社を獲得することで、建築用塗料の分野を一気に拡大することが可能となる。インフラ投資の拡大で建設需要は確実に伸びるので、今回の買収は非常にいいタイミングである。

現在、同社は北米市場において300億円ほどの売上高があるが、ダン社の獲得によって2020年に1,000億円までの拡大を目指す。また全体に占める建築用塗料の比率も上げていく方針だ。

化学の分野ではやはり東レの注目度が高いだろう。東レはすでにボーイング社と炭素繊維に関して長期契約を結んでいるが、あらたに民間宇宙会社であるスペースX社とも炭素繊維の長期供給で合意に達している。一方、ライバルの帝人は北米シフトが遅れていた印象だったが、2016年9月に米自動車部品大手コンチネンタル・ストラクチュラル・プラスチックスを8億2500万ドルで買収すると発表している。自動車分野を中心に北米市場の開拓を急ぐ。

TDKは柔軟に事業ポートフォリオを再構成

部品メーカーのTDKも買収を加速させている。日本ペイントが買収について発表する前日、米国のセンサーメーカーであるインベンセンスを13億ドル(約1520億円)で買収すると発表している。インベンセンス社は主にジャイロセンサーなど各種センサーの設計を手がける企業である。同社はスマホ分野に強く、ファブレス企業で自社で工場を持たない。TDKはインベンセンス社の設計技術を使ってIoTや車載向けモジュールの開発を強化する。

IoT時代においては、各種センサーやネット接続機能を持ったデバイスがあらゆる産業機器に搭載されることになる。この分野は米GEや独シーメンスといった重電メーカーが主役であり、米国のインフラ投資が加速すれば、タービンや航空機エンジン、医療機器などを手がけるGEの事業はさらに拡大する可能性が高い。それに伴って、機器に搭載されるデバイスに対する需要も高まることになる。

機器に搭載されるデバイスは、単体では意味がなく、複数の部品を組み合わせたモジュールという形になる。従来型の部品メーカーと半導体メーカーは相互補完関係にあると考えてよい。

TDKは、今年1月に高周波部品に関して米クアルコムと合弁会社を設立し、関連事業を合弁会社に売却した。実質的にクアルコムへの売却代金が今回の買収資金として活用されており、市場動向に合わせて柔軟に事業ポートフォリオを入れ替える同社のやり方は合理的だ。

【次ページ】日本はトランプ経済をきっかけに消費型経済への移行を模索すべき

関連コンテンツ

関連コンテンツ

PR

PR

PR