- 会員限定

- 2017/02/20 掲載

アサヒのM&Aが「大成功」、ビール業界は海外で大きく変わる

ビール業界の国内市場は頭打ちで大きな成長は望めない

2月15日、「ビール4社」としておなじみのサントリーホールディングス、キリンホールディングス、サッポロホールディングス、アサヒグループホールディングスの2016年12月期本決算が出揃った。高度成長期の1963年(昭和38年)、戦前に一度撤退したサントリーが再参入して4社になって以来、各社とも総合酒類メーカーから総合飲料・食品メーカーへ発展し、連結売上高に占めるビールの比率は相対的に低下している。

4社とも今期2017年度は増収、営業増益の見通しだが、酒類について言えば、少子高齢化が進み人口の減少が始まっている国内市場は、ビールに限らず需要が低下している。

人間は年齢を重ねるとアルコールに弱くなるものなので、高齢化が進んで若年層の人口比率が下がると人口減少のペース以上に需要が縮小する。それは、かつて消費量で酒類全体の7割以上を占めトップに君臨していた「大衆酒」のビールも、例外ではない。

国税庁課税部酒税課が2016年3月に発表した『酒のしおり』平成28年版によると、国内の酒類販売(消費)数量で「ビール」は、705.7万キロリットルの1994年をピークに低下の一途をたどり、2014年は259.6万キロリットルで63.2%も減少。ピークのおよそ3分の1である。

「発泡酒」も2002年のピーク246.5万キロリットルから2014年の76.5万キロリットルまで68.9%の減少。酒類全体でも、1996年のピーク965.7万キロリットルから2014年の833.1万キロリットルまで13.7%減った。

20歳以上の成人1人あたりの年間の酒類消費数量は、1992年のピーク101.8リットルから2014年の80.3リットルまで21.1%減り、1人の“酒量”は2割強も落ちている。

成人人口は最近では1億500万人前後で横ばいなので、年をとって、酒を飲まなくなった人、飲めなくなった人が増えていることに加え、よく言われる「若者のアルコール離れ」も、影響している模様だ。

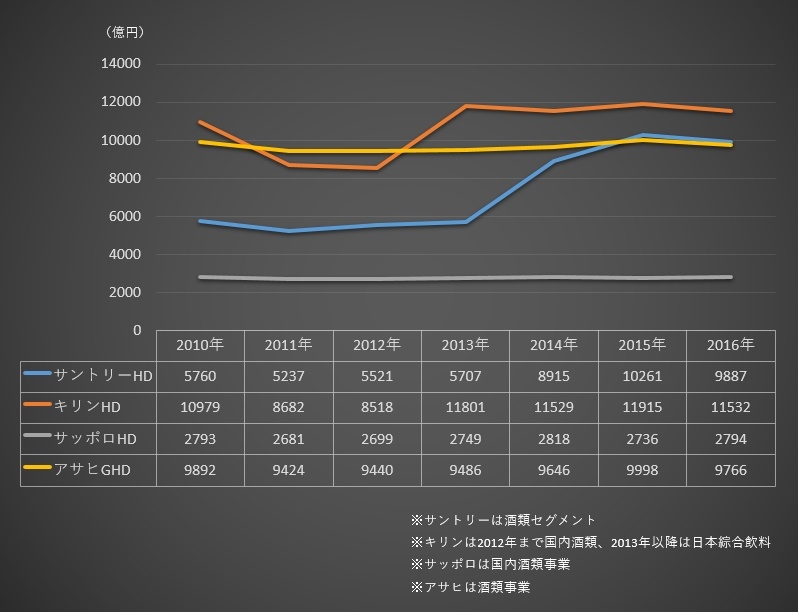

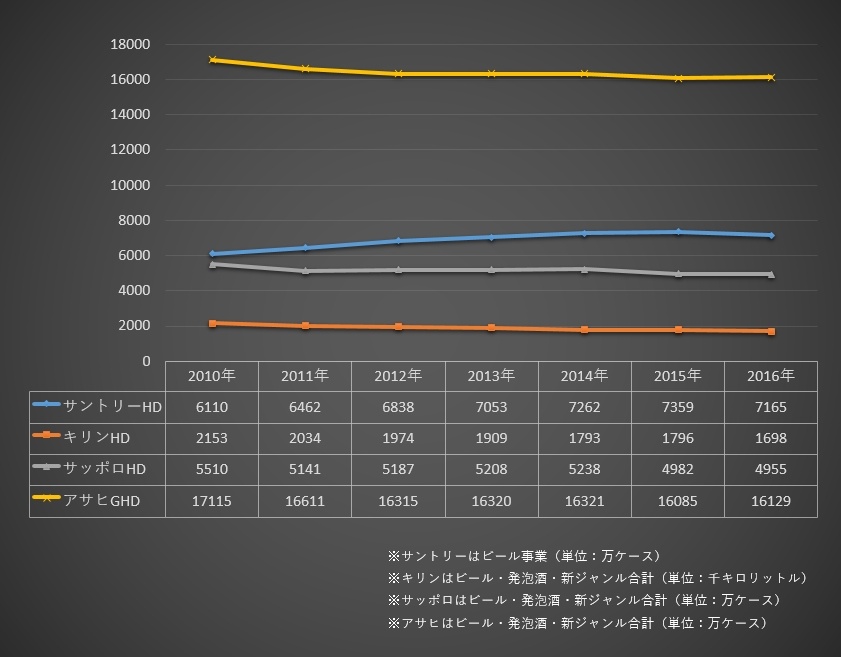

そんな「日本人の酒離れ」を裏付けるデータが、ビール大手4社の国内向けの酒類事業の売上高だ。最近はサントリーが健闘をみせていたが、それ以外は横ばい。

ビールの出荷数量に限れば、横ばいぶりは一層はっきりする。それでも「確かに、うまい」と自画自賛していた「ザ・プレミアム・モルツ」が支持されて2008年に出荷数量でサッポロを抜き、ビール事業初の黒字化を果たしたサントリーは、その後も出荷数量が毎年少しずつ増加して6年連続で過去最高を更新していたが、2016年は一転マイナスになり、記録が途絶えた。

ビールも発泡酒も、ウィスキーや日本酒やワインやスピリッツなど他の酒類も、国内市場ではもはや成長が望めない。ブランドが固定ファンに支えられる小規模な醸造所ならともかく、流通網を通じて全国販売している大手酒類メーカーにとって、市場の縮小は死活問題と意識されている。

活路を世界に求め、海外売上高比率を高める大手4社

国内市場は頭打ちで、将来は長期低落傾向なら、活路を求めるのは酒類以外の事業か、海外市場ということになる。世界には成年人口の増加が今後も望める国、若年層の人口比率が高い国、飲酒に宗教上のタブーがない国は、いくらでもある。

国内産業を保護するために酒類の輸入に高い関税をかける国でも、日本からの醸造技術の移転や、日本からのM&Aの投資は、歓迎しているのが一般的だ。

ビール大手4社の海外戦略も、日本からの輸出や自前での現地生産よりは、ライセンス供与など技術移転や資本参加、現地の酒類メーカー、販売会社の買収のほうに力点を置いている。

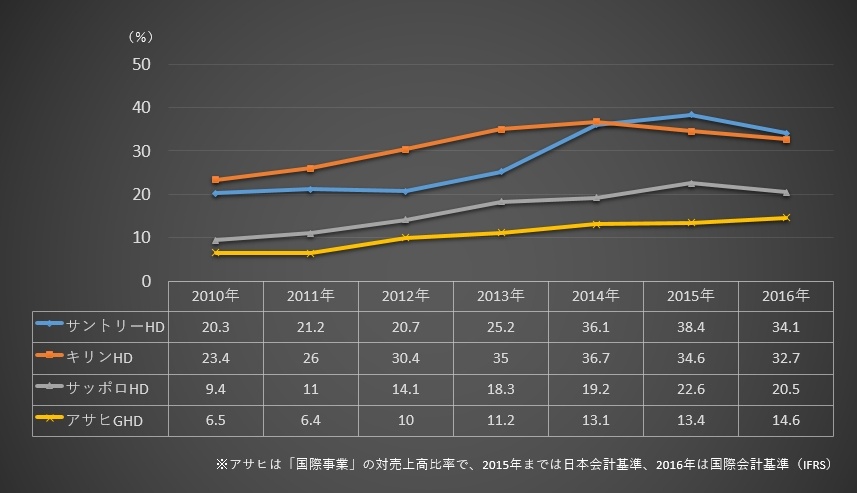

各社の通期決算から海外売上高比率を抽出し、2010年と2016年で比べてみると、サントリーは20.3%から34.1%に、キリンは23.4%から32.7%に、サッポロは9.4%から20.5%に、アサヒは6.5%から14.6%に、それぞれ大きく伸ばしている。海外での事業展開は、以前から重要な成長戦略に位置づけられていることがわかる。

各社個別にみると、サントリーは2014年にウイスキー「ジムビーム」で知られるアメリカの蒸留酒大手ビームを買収したのが記憶に新しい。買収金額は約1兆6500億円で、売上高のおよそ半分相当を投じる大型買収だった。ビールは、中国では上海を中心に「三得利ビール」で実績があるが、最近は海外で大きな企業買収は行っていない。

キリンはビールに関して、2009年にオーストラリアのライオンネイサンを3300億円で完全子会社化し、2011年にはブラジルのスキンカリオールを3000億円で買収。2015年にはミャンマーのミャンマー・ブルワリーを697億円で買収し、海外進出に積極的な姿勢をみせてきた。

しかし、改称したブラジルキリンが2015年に1100億円の減損損失を計上したため、キリンHDの連結最終損益が上場後初の赤字に陥るという憂き目をみた後、「単独で高収益事業に転換することは限界がある」と判断してオランダのハイネケン・グループへの全株売却を決めた。

リーマンショック後の世界同時不況の時、「2014年ワールドカップと2016年オリンピックで爆発的な経済成長」と夢をふりまいていたブラジルへの進出は、裏目に出た。ブラジルは潜在的な成長力がある新興国なので、現地法人が生きてるかぎりキリンにはいつかチャンスがめぐってくると思われるが、海外事業は収益化のスピードが求められるため、そこまで待てなかった。

サッポロは、2006年に306億円で買収したカナダのスリーマンが海外事業の柱で、ベトナムに進出して2011年、ホーチミン市近くにロンアン工場が竣工した。しかしベトナム事業は苦戦し単年度収支は赤字続き。自前で建設した工場なので黒字化するまで、男は黙ってサッポロは我慢、だろうか。

【次ページ】アサヒのM&Aはなぜ成功したのか?

関連コンテンツ

関連コンテンツ

PR

PR

PR