- 会員限定

- 2017/05/18 掲載

「過去最高益」を見込む富士通、そこに死角はないのか?

今期は3期ぶり最高益更新に自信を示す

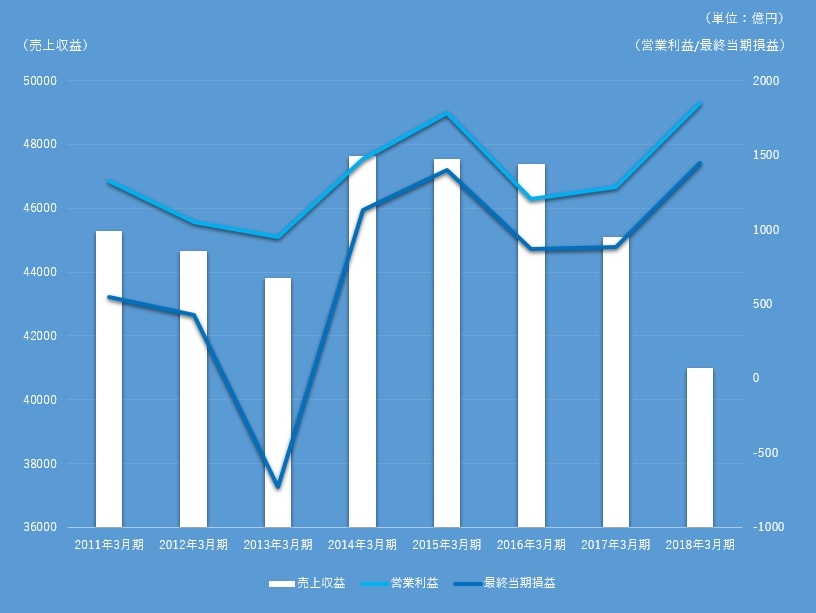

富士通の前期、2017年3月期の連結決算は、売上収益が4.8%減の4兆5096億円、営業利益が6.8%増の1288億円、税引前利益が2.5%増の1351億円、当期利益が5.4%増の953億円、最終当期利益が2.0%増の884億円という減収増益(国際会計基準/IFRS)だった。2013年3月期に729億円の赤字を計上した最終損益は、2015年3月期に1400億円の最高益を計上した後、2016年3月期には38%の大幅減益を喫したが、少し挽回した。年間配当は1円増配して9円だった。

減収はドル円レートが年間平均で12円も下がった為替の影響が大きく、塚野英博取締役執行役員副社長CFOは「円高の影響が約2000億円。それを除いても海外サービス、デバイスソリューションの減収が大きく、若干の減収だった」と話している。利益については国内のシステム開発投資の復調、パソコン、スマホのコスト削減効果などで減益から増益に変わった。

前期に415億円を計上し、2ケタ減益の元凶だったビジネスモデル変革費用は前期より多い447億円で、内訳は海外ビジネスのデジタル化へのシフト等で340億円、国内データセンター再編で39億円、電子部品などの生産拠点再編で66億円など。

それでも売上高営業利益率は0.4ポイント改善し、最終増益で着地できた。田中達也代表取締役社長は「変革の効果が着実に出て、売上、利益とも想定数値を上回った」と述べている。

投資先行のフェーズを抜けて構造改革の効果が見える

今期、2018年3月期の連結業績見通しは、売上収益が0.8%減の4兆1000億円、営業利益が57.5%増の1850億円、最終当期利益が63.9%増の1450億円で、4期連続減収ながら大幅増益で、最終利益は3期ぶりの過去最高益更新を見込む。この数値は今年4月に売却を発表した富士通テンの分を除いて計算しており、その前期売上高3767億円、営業利益114億円を加えれば今期の売上収益は9.0%減、営業利益は43.6%増となる。予想年間配当は2円増配して11円と、業績回復に自信をのぞかせる。

想定為替レートは現状より円高を想定。それでも海外では中国製スマホの生産の伸びに伴うLSI、情報システムやネットワークの導入支援が伸びると見込んでいる。塚野CFOによると「今期はIT投資が1~2%程度成長する」という見通し。売上高営業利益率は前期の2.8%から4.5%へ1.7ポイントも改善し「稼ぐ力」がパワーアップする。

営業増益の内訳は、前期までのビジネスモデル変革費用計上の反動がプラス420億円、為替の円高の影響がマイナス80億円、「本業」がプラス336億円となっている。ビジネスモデル変革費用はプラスマイナスゼロで、投資と構造改革による増益が均衡する見通し。塚野CFOは「今期は投資先行のフェーズを抜け、構造改革の効果が明確に見えてくる」と述べている。

本業の回復が今期の336億円の増益要因

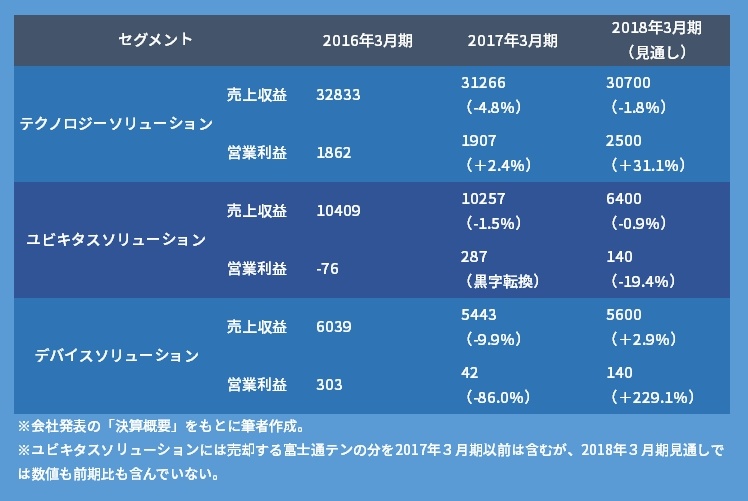

前期、前々期の富士通の収益の足を引っ張ったのは為替の影響も含め海外事業だった。前期は海外でのインフラ構築サービスやネットワーク機器の販売低迷が売上に響き、営業利益を取り崩す「ビジネスモデル変革費用」も、447億円中340億円(約76%)は海外事業によるものだった。2017年3月期のセグメント別の業績も、海外に足を引っ張られた。

テクノロジーソリューションセグメントは、ソリューションSIやインフラサービスなどのサービス事業、システムプロダクト、ネットワークプロダクトなどシステムプラットフォーム事業からなり、富士通の「本業」とも言えるが減収増益。国内は増収でも海外は円高の影響もあって大幅減収だった。

ユビキタスソリューションセグメントはコスト削減効果で営業損益が黒字化した。パソコン、スマホを含む携帯電話の売上は減ったが、モバイルウェアは6.3%増と良く、全体的にコスト削減効果が出た。

LSI(大規模集積回路)などデバイスソリューションセグメントは減収、大幅減益。LSIの売上は14.4%減、電子部品の売上は5.1%減で、需要減だけでなく円高の影響も大きかった。

セグメント別の2018年3月期業績見通しは明るさが見える。

テクノロジーソリューションセグメントは減収だが営業利益は31.1%増。サービス事業の売上はニフティを売却した影響で減収だが営業利益は34.6%増、システムプラットフォーム事業は北米での持ち直しを見込んで営業利益は17.9%増。国内サービスの着実な成長、海外サービスの回復で本業の採算を改善し、しっかり2ケタ増益を見込む。

富士通テンの事業売却を行った後のユビキタスソリューションセグメントは減収減益。パソコンは横ばい、携帯電話は減収の見通し。デバイスソリューションセグメントは増収増益で営業利益約3.3倍。LSIは2.0%の増収、電子部品は3.3%の増収を想定する。田中社長は「LSI、電子部品とも市況低迷が昨年で底を打ち、今期は回復と成長に向かっていく」と予測した。

富士通は前期、ニフティのコンシューマービジネスをノジマに譲渡し売却益約500億円を得た。本決算が公表された4月28日にはカーナビなどを生産する富士通テンの保有株式のデンソーへの売却を正式に発表した。

一方、中国のレノボ(聯想)との提携が伝えられたパソコン事業は、今年3月末をメドに提携に最終合意かとみられていたが、「継続して協議を進め、細部を詰めている段階。できるだけ早い最終合意を目指している」というコメントを出すにとどまった。田中社長は「ビジネスモデル変革を必ずやりきる覚悟は変わっていない。それによりビジネスを拡大できる」と述べている。

富士通の中・長期の経営戦略で数値目標として重視しているのは「売上高営業利益率(営業利益率)」である。2018年3月期の目標は為替の円高など情勢の変化を受け5.0%から4.5%に下方修正された。ただし田中社長によれば「ミニマムライン」で、ビジネスモデル変革の効果を享受しながら営業利益率をさらに伸ばし、「経営方針で掲げる10%につながる年にしたい」という。そして中・長期の成長のキーテクノロジーとして、AI(人工知能)、セキュリティ、働き方改革につながるICTの活用を挙げている。

【次ページ】富士通に「死角」はあるのか?

関連コンテンツ

PR

PR

PR