- 会員限定

- 2012/10/16 掲載

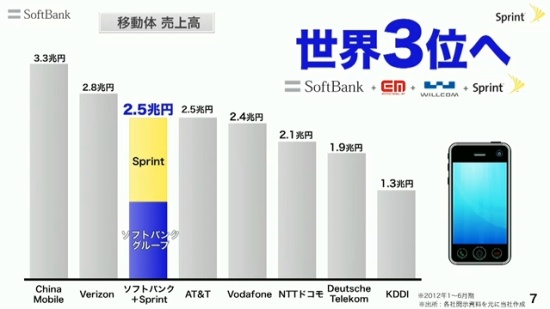

ソフトバンク、世界3位の携帯電話会社へ 「敢えてリスクを取り、世界規模の企業になる」

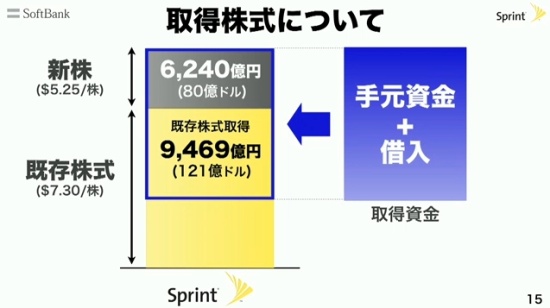

ソフトバンクは、スプリント株式の70%を取得する。投資額は、既存株式の取得で121億ドル(9,469億円)、増資引受で80億ドル(6,240億円)で、合計201億ドル(1兆5,709億円)。買収資金は、手元資金の約7,000億円と銀行借入(ブリッジローン)でまかない、増資は実施しない方針を明らかにした。配当方針にも変更はないという。

ソフトバンクの出資比率が70%になった理由として、孫社長はスプリントが、米国で上場したままの形を残すためと説明。米国の一般投資家が継続的に株式を所有できるよう配慮した。

新株は買収前水準である1株あたり5.25ドルで発行。既存株主からは1株7.30ドルでプレミアムを付けて取得する。

(上図)

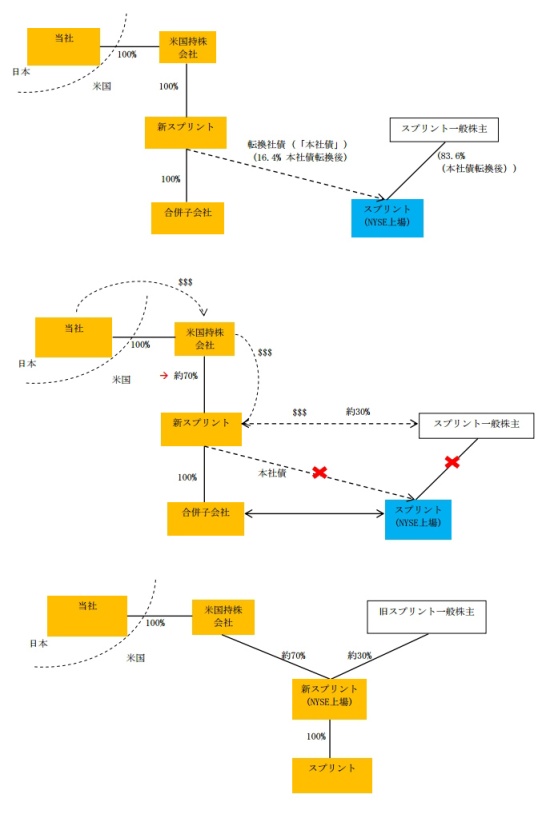

まずソフトバンクは米国子会社(米国持株会社)であるStarburstを設立する。その子会社として、StarburstII(新スプリント)を設立する。さらに新スプリントの子会社としてStarburstIII(合併子会社)を設立する。米国持株会社は、新スプリントを通じて、新規に発行されるスプリントの転換社債を31億米ドルで引き受ける(利率は1%、償還期間は7年)。合併の効力発生前に本取引に係る合併契約が終了した場合には、米国監督官庁を条件として、1株当たり5.25ドルでスプリントの普通株式の16.4%に転換でき、合併が実行された場合には同一の転換価格でスプリントの普通株式に転換される。

(中央図)

各種前提条件がそろったら、米国持株会社を通じて新スプリントに対して170億米ドルを追加出資するとともに、合併子会社を消滅会社、スプリントを存続会社とする合併を実施する。

(下図)

本取引完了後の図。米国持株会社を通じて新スプリント(NYSE上場)に7割を出資。その100%子会社としてスプリントが存続する。

【次ページ】敢えてリスクを取り、世界規模の企業になる。

関連コンテンツ

PR

PR

PR