- 会員限定

- 2020/06/02 掲載

日銀はETF買い入れの方針を変更、その理由と影響とは?

【連載】井出真吾の「株式市場を読み解く」

日銀のETF買入ルールは、どのように変更されたのか?

日銀は年間6兆円ペースでETFの買い入れを続けている(現在はコロナ禍対応で一時的に年間12兆円を上限に拡大中)。買入対象のETFの種類は、TOPIX(東証株価指数)連動型、日経平均連動型、JPX日経400連動型の3種類で計5.7兆円、残りの0.3兆円は設備投資および人材投資に積極的に取り組んでいる企業を支援するためのETF、いわゆる「賃上げETF」だ。

一口にTOPIX連動型のETFといっても、数ある運用会社が同様のタイプのETFを出している中で、「日銀はどの会社のETFを購入するのか」と考える人もいるだろうが、いずれの種類も日銀の買入対象となっている。

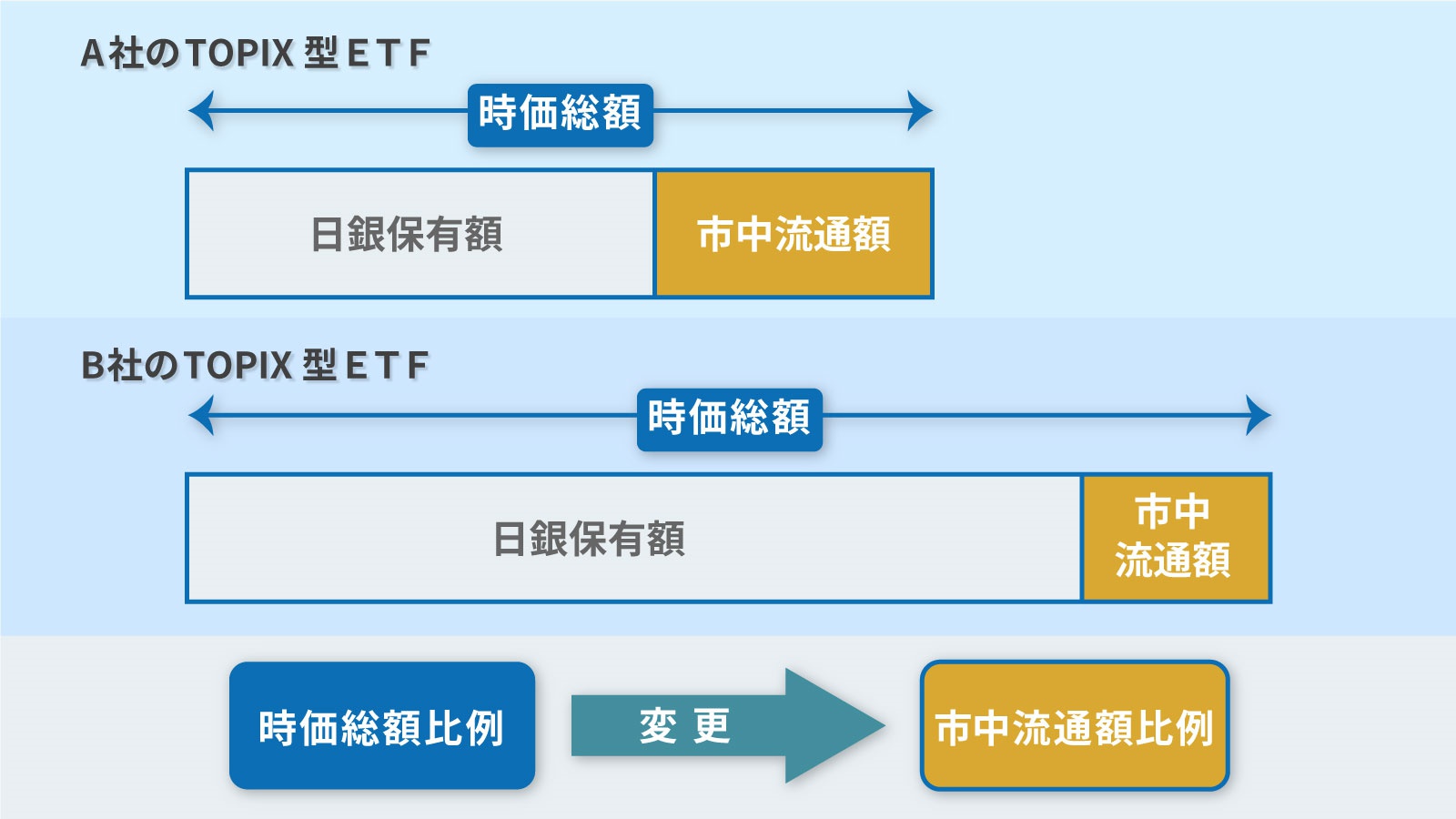

従来の買入方法では、各ETFの「時価総額」に応じて買い入れていたが、今回の買入ルールの変更により2020年5月以降は、各ETFの「市中流通額」に比例して買い入れることとしている。ここでいう市中流通額とは、各ETFの時価総額から日銀の保有額を差し引いた分で、いわば「日銀以外の投資家の需要の大きさ」を表すと解釈できる。

図1の例では、時価総額はB社のETFの方が大きいが、市中流通額はA社のETFの方が大きい。

つまり(日銀以外の)多数の投資家はA社のETFを好んでいる状況があるにもかかわらず、従来の日銀の買入方法ではB社のETFを多く買っていたわけだ。

市中流通額に応じて買い入れる新ルールでは、B社よりもA社のETFを多く買うことになるため、市場における需要と平仄(ひょうそく)を合わせることになる。

なお、従来ルールは時価総額が大きいETFほど日銀が大量に買うため、さらに時価総額が大きくなる“雪だるま式”だった。

日銀が購入してきたETFは割高だった?

日銀が買入対象としているETFは、値動きがTOPIXや日経平均に連動するように運用される商品性のため、基本的にはどの運用会社のETFを保有していても運用成果の差はほとんど無い。それではなぜ、商品性がほとんど同じETFの中でも、投資家の需要に差が生まれるのか。考えられる要因はETFの保有時に発生するコストの差だ。

ETFの保有者は保有額に応じて信託報酬(運用・管理費用)と呼ばれるコストを負担する。これは、主に運用会社の手数料にあたり、ETFの運用実務などに対する対価だ。

実際は、ETFを保有している投資家が別途手数料を支払うタイミングがあるわけではなく、保有するETFの時価に対して「年率Ο%」という形でETFの純資産から日々差し引かれる。したがって保有額が大きいほど、また信託報酬率が高いほど、ETF保有者が負担する信託報酬の額も大きくなる。

前述のように、同じ種類の商品であれば、どの会社のETFであっても運用成果はほぼ同じなので、「高いものが良い」とか「安かろう悪かろう」といったことはない。ましてや日銀の買入対象は日本を代表する運用会社のETFだ。いずれも最高品質の商品と考えてよい。

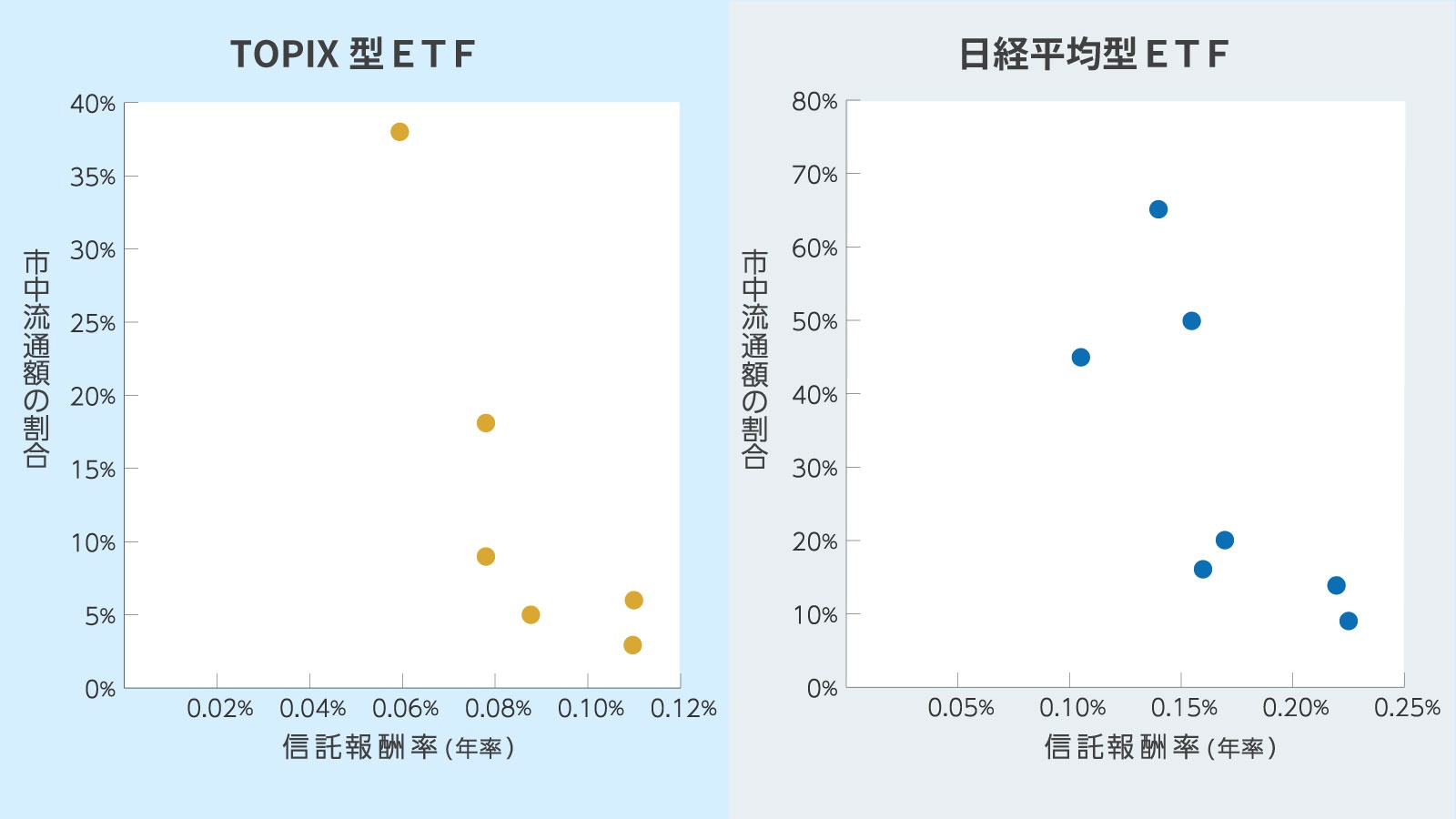

品質が同じなら、よりコストが安いETFを選ぶのが一般的だろう。実際、各ETFの信託報酬率と市中流通額の割合を見ると、TOPIX型、日経平均型ともに低コストのETFほど市中流通額の割合が大きい(図2)。

このことは、日銀以外の投資家がよりコストの低いETFを好んでいることを示唆している。逆にいえば、高コストのETFを保有しているのは主に日銀ということだ。

ただ、これは結果論でもある。従来、日銀は「各ETFの時価総額に応じて買い入れる」という方法を採用してきた。これは時価総額が小さく品薄なETFを大量に買い入れるとETF市場に弊害を与える可能性に配慮したためと推測される。

また、信託報酬率が相対的に高いETFは運用開始時期が早く昔から存在するため、日銀が買い入れを開始した2010年から買入対象になっていた。一方、相対的に低コストのETFは後発組の商品が多い。これは、ETFを組成する会社が、自社商品にコスト競争力を持たせるために信託報酬率を低く設定した可能性がある。

こうした歴史的な経緯もあるので、日銀が高コストETFを中心に保有している状況を一概に批判できるものではない(もう少し早く是正する余地があったことは否定しないが)。

新ルール適用で日銀の買入額・保有残高はどう変わるのか

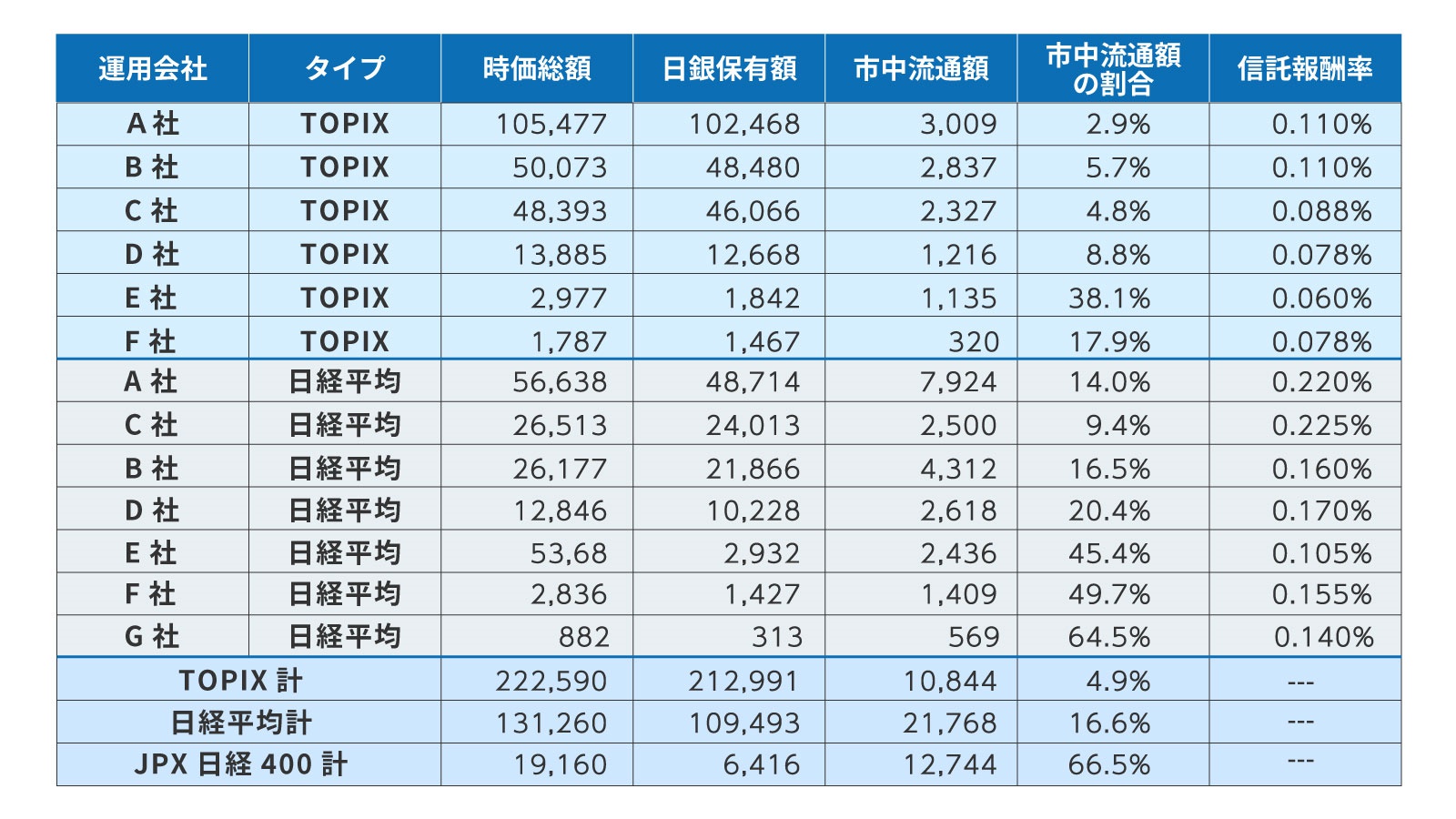

次に、今後の日銀のETF買入額と保有残高がどう変わるか検証してみよう。まず、現時点の日銀の主な買入対象であるETF商品(TOPIX型、日経平均型、JPX日経400型)のそれぞれの状況を整理しておきたい。

図3の最下段の通り、時価総額の合計額を比較すると、TOPIX型が日経平均型の2倍弱の金額となっているが、市中流通額で比較すると、日経平均型がTOPIX型の約2倍となっている。また、JPX日経400型も時価総額では他のETFに見劣りするが、市中流通額ではTOPIX型を上回る。こうした現在の状況を鑑みると、新ルール適用後は日経平均型とJPX日経400型の買入額が増えると想定される。

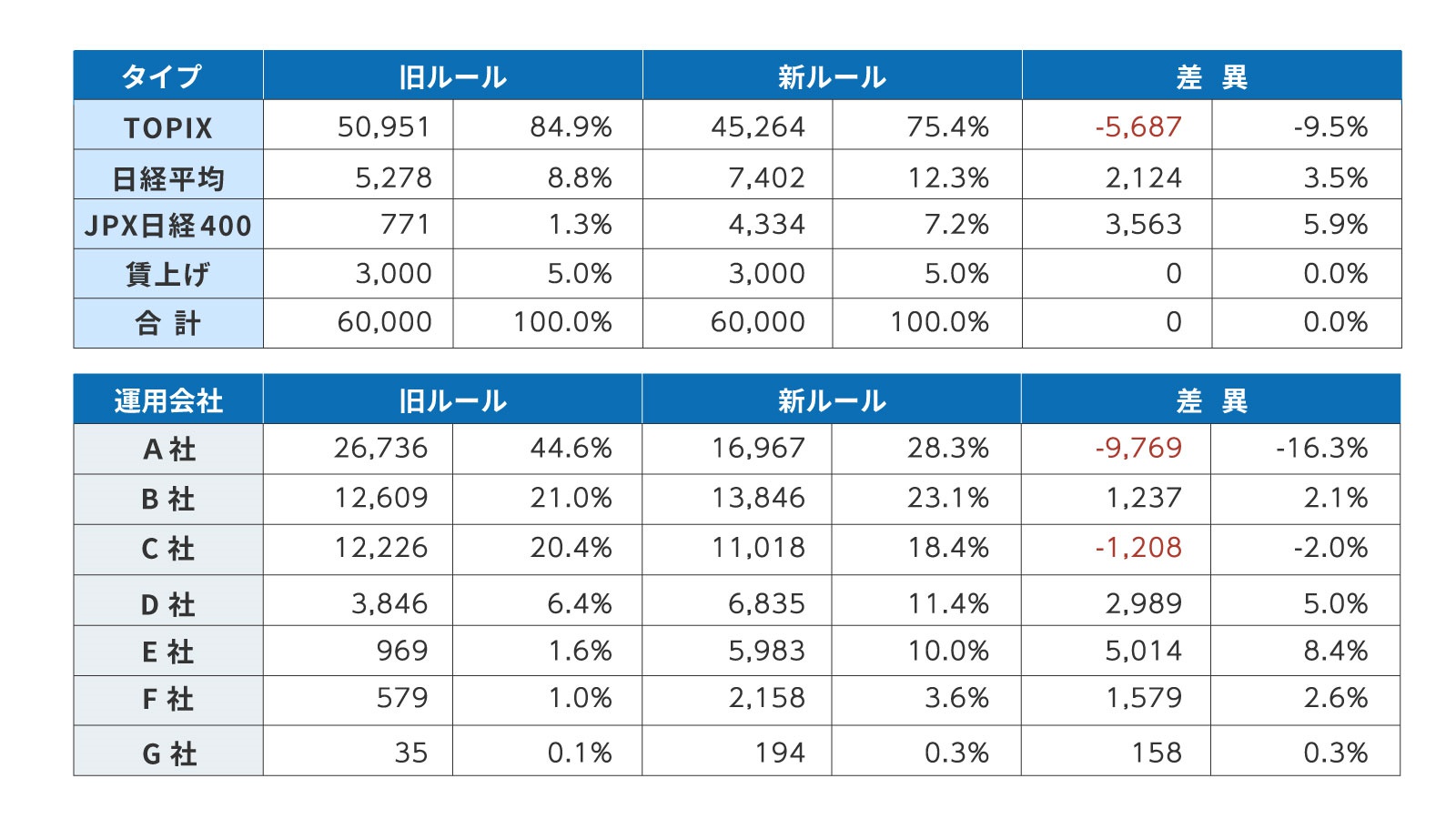

その他、新ルール適用によって買入金額がどのように変化するのかを試算した結果を図4に示す。

まず、ETFのタイプ別ではTOPIX型の買入金額が5,687億円減る一方、日経平均型は2,124億円の増加、JPX日経400型も3,563億円増える結果となった。

次に、どの運用会社のETF購入額が増えるか(減るか)だが、A社が9,769億円の減少で最もマイナスの影響を受ける。C社も購入額が減ると考えられ、2社合わせて1兆円を超える減額となりそうだ。

その分、B社およびD~G社は増額となる見通しだ。特に旧ルールでは1,000億円に満たなかったE社は6倍強の年間5,983億円に、従来579億円に過ぎなかったF社は3.7倍の2,158億円に増える。この試算結果に近い買い入れが実施されれば、ETF市場におけるD社~F社の存在感は徐々に高まるだろう。

【次ページ】今後は低コストのETF買入が増える?コスト削減効果とは

PR

PR

PR