価値が高まるパーソナルデータ、情報銀行にまつわる2つの課題を克服する

- ありがとうございます!

- いいね!した記事一覧をみる

パーソナルデータ活用は“攻め”と“守り”が肝心

競合他社との差別化の切り札として、データの価値は高まり続ける一方だ。中でも、個人に紐づくパーソナルデータは、「顧客を知る」ことに直結することから、利活用の価値が高い。ただし、その適切な利活用は、一筋縄でいくものではない。その理由は、法規制だ。日本の個人情報保護法や欧州のGDPR(一般データ保護規則)など、パーソナルデータの収集/活用にはさまざまな制約がある。「パーソナルデータは誰のものか」の議論も道半ばであり、その扱いやルールも明確になっていない。

また、パーソナルデータはその価値から多様な活用が見込まれる半面、「どのように活用すべきか」の絶対的な“解”は存在しない。言い換えれば、「パーソナルデータの活用は、その方法を探り当てる生みの苦しみを味合う必要がある」のだ。

パーソナルデータの活用には、こうした“守り”と“攻め”の相反する求めに正面から向き合う必要がある。では、企業はこの課題にどう対応すべきなのか。

情報銀行は個人のメリットを最優先にすべし

TISは2018年度から情報銀行の投資開発プロジェクトを開始している。すでにスマートシティやMaaS(Mobility as a Service)での利用も視野に入れた実証実験を手掛け、情報銀行向けプラットフォーム「paspit for X」を提供するなど、情報銀行の構築支援に先進的に取り組んでいる。岡部氏はこうした知見を基に、情報銀行の構築のポイントを、次のように説明する。

「情報銀行の設置で課題となるのが、データ提供による個人側のメリットが不透明なことと、情報銀行の在るべき姿が確立されていないことです。こうした中で情報銀行を軌道に乗せるには、個人の利益が成立するユースケースを見極め、個人のベネフィットをどれだけ追求できるかが肝要です」(同氏)

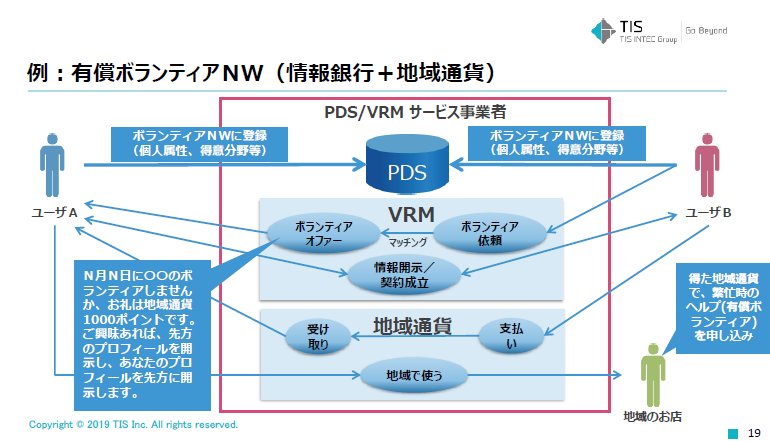

岡部氏が引き合いに出したのが、ボランティアのマッチングの仕組みだ。情報銀行のPDS(Personal Data Store)に自身のスキルを登録しておき、それを参照して舞い込んだ依頼を受けるかどうか、受ける側が判断できるようにしたものである。引き受けた受けた場合には、より詳細なパーソナルデータが相手に公開され、作業完了後に報酬を依頼側から受け取る。TISは実証実験の経験とノウハウを基に、これらの仕組みの提案とシステムインテグレーションを積極化させているという。

一方、すぐ始めるべき“攻め”の代表格として紹介したのが、デジタル決済を核にしたデジタル変革である。TISはリテール決済ソリューション群として「PAYCIERGE(ペイシェルジュ)」を提供している。講演で岡部氏は「PAYCIERGE」の詳細を説明した。

パーソナルデータを武器に変えるTISのソリューション群

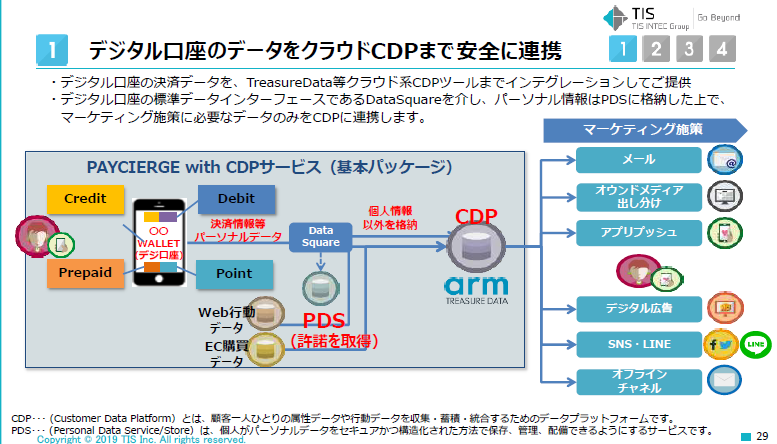

決済時に入手できる情報はパーソナルデータの中でも重要だ。購入した商品や金額、その履歴と、住所や年齢、性別などを組み合わせた分析により、マーケティング活動を多面的に高度化できる。PAYCIERGEは、それらの情報の入手と管理、活用に必要なサービスを包括的に提供するものだ。たとえば「PAYCIERGE with CDPサービス」を利用すれば、デジタル口座を含めた多様なパーソナルデータを、PDSの開示条件を基にクラウド上のデータ管理基盤で安全に統合管理することが可能。各種マーケティングツールとの自動連携もできる。

また、ECサイト構築パッケージと連携した「PAYCIERGE with EC」で、オンラインとオフライン双方の決済情報の一元化も実現できる。これにより、消費者の利便性の向上や、ポイントプログラムの共通化による消費行動の可視化につなげられる。なお、カード利用時には決済内容をLINEなどでリアルタイムに通知する機能も用意されており、その利用を通じて利用者の利便性と安心感を高められるという。

「QR決済がブームとなることで、スマホアプリでのコード決済に対する消費者の抵抗は格段に薄れています。そのアプリをそのまま会員証やポイントカードとして使えれば、その利便性から利用は確実に進むとともに、より多くのデータを収集することも可能となります。PAYCIERGEはそれらの多様なデータによるデジタル変革を成し遂げるためのデータ管理基盤であり、アプリケーションでもあるのです」(岡部氏)

その好例が、中国のビットオート(BitAuto:易車)である。同社は自動車のWebメディアとして創業した。その後、免許取得から自動車の購入、利用、売却まで、自動車のライフサイクル全体で必要とされるコンテンツとサービスを、Web(オンライン)と実店舗(オフライン)で拡充することで急成長を遂げた。

消費行動分析に特化したAIは何がスゴいのか

鈴木氏は「顧客体験が斬新かつ極めて魅力的であること」が成功のカギだと指摘する。それを具現化したTISのビジネスアイデアとして鈴木氏は、「キャッシュレス」と「健康増進」を両立支援に向けたヘルスケアビジネスを披露した。

健康維持の方法は、スポーツをしたり、食品に気を配ったりなどいくつもあり、そこで利用/消費するものもさまざまだ。ただし、それらの決済データは従来、各店舗で分散管理され、そのことが健康維持に向けた提案高度化の壁となっていた。

こうした課題に対して鈴木氏は、「PAYCIERGEなどの仕組みとキャッシュレス決済を組み合わせることで、ネットとリアルの双方での決済データを一元化できます。その分析を通じ、顧客が欲していると推察されているモノやサービスを最適なタイミングで提案するのです」と説明する。

その成功の鍵は、魅力ある提案を矢継ぎ早に出せるかどうかにかかっている。スピードを欠いた場合、利用者は飽き、サービスから離れてしまう。この課題解決の切り札として鈴木氏が位置づけるのが、トレンドや消費行動分析におけるAI(人工知能)の活用である。TISは2019年5月、人の行動パターン分析に特化したAI技術を手掛けるシンガポールのSQREEM社と業務提携している。

「WebサイトのトラフィックやSNA投稿などのオンラインのオープンデータを独自に収集/解析するSQREEMのAIを利用することで、質の高い提案サイクルを回すことが可能となります。そのための仕組みの構築も、当社であればすぐに取り掛ることが可能です」(鈴木氏)

パーソナルデータの活用に向けた、“守り”と“攻め”の両施策において、今後、TISの存在感はさらに増すことになりそうだ。