- 会員限定

- 2020/11/24 掲載

地銀再編の未来を大予測、地域2番手以下の銀行が絶滅するワケ

地銀の統廃合予測―前編(総論)

日本の地銀は手数料収入の比率が低い

銀行というのは、顧客から預かったお金を融資という形で運用したり、振り込みなど各種サービスを通じて手数料を徴収するビジネスである。諸外国の場合、融資による金利収入よりも、サービス手数料を重視する傾向が強いが、日本の場合、圧倒的に金利収入の比率が高いという特徴がある。金利を得ているということは、お金を貸し出しているということであり、それは、顧客の預金をリスクに晒していることを意味する。預金を失うことは許されないので、銀行の融資はリスクを極限まで抑える必要があるが、融資先を限定すれば収益確保がままならないという問題が生じてしまう。

こうした事態を回避するため、諸外国では手数料収入の拡大を図ってきたが、日本は依然として融資に偏ったままである。これは日本の金融システム全体の歪みに由来したものなので、銀行単体で解決できる問題ではなく、各行はこの現状を前提に、戦略を考えなければならない。

上記のような状況を考慮した上で、地銀全体の業績動向を見てみよう。

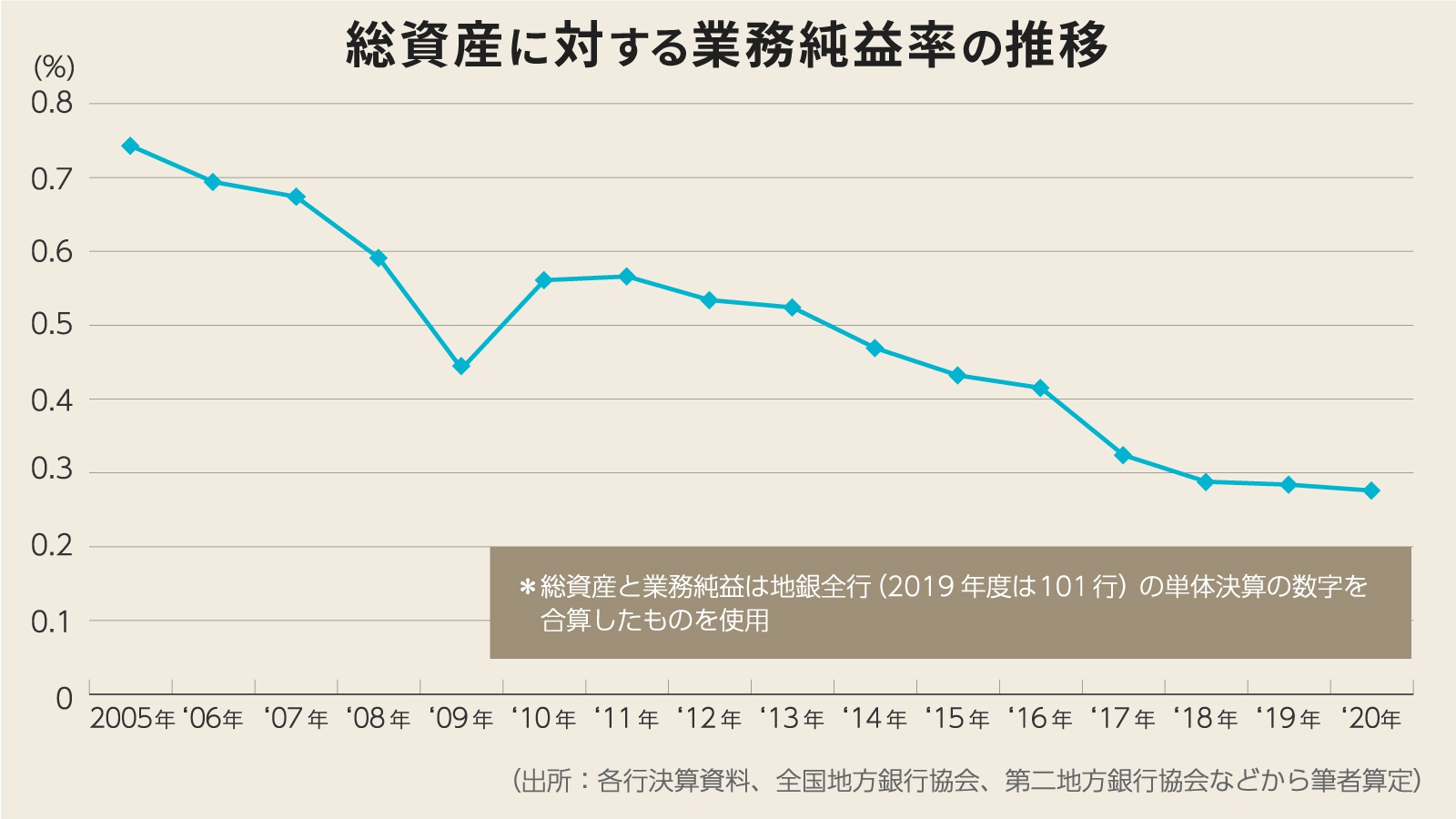

図1は、地方銀行全体の総資産に対する業務純益率の推移を示したものである。多少の上限変動はあるが、年々、利益率が低下していることが分かる。

利益率が下がった最大の要因は、長く続く低金利である。金利が下がると、預金者に支払う金利も下がるが、貸出金利も下がるので収益の絶対値が小さくなる。ほかに収益源がなければ、銀行としては、コスト削減以外に利益を上げる方法がなくなってしまう。

もう1つの要因は優良な貸し出し先の減少である。先ほども説明したように銀行は預金者から大切なお金を預かっているので、この預金を過度なリスクに晒すことはできない。そうなると優良な取引先に貸し出しを絞り、かつ担保を取らなければ貸し倒れが発生し、場合によっては経営危機の引き金となってしまう。

日本経済は長期にわたって不景気が続いている。加えて、人口減少から都市部への人口集約と地方の商権消滅が進んでおり、地方銀行は貸し出し先の開拓に苦労している。

地域ナンバーワンになるのが生き残りの条件

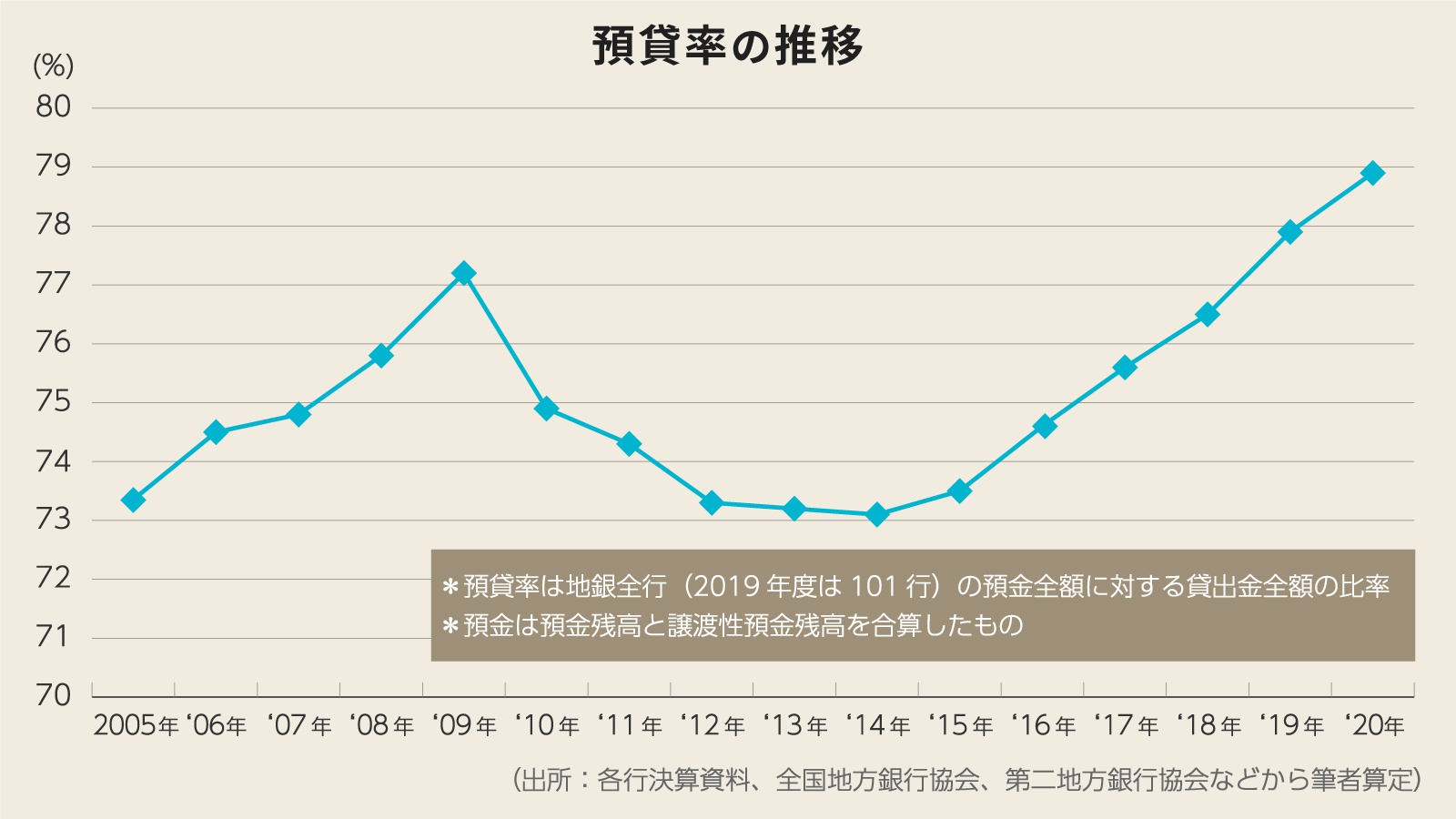

図2は地銀全体の預貸率の推移を示したものである。預貸率とは預金に対して何%が貸し出しに回っているのかを示す指標だが、2014年以降、預貸率が上昇に転じている。預貸率が上がることは効率的に資金を運用出来ていることを意味するので基本的には良いことだが、これも状況次第だ。2013年から2018年にかけては、好調な世界経済を背景に、日本でも多少、景気が拡大したことも影響しているものの、銀行によっては収益の絶対値を維持しようと、貸し出し先の開拓で無理をしている可能性がある。業務純益が伸びている状況で預貸率も上昇しているのであれば問題ないが、そうでない場合にはリスクの評価が難しくなる。

今後は、縮小する商圏を各行が奪い合うことになるので、基本的に規模のメリットを追求できるのかがカギを握る。各行が急ピッチで経営統合を進めているのは、ズバリ経営規模の拡大が狙いである。

銀行はどうしても場所に依存するビジネスであり、一部の案件を除いて、所在地と無関係にビジネスはできない。地域商圏が消滅する中で、融資先を確保し続けるには、各地域でのシェアを拡大することが必須要件となる。これまでは地域で二番手、三番手であっても融資先を開拓できたが、これからはそうはいかなくなるだろう。原則として、地域ナンバーワン銀行を目指さない限り生き残りは難しい。

基本的に経営統合は同一、あるいは近隣の地域で行われることが多いが、北海道銀行と北陸銀行のように異なる地域で資本提携するケースもある。経営体力の強化という点では効果があるが、営業面でどのような成果を得られるのかは未知数である。

【次ページ】残された地銀が生き残る道とは…

PR

PR

PR