- 会員限定

- 2021/11/11 掲載

リーマンショックを超える危険水準? 米国株が「崩壊寸前」の可能性

米国経済、急回復は期待できない理由

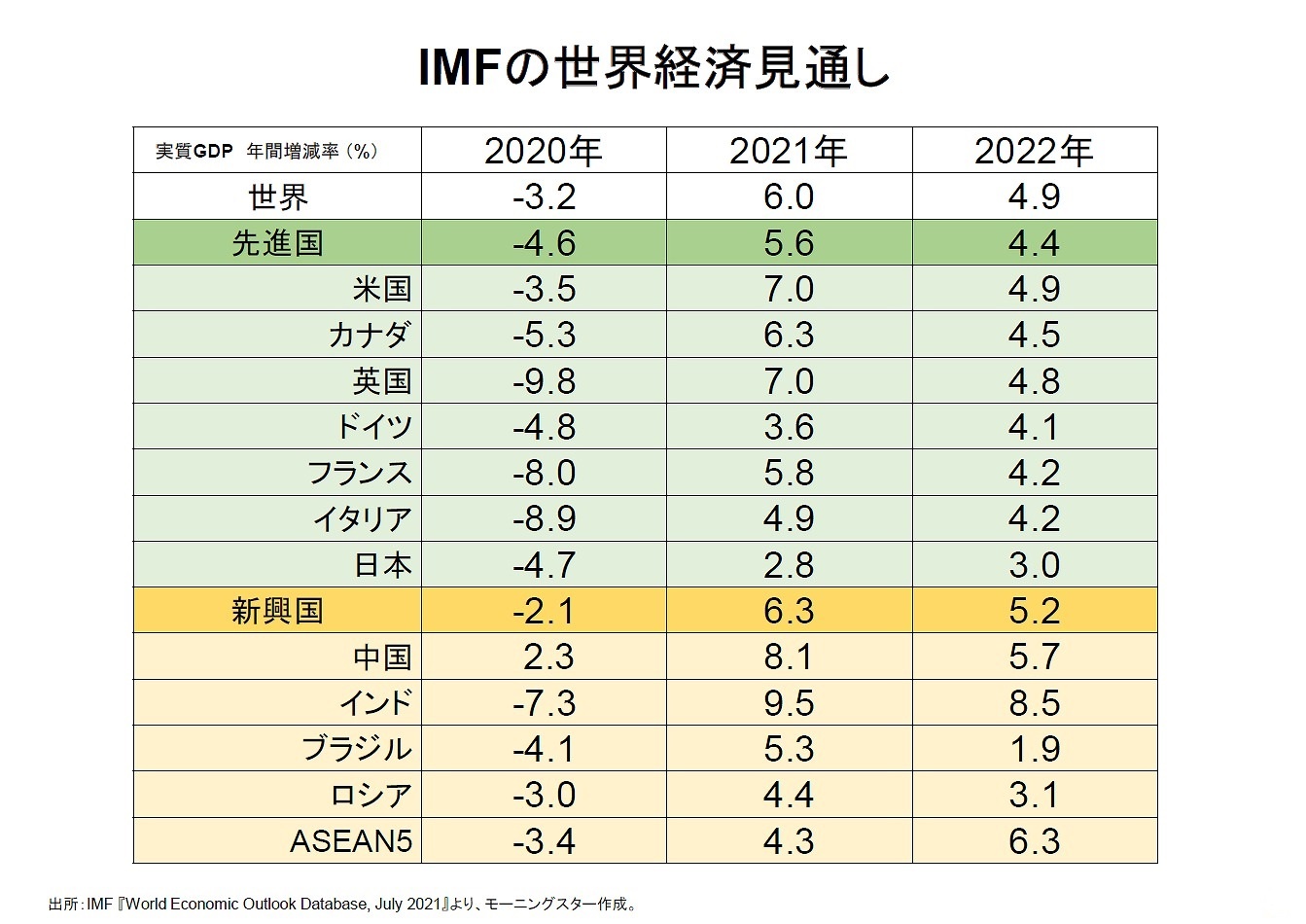

2020年の世界経済は、新型コロナウイルス感染症拡大の影響で大きく落ち込んだが、2021年に入り世界各国はコロナショックからの回復が順調に進んでいる。2021年7月にIMFが発表した世界経済の見通しでも2021~2022年の予測ではプラスの数字が並んでいる。具体的には、2022年の先進国の見通しの平均数値はプラス5.6%、新興国の平均数値は6.3%と高い水準になっている。最新の動向では、世界各国でこれらの数値よりも下回る結果になるのではないかとの予測が出つつある。

モーニングスター 代表取締役社長の朝倉智也氏は、「2021年は各国ともにV字回復すると言われていましたが、デルタ株の蔓延もあり、7~9月期にかけて、成長が鈍化しています。これを見て、モルガン・スタンレーは米国の7~9月期予想を対前年利益6.5%から2.9%へ大きく引き下げました。この状況を考えると、IMF予測の米国の成長率7%は難しいでしょう。中国やインドも足元の景気は少し回復していますが、中長期的には鈍化するというのが私の見方です」と見通しを語る。

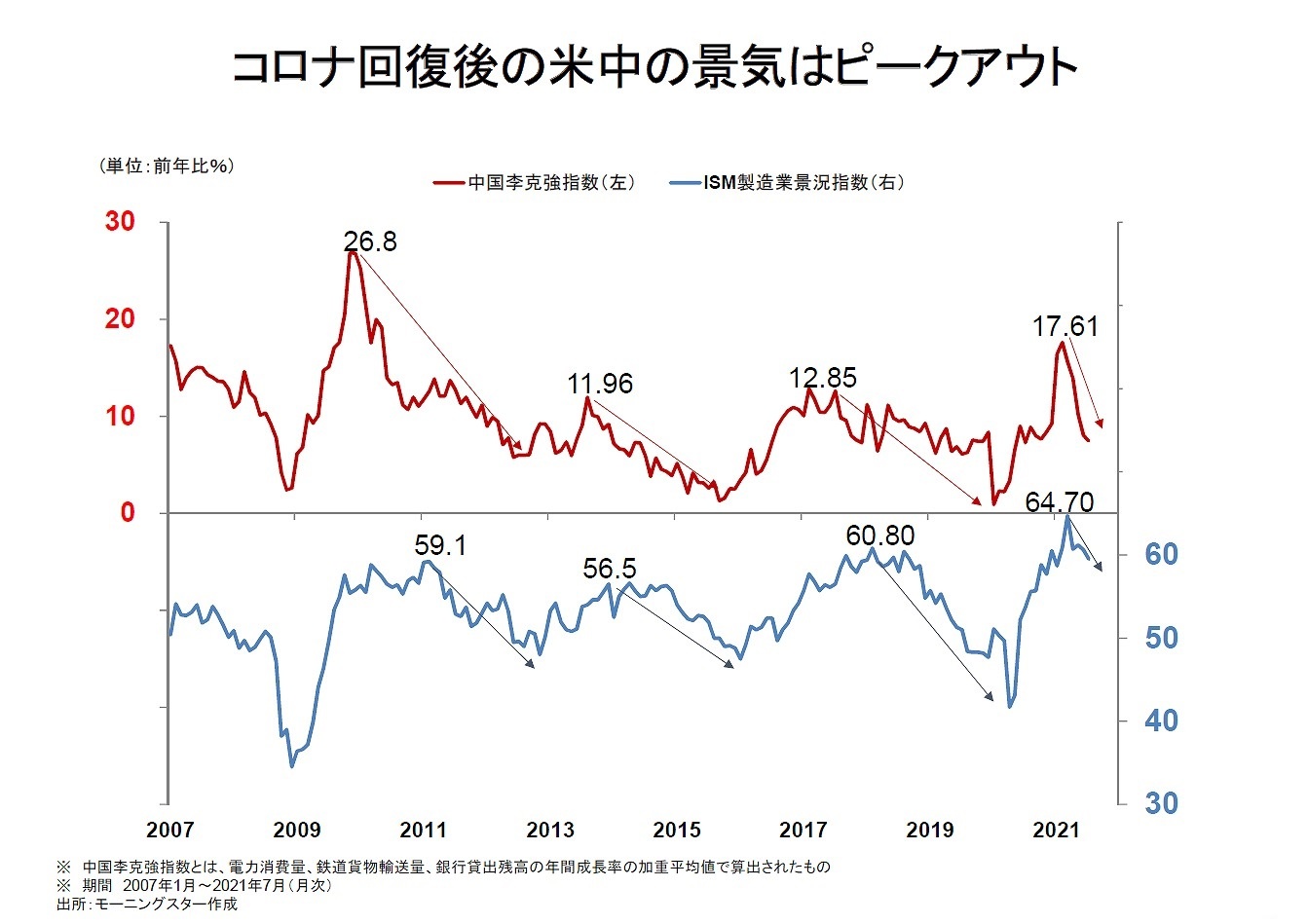

そのほか、中国経済の実力を表す中国李克強指数や、米国のISM製造業景況指数から両国の状況を確認したい。なお、中国李克強指数は銀行の貸出残高、電力消費量、貨物輸送量など生活に密着した数字に基づいているため、実態経済を表す数値として評価されている。

2つの指数はコロナショックの起こった2020年前半に大きく落ち込み、その後回復してきたことが分かる。しかし、それぞれ2021年前半にピークに達し、その後低下傾向がある。つまり米国も中国も、今後の景気回復には疑問符が付く状況と言えるのだ。

米国の「利上げ」、最適なタイミングとは?

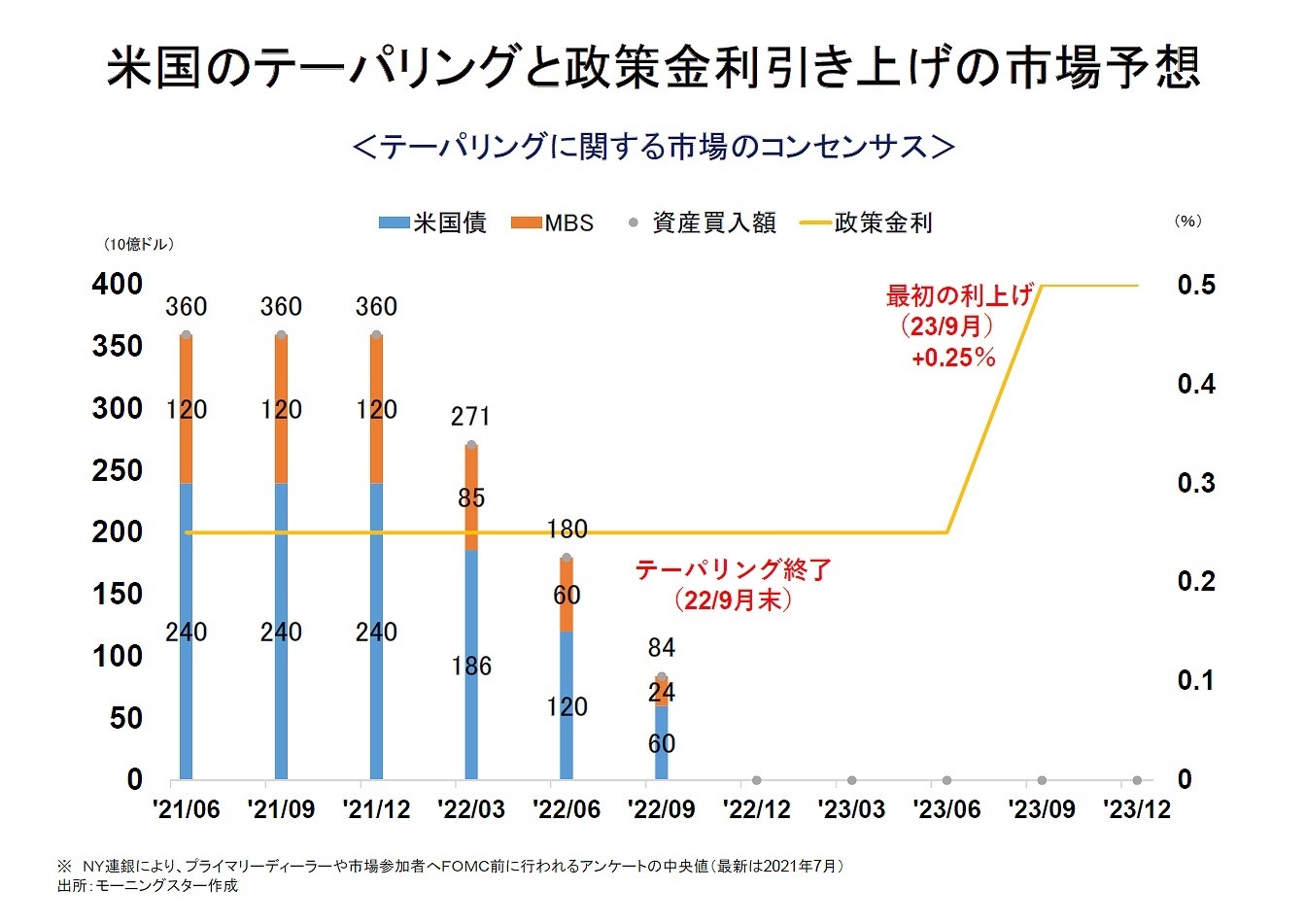

世界的にテーパリング(量的緩和縮小)が市場のコンセンサスとなってきた。下の図は米国のテーパリングと政策金利引き上げの市場のコンセンサスを表した図だ。なお、ここでのコンセンサスとはNY連銀がプライマリーディーラーや市場参加者に対して行ったアンケート結果の中央値を表している。これを見ると、2022年9月にかけて量的緩和の縮小が進み、その約1年後に政策金利の利上げが行われるとのコンセンサスがある。朝倉氏は市場のコンセンサスをこう評価している。

「おそらく量的緩和の縮小はこのペースで進んでいくでしょう。ただし、テーパリングの間に景気が悪化してしまう場合には、政策金利は上げられないと考えています。タイミングを誤れば経済活動を冷やしてしまう可能性もあるため、政策金利の引き上げのタイミングには注意すべきだと考えます」(朝倉氏)

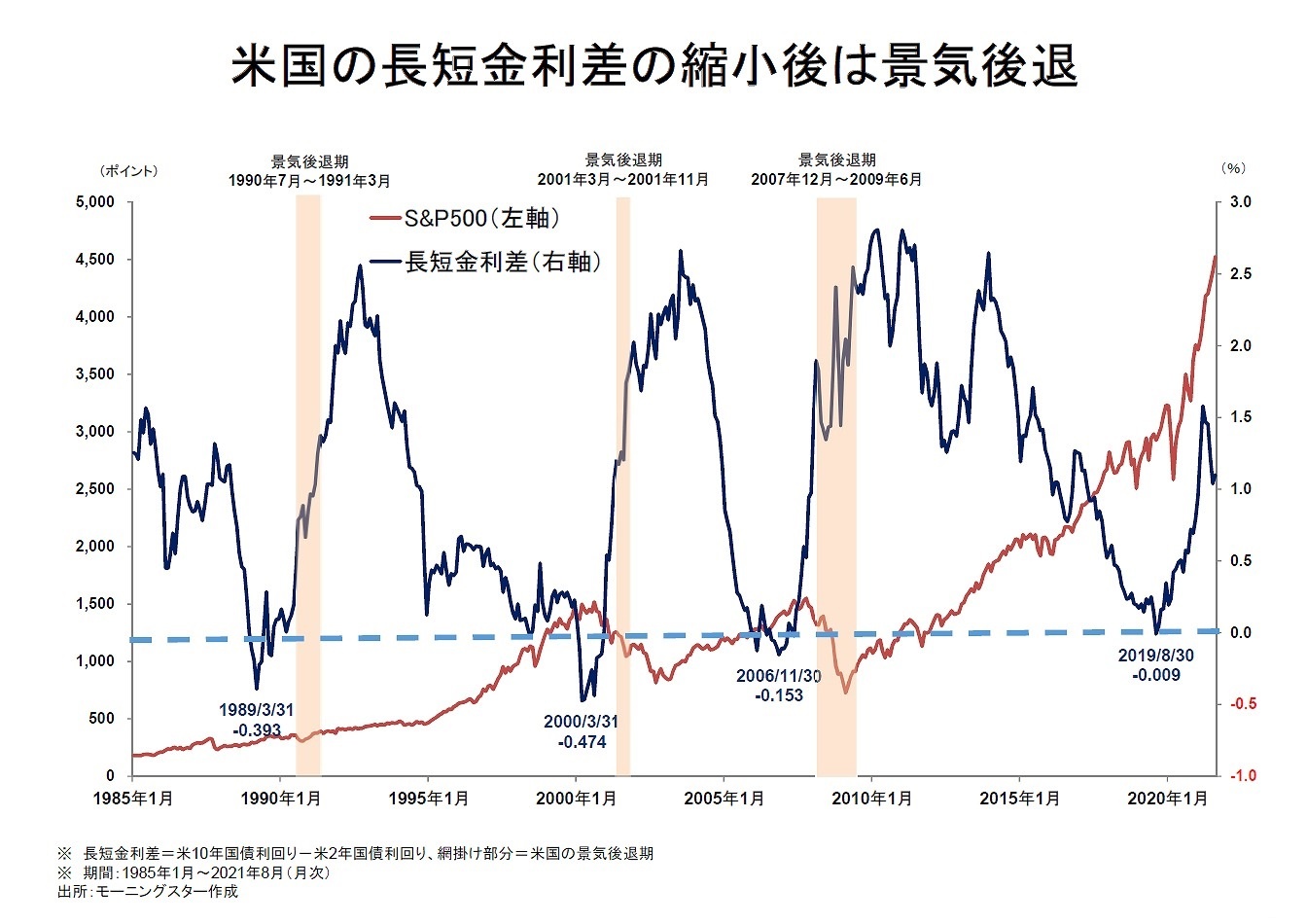

利上げのタイミングを占う指標となるのが、将来の景気予想に役立つ長短金利差(長期金利と短期金利の差)である。景気回復により金利が上昇すると市場が予想すれば長短金利差は拡大し、景気後退により金利低下が予想されれば長短金利差は縮小する。

歴史的に見ると、長期金利と短期金利の差が逆転したタイミングが4回あることが分かる。1度目は1989年3月で、その後に米国の不動産バブル崩壊、2度目は2000年3月で、その後にITバブルの崩壊、3度目は2006年11月でその後にパリバショックとリーマンショックが起こっている。直近、2019年8月にも長期金利と短期金利が逆転しているが、大きな景気後退には至っていない。

「すでにこの時、FRBは景気が後退するとの予測のものに、政策金利を3度引き下げています。結果として2020年2~3月にコロナショックが起こり、これが逆に大きな景気後退を一時的に食い止める働きをしましたが、そのタイミングで量的緩和策がとられ、現在に至るわけです。足元、インフレ率は上昇していますが、これは景気回復に基づくものではありません。むしろ景気鈍化傾向にあるほか、消費者物価指数(CIP)も今後は鈍化傾向にあり、インフレ率は一時的なものと言えるでしょう。そのため、利上げは慎重に検討する必要があるのではないでしょうか」(朝倉氏)

【次ページ】米国株は「崩壊寸前」の可能性?

PR

PR

PR