- 2025/04/25 掲載

【決済事業者必読】なぜ2025年度「フィンテックが当たり前」になるのか?

2025年は日本のフィンテック10周年

日本でフィンテックが始まった年は?と聞かれれば、「2015年」と答える。さまざまなメディアで「フィンテック」という語を目にするようになった年であり、フィンテックに関わる多様なステークホルダーのフォーラムである一般社団法人Fintech協会が発足した年だ。2025年は日本のフィンテック10周年の記念すべき年であり、大きな節目でもある。フィンテックの本質は、デジタル技術が隅々にまで浸透していく社会において、テクノロジーの活用によって金融サービスの利便性を高めてゆく取り組みだ。それがサービス利用を促進し、最終的には金融サービス市場の拡大につながる。

登場から10年をかけて着実に成果を挙げてきた日本のフィンテック。スタートアップ企業だけでなく歴史ある金融事業者などさまざまな事業者が担い手となり、よりよい金融サービスを実現する大きなトレンドとなってきた。たとえば、決済や送金の機能を搭載したスマートフォンアプリは無数にあり、その使いやすさも10年前とは段違いだ。

フィンテックが日常に溶け込んでゆく

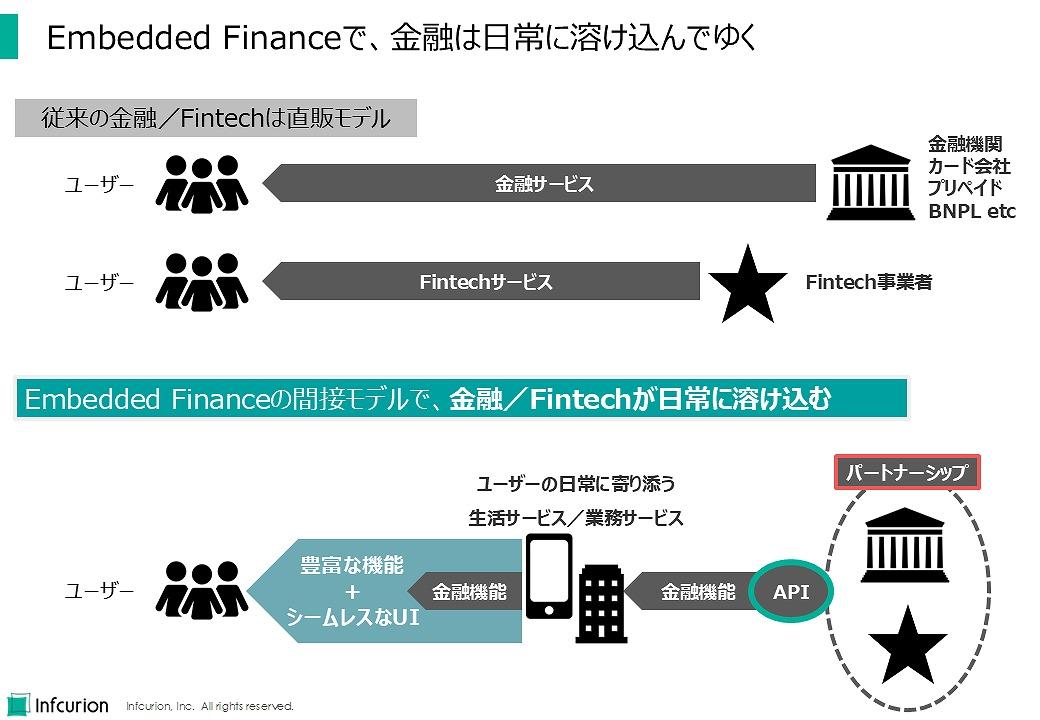

しかし金融サービスの利用拡大という視点に立つと、フィンテックはまだその潜在力を十分に発揮できていない。提供形態が、従来の金融サービスと同じ「直販モデル」であることが大きい。この形態では、ユーザー自身がサービスに関心を持ち、知識を集めたうえで、利用開始に踏み出さなくてはならない。ユーザー側にある程度のIT・金融リテラシーが必要なため、マス層には敷居の高いものになってしまう。結果、フィンテックのユーザーは一部のアーリーアダプター層にとどまってしまっていた。

しかし2020年代に入って、状況は変化し始めた。一般のマス層ユーザーでも負担なく自然にフィンテックを利用することができる環境が整ってきたのだ。コード決済アプリでの決済や送金、お店が提供するアプリへのチャージ(入金)、ECサイトでの後払いなど、意識しなくとも生活のなかで自然にフィンテックを利用できるようになってきた。フィンテックが日常に溶け込み始めたのだ。

そしてEmbedded Finance(組込型金融)の社会実装がこのトレンドを加速している。金融機能をAPIなどを介して提供することで、非金融事業者が自社サービスに金融機能を組み込む(embedする)という提供形態だ。ユーザーは、決済やチャージ(入金)、送金といった豊富な機能をシームレスなUI(ユーザーインターフェイス)で利用することができる。

組込型金融の最大の利点は、従来の「直販モデル」の課題を克服した「間接モデル」の実現にある。ユーザーが日常的に利用する生活サービスや業務サービスにフィンテックを溶け込ませ、自然な利用導線を実現できるのだ。

2024年度にはEmbedded Financeによるフィンテックの溶け込みを示す事例がいくつも報じられた。網羅的ではないがいくつかの例を挙げると、JR東日本の「JREバンク」、Kyashの「Kyashスポットマネー」、Finswerの「Finswer Bank」などが該当する。

これらは生活者や業務ユーザーのニーズに応えるサービスだが、「JREバンク」には楽天銀行が、「Kyashスポットマネー」にはアコムの子会社であるGeNiEが、そして「Finswer Bank」には北國銀行がそれぞれ金融機能を提供している「組込型金融型」のサービスだ。 【次ページ】2つの前提条件が整い、「フィンテックが当たり前」になる理由

関連コンテンツ

関連コンテンツ

PR

PR

PR