- 会員限定

- 2021/10/05 掲載

【保存版】デジタル決済 完全ガイド、キャッシュレスに惑わされず基礎から理解する

連載:福泉武史の新フィンテックウォッチ

QRコード決済が急増? 数字に惑わされないために

2018年4月に経済産業省からキャッシュレスビジョンが発表され、2019年6月に約20%にとどまるキャッシュレス決済比率を2025年までに40%まで引き上げる目標が閣議決定された。2018年10月にはPayPayが100億円規模の還元キャンペーンによってスマホアプリのペイメントサービスの利用率が高まった。2020年での実績は、キャッシュレス決済が29.7%になった。その内訳は、金額ベースで、クレジットカード25.8%、電子マネー2.1%、QRコードが1.1%、デビットカードが0.8%まで伸長しているという(経済産業省調べ)。

絶対金額でみると、クレジットカードが61兆円、デビットカード2兆円、電子マネー6兆円、QRコード決済は4.2兆円である。QRコード決済は、19年比の4倍弱に伸びたことになる(キャッシュレス推進協議会調べ)。21年も、20年比で2倍近くに伸びそうな勢いである。

キャッシュレス決済において、クレジットカード、デビットカード、電子マネー、コード決済といった分類がなされるが、これは、何を軸にした分類なのだろうか?

実は、上記の数字は集計者によって微妙に異なる。経済産業省の集計値1.1%は、QRコード決済のうち、Fund Source(資金源)をクレジットカードやデビットカードに紐づけている1兆円が減算されている。

これはクレカ決済額とのダブルカウントを防ぐためだと思われるが、単純に引き算してしまったら店頭でのQRコード決済絶対額を表さなくなってしまう。

また、各種税金や公共料金などの支払いにおいて、銀行口座自動引き落としの場合はキャッシュレスには含まれないが、スマホウォレット経由で支払ったらキャッシュレス勘定になるのだろうか? 銀行口座間送金は、金額の大きいB2Bとそれ以外の区別がつかないという理由で集計から除かれている。

議論対象とする分母分子が曖昧である点、ならびに、分類がQRコードなどの見た目の違いにとらわれがちな点が問題である。

そもそも決済とは何か? 4層構造で詳細を理解する

決済とは、債権・債務関係の発生から、その解消までのプロセスである。本稿では、現金を使わずに完結する取引すべてをデジタル決済と定義し、視野を広げてデジタル決済全体を俯瞰してみよう。さらに、決済サービスを技術的観点で分解して、本質的な差異を考察することを目的としたい。

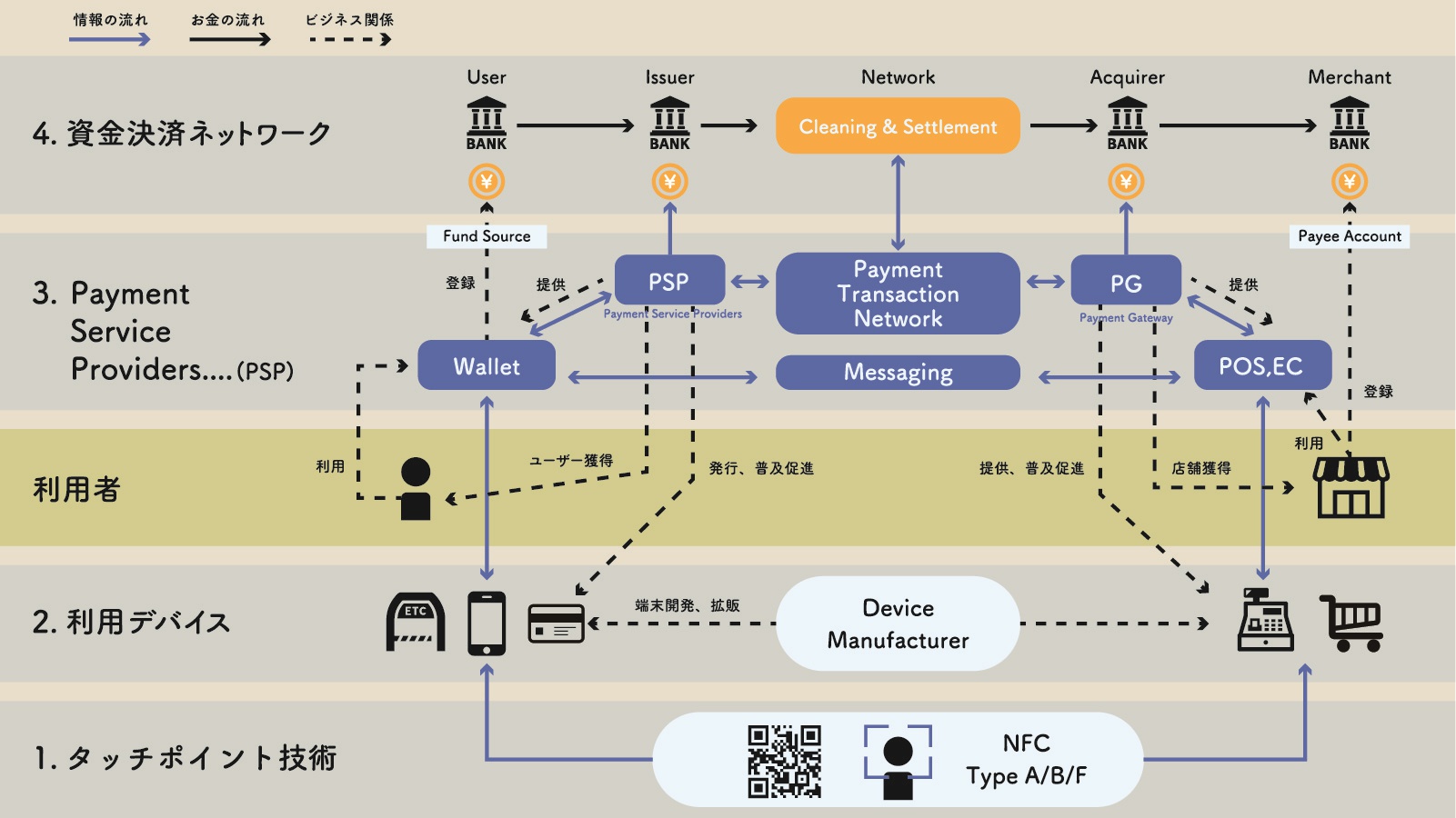

図1は、デジタル決済を、支払者から支払先までのお金の流れと技術要素を踏まえて、概観するものである。

最下層は、タッチポイント技術であり、近距離無線通信(NFC:Near Field Communication)、QRコード、生体認証などが位置付けられる。

第2層は、デバイスレイヤーであり、アップルなどのスマホベンダー、大日本印刷などのICカードベンダー、チップレベルではGemalto、POSレジベンダー、IoT分野ではETC車載器、パーキングメーター、自動販売機なども含まれる。

第3層は、PSP(Payment Service Providers)と呼ぶべきレイヤーであり、PayPay、auPAY、楽天Payなどのウォレットアプリプロバイダーや、リクルートのAirレジなどの店舗向けサービス提供者が存在し、これらの事業者と連携した数多くの3rd Party Service Providerが存在する。

国内では銀行ライセンスを持たない資金移動業者、資金決済法における前払い式支払手段を利用するプレーヤーが位置づけられる。

クレジットカードビジネスにおけるイシュアとアクワイアラーや、決済トランザクションを仲介するNTTデータのCAFIS (Credit And Finance Information Switching system)も、このレイヤーのプレーヤーだ。

図中では、PSP(Payment Service Providers)、PG(Payment Gateway)、PTN(Payment Transaction Network)と表現する。VISAやMasterなどの国際ブランドは、海外ではPTNに位置付けられる(国内ではCAFISなどが代替している)。

なお、第3層においてMessagingという機能を記載しているが、その重要性については、別回で解説する。

第4層は、資金決済ネットワークであり、法定通貨を動かすプレーヤーとして、通常は銀行口座間送金ネットワークや、国際送金であればSWIFTが存在する。

これらは、最終的に中央銀行につながることで決済のファイナリティを提供する。基本的に銀行ライセンスを持つ事業者によるBANK Networkと考えて良い。Paymentサービスにおいては、ユーザーと事業者間のお金の流れ、事業者間清算のお金の流れがあり、小口送金になればなるほど効率が悪いという実態がある。

なお、第3層のPSPから紐づけされる第4層のFund Source(=資金源)は、銀行口座だけでなく、クレジットカードを経由したり、通信事業者のキャリア決済(DCB:Direct Carrier Billing)を経由したりする。同じく店舗側のアクワイアラーも複数の階層構成になることがある。このように、ユーザーや店舗を獲得する事業者のポジションによって、第4層への接続は多段階になることがある。

決済の4階層をテクノロジー別に分解する

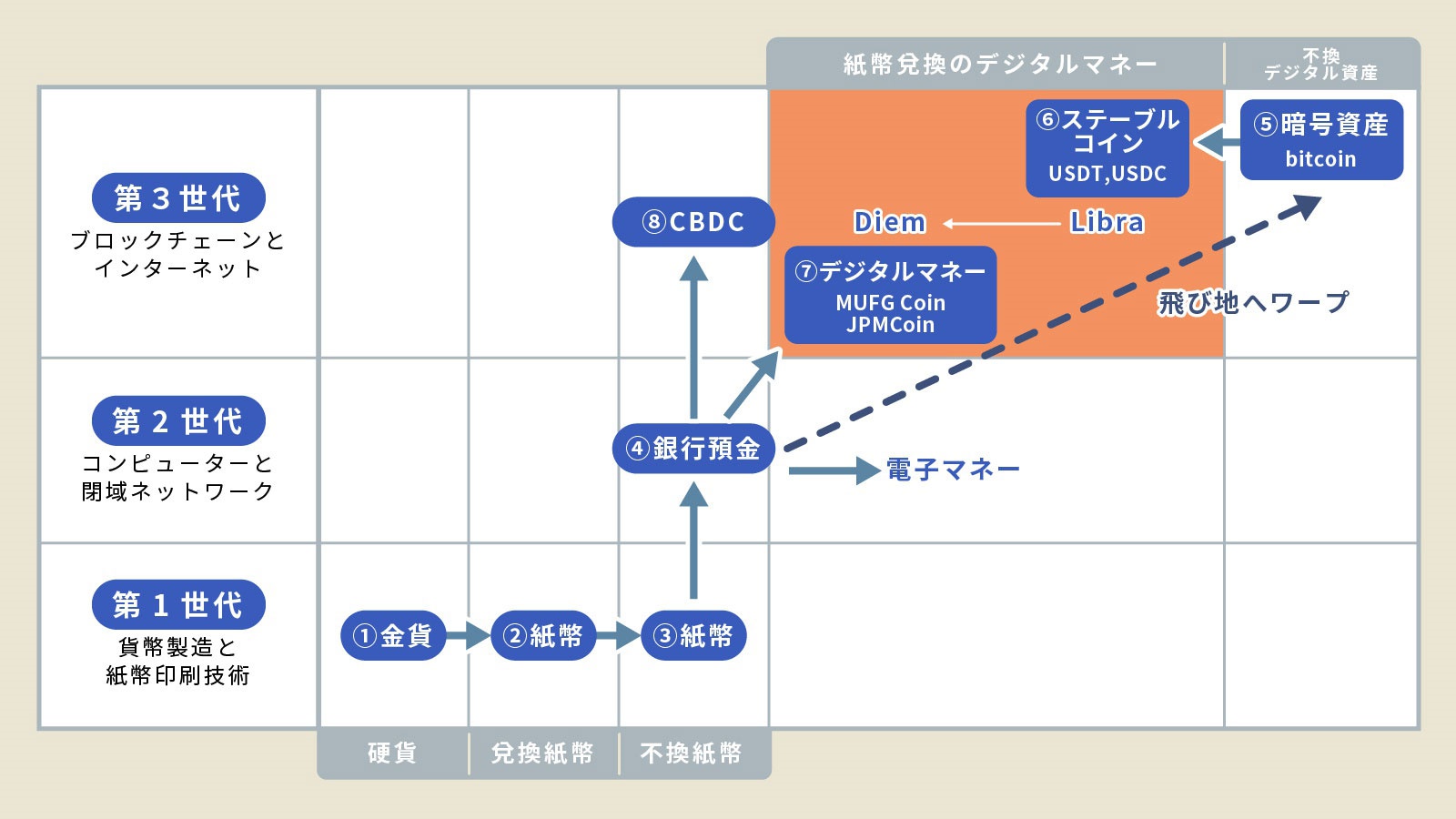

筆者は、前回の図2(下記)で、金融システムを第一世代から第三世代に分類した。本稿の図1に登場するのは、すべて第二と第三世代のプレーヤーであり、マネーはすべてデジタル化されている。銀行預金も電子マネーもデジタルマネーである。現金(紙幣や硬貨)を使わないデジタルマネーで完結するお金の流れを司っている。そして今回は、図1を参照しながら、テクノロジーを

- タッチポイント技術

- デバイス技術

- スマホウォレット、決済に伴うメッセージング技術

- 資金決済ネットワーク、安心・安全のための技術

- 集まるデータの利活用技術

などに分解して考察してみよう。

最近10年間で、大きな技術的進歩があったのは、スマホというデバイスの普及とタッチポイント技術の普及である。今回は、変化の差分が大きい第一層と第二層から見てみよう。

【次ページ】タッチポイント技術(第一層)の変遷

PR

PR

PR