- 会員限定

- 2022/04/07 掲載

後がない銀行の生存戦略、「無くすべき店舗」と「残すべき店舗」の基準とは?

銀行のビジネスモデルが限界と言える理由

Financial Servicesディレクター

岡 宏氏

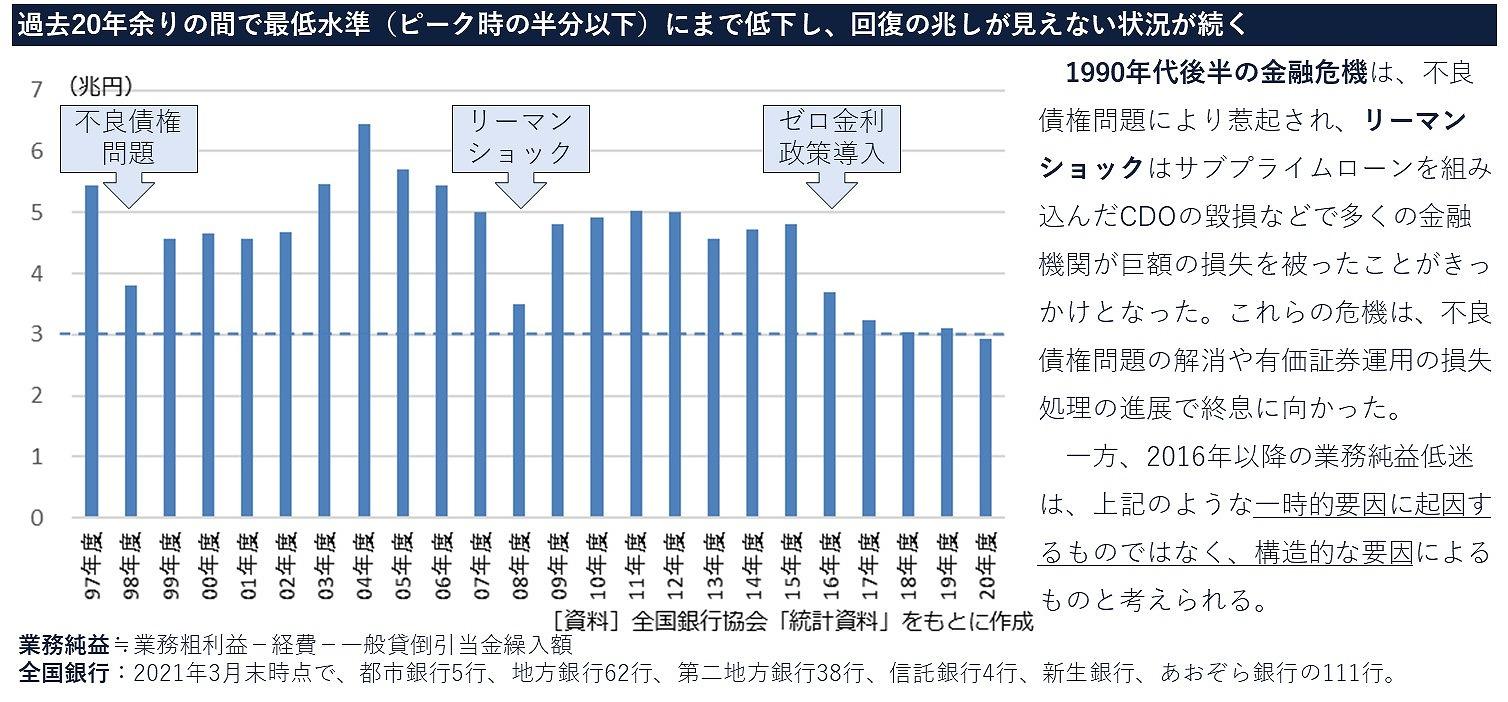

しかし、現在の低迷は特殊な事情によって引き起こされたものではありません。

伝統的な金融モデル自体が限界に達しているのです。単にお金を集めて融資する、決済サービスを提供するということだけでは付加価値は生まれません。現在ではさまざまな金融サービスが新たに生まれており、無料で使える決済サービスも登場しました。つまり単純な融資や決済だけでは収益にはつながらないのです。これが構造的な問題であり、この問題を克服するためには新しい収益モデルを作る必要があります。

銀行の「コスト構造問題」、採算ギリギリの部門とは?

構造改革のポイントは大きく分けると、3つあります。1つ目は「稼ぐ力の強化」、2つ目は「コスト構造改革」、3つ目は「経営基盤の強化」です。その中でも短期的に結果が得られやすいであろうと考えられるのが、「コスト構造改革」であり、その中でも「チャネル改革」と「事務改革」がポイントになります。チャネル改革の中心が店舗改革で、「事務改革」とは事務コストの削減を目的とした取り組みです。

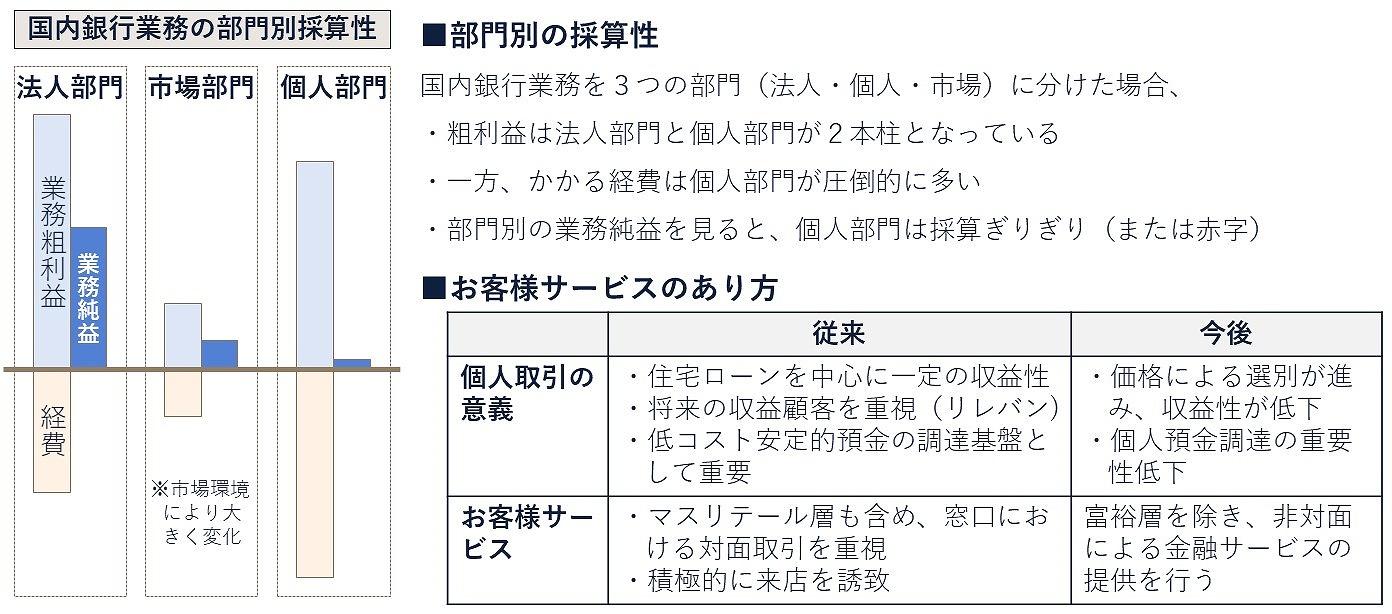

店舗改革と事務改革を考える上で重要になる着眼点がいくつかあります。金融機関の収益は主に法人部門、市場部門、個人部門から得られ、粗利益は法人部門と個人部門が二本柱になっています。かかる費用は個人部門が圧倒的に多く、個人部門は採算ぎりぎりというのが現状です。

顧客サービスのあり方という観点から見た場合には、個人のマスリテール層、いわゆる少額預金者層ではWebチャネルでの取引が一般化しており、口座開設までがネットで可能になったため、窓口業務が激減している状況があります。一方で富裕層の方々は引き続き人が対応することが重要であるという認識が一般的です。

一方、法人取引の場合もやはり対面での対応が必要になります。なぜかというと、決算書などの定量情報だけではなくて、定性情報、つまり経営者の資質や考え方を見極めることが重要であるからです。

銀行の「コスト構造問題」、薄れるリアル店舗の存在意義

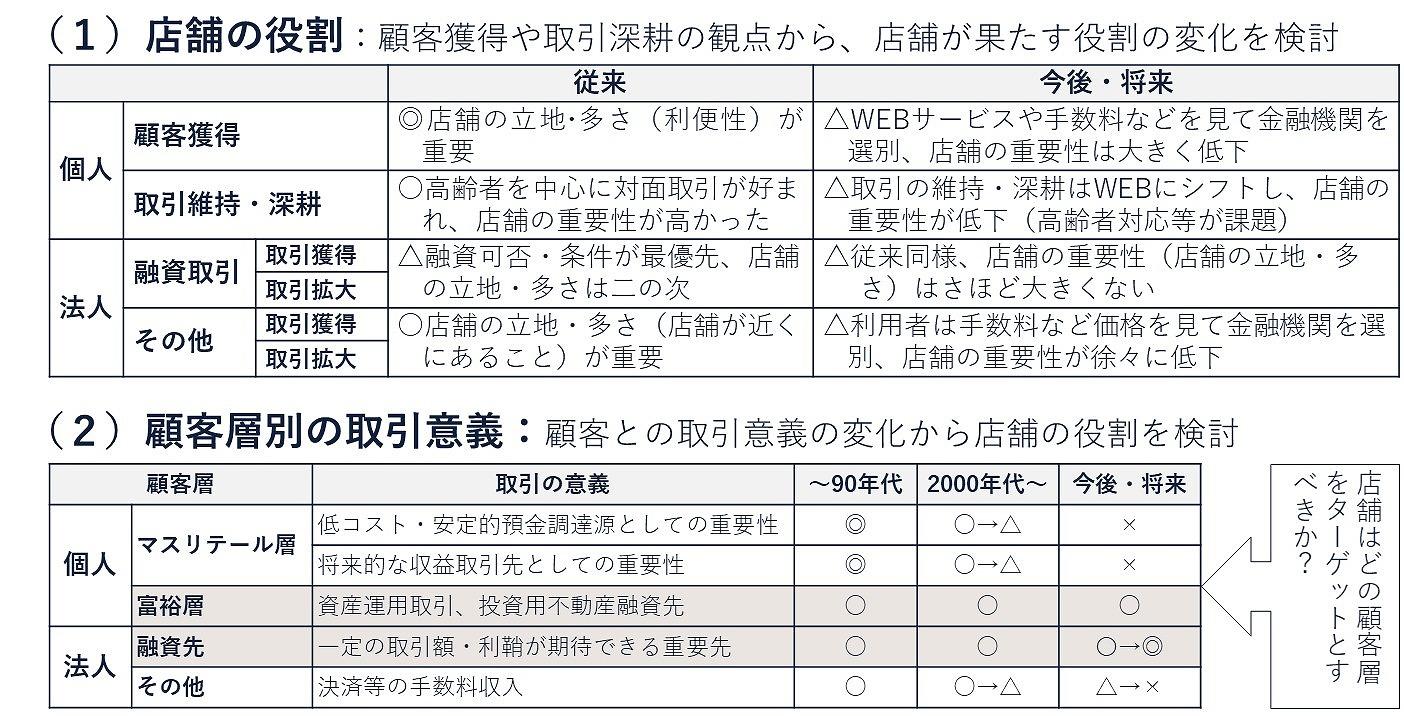

金融機関の店舗についてはどうでしょうか。以前は、立地が良くて店舗網が充実していることが金融機関の強みになっていましたが、現在はそうではありません。基本的なことはネットでもできるため、かつて強みだった店舗網は現在ではほぼ関係なくなっています。もちろん、「個人の利用者向けのチャネルをネットだけにして良いのか」という素朴な疑問もあるかもしれません。しかし、預金はWebチャネルでも十分集まります。このように、店舗が担う役割は変化しつつあります。

現在、マスリテールの顧客はトランザクション・バンキングの時代であり、人手のかからない金融サービスを提供することが重視されています。店舗をたくさん抱えて、個人客を獲得することに意味はありません。個人の富裕層と法人以外に関しては、店舗が存在する必要性はほとんどないのです。

店舗の位置付けをどうすべきかを考える際、今後残っていくと考えられる取引を考えると良いでしょう。残っていくと考えられる取引としては、個人部門の場合は相談を伴う取引、高齢者向けの取引、富裕層向けの取引が挙げられます。一方、法人の融資取引の場合には、経営相談やモニタリングなども含まれるので、引き続き対面が必要になるでしょう。

【次ページ】「無くすべき店舗」と「残すべき店舗」の判断基準

関連コンテンツ

関連コンテンツ

PR

PR

PR