- 会員限定

- 2022/12/08 掲載

世界最大級の「デジタルバンキングイベント」では何が語られているのか?

デジタルバンク・フィンテックの中心が米国にある現状

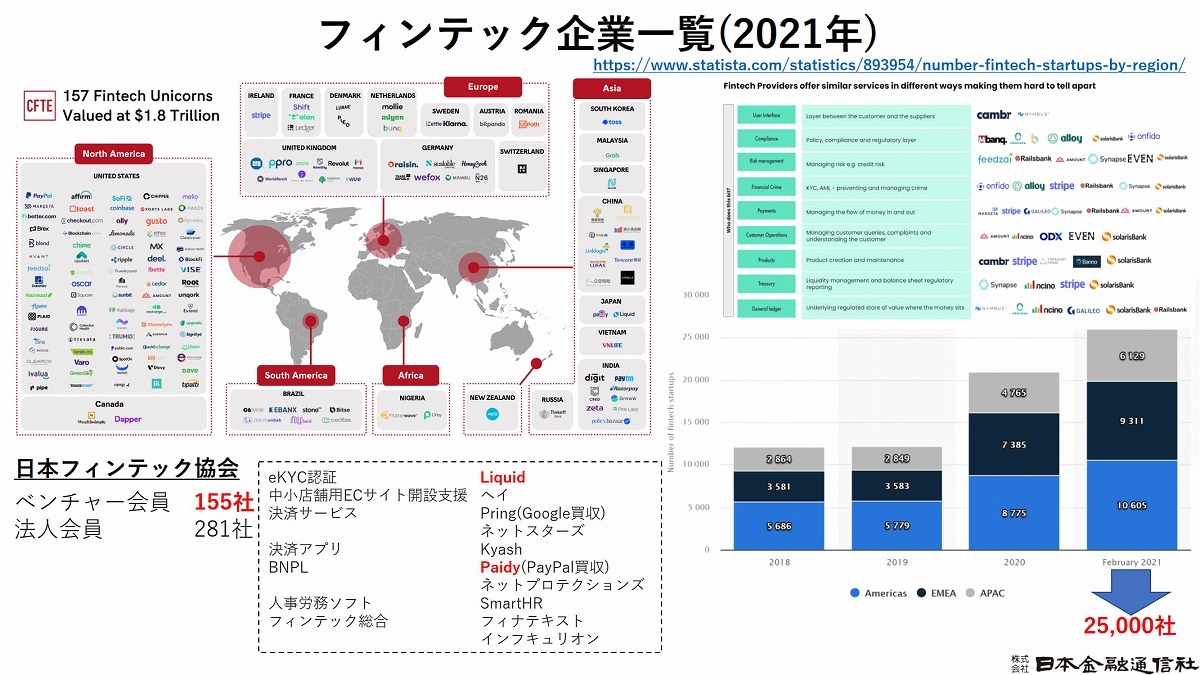

現在、全世界にいくつのネオバンク、チャレンジャーバンクがあるのだろうか。小俣氏によると、2021年のデータでは、グローバルに409社存在する。フィンテックフューチャーズ誌によると米国には、この4分の1程度の94社、チャレンジャーバンクやネオバンクが存在するなど、存在感を示している。グローバルに存在するフィンテック企業約2万5000社の内訳でも、米国は1万605社と、アジアの6129社やヨーロッパの9311社を凌駕している。フィンテック協会に加入しているベンチャー会員は155社、うちユニコーンは2社程度である日本と比較し、米国は1国で157社のユニコーン企業を輩出している。米国のフィンテックやデジタルバンク動向に注目せざるを得ないのが現実だ。

米国の「デジタルバンキングの第一人者」に聞くその状況とは?

小俣氏はこれまで「欧米諸国の事例を見ていくと、日本のデジタルバンキングは3~5年遅れている」と指摘してきた。「欧米諸国が取り組んでいる海外事例を見ることで、デジタルバンキングの時代は必ず来ると確信しているので、予測が非常に楽です」と話す。『AMERICAN BANKER』誌が米国アトランタで2022年6月に開催したデジタルバンキング展はこうした予測や戦略立案に非常に有用なイベントだったという。

このイベントを主催したAMERICAN BANKER誌の編集長(エグゼクティブエディター)であり、米国のデジタルバンキングの第1人者でもある、ペニー・クロスマン氏は2022年の米国のデジタルバンクの状況をどう見ているのか。小俣氏がイベント後にペニー氏に聞いた状況をまとめたのが以下である。

(AMERICAN BANKER Executive Editor - Penny Crosmanさんのコメント)

仮想通貨への興味

大小の銀行が仮想通貨取引の提供を考えていること。銀行によるステーブルコインの開発や暗号資産保管業者と提携すること。市場の好奇心は、ビットコインや仮想通貨の価値急落で最近少し冷え込んでいるが、銀行の関心は衰えていない。JPMorgan Chase、BNY Mellon、Citiは、デジタル資産の商品とサービスを強化している金融機関の代表である。Vast Bankのような小規模な銀行では、モバイルバンキング・アプリを通じて顧客に仮想通貨の売買をさせているところもある。

技術基盤の変革

米国の多くの銀行が大規模なテクノロジーの点検と入替えを行っており、どの銀行もそれを考えている。Zions銀行は2013年から徐々にコアバンキングシステムの入替えを進めている。 Regions Bankはベンダー選定の段階にある。 Citiは10億ドルのコーポレートバンキング技術予算の一部を、口座開設の迅速化・セルフサービスによるより多くの銀行業務の実現・一般企業がすでにビジネスで使用しているソフトウェアプログラムへの金融サービスの組込み(Embedded Finance)に投じる予定である。Digital Banking 2022参加者の多くも、技術的な見直しを考えていると述べていた。

フィンテック企業への警戒

Chimeは現在1200万人以上、MoneyLionは900万人の顧客を抱えている。Daveは第1四半期に34万人の純新規顧客を増やし、合計640万人となった。VaroとCurrentはそれぞれ400万人の顧客を抱えている。これらの新興企業の多くはまだ黒字化に苦労しているが、中にはサブスクリプションやローンなどの収益源を商品セットへ追加している企業もある。これはすべて、伝統的金融機関にとって大きな脅威となっている。

モバイルアプリとオンライン・バンキングはさらにアップグレード中

5400万人の顧客を抱え、モバイルバンキングのアプリで市場をリードしているBank of Americaは、リテールバンキング・プライベートバンキング・プリペイドモバイルなどの既存のアプリをすべて統合した新しいアプリを12月に発表するそうだ。USAAは最近、10年ぶりにモバイルアプリの総点検を完了した。

口座残高情報集約(PFM)を提供

消費者が異なる金融サービス提供業者にまたがる金融口座を管理できるように、USAA・U.S.BankやネオバンクのChimeなど、一部の銀行やフィンテック企業はモバイルアプリで口座残高情報集約(PFM)サービスを自ら提供している。

サブスクリプション支払いでの管理サービス

Wells FargoやHuntington BankおよびU.S. Bankなどは、アプリやウェブサイトを通じて顧客が支払うサブスクリプションでの定期購入管理サービスを提供する銀行である。Dyme・Emma・Truebillなどもこうしたサービスを提供するフィンテック企業である。

クラウド・コンピューティングへの適用

Wells FargoやU.S. BankおよびGoldman Sachsなどは、より多くのアプリケーションをクラウドに移行している。これらの銀行は、コスト削減・社内のITサポートの必要性の削減そして金融サービスのより迅速な対応を期待している。

【次ページ】「フィンテック企業への警戒」「クラウド・コンピューティングへの適用」を詳説

関連コンテンツ

PR

PR

PR