- 会員限定

- 2022/01/28 掲載

欧米には3~5年遅れ、国内金融機関のデジタルバンキングを阻む壁の乗り越え方

「デジタルバンキング」とは? 登場までの変遷

そもそも「デジタルバンキング」とは何か。小俣氏は「金融機関のシステムは、取引の機械化を実現したエレクトロニックバンキングから始まり、1990年代後半にインターネットに対応したオンラインバンキングが登場しました。そこから現在は、デジタルバンキングの時代を迎えています」と説明する。従来、多くの金融機関のシステム基盤は、ホストコンピューター/専用線で構築されてきた。その後、「オープンシステム」を志向するオンラインバンキングを経て、Webアプリケーションサーバなどネット接続を意識した形に変更する金融機関も登場している。小俣氏は「デジタルバンキングの時代では、クラウド/APIを軸に他業種とのネット連携が自由にできるシステム化が求められています」と語る。

同氏は、APIでコア業務のデジタル化を実現した金融機関のことを「デジタルバンキング」と定義。さらに、デジタルバンキングには「伝統的な金融機関のデジタル化」、伝統的金融機関とフィンテック企業が連携する「ネオバンク」、一からシステムを創り上げた「チャレンジャーバンク」の3つが存在するという。

小俣氏はデジタルバンキングが注目された背景の1つに「デジタル経済」の浸透を挙げる。デジタル経済とは、価値と価格が等価関係にある「実物経済」(BtoCチャンネル)と、サービスの価値が必ずしも価格に反映されない「ネット経済」(CtoBチャンネル)の2種類があるという。

「特にコロナ過ではネット経済が実物経済以上に大きな存在になり、ネット経済のバリューチェーンにも対応した金融が求められるまさにデジタルバンキングへの変革が求められようになりました。しかし、このデジタルバンキングへの移行に際しては、金融における大きなパラダイムシフトが必要です」と、小俣氏は強調する。

同氏によると、ネット経済の代表格としてはUber、Meta、アリババ、Airbnbなどがあるという。これらの企業は、マッチングによって知恵と人が財産を強みに躍進しているのだ。つまり、ネット経済ではフリーミアム戦略に代表されるように「消費者がネットを通じて物を選んでくる」「アクセスが重要」というCtoBの世界が確立される。

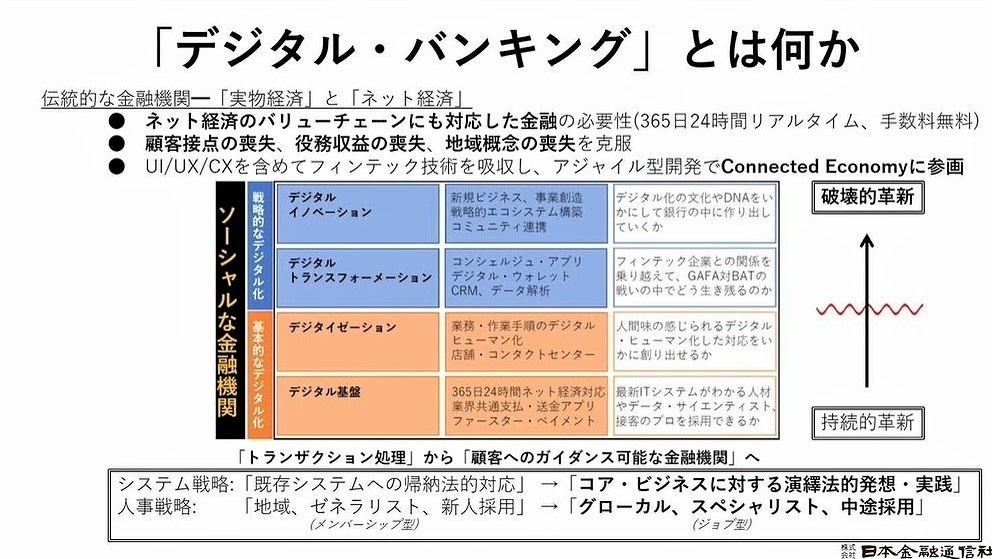

こうしたパラダイムシフトの中、地域の金融機関の多くが顧客接点や役務収益、地域概念が喪失していると指摘。マイクロソフト(Microsoft)創業者のビル・ゲイツ氏の「銀行業は必要だが、銀行はそうではない」という発言を引用し、そこで生き残る方法としてはUI/UX/CXなどを含めてフィンテック技術を吸収し、アジャイル型の開発で「Connected Economy」に参画することが求められていると説く。

デジタルバンキングを実現するシステム基盤の作り方

小俣氏は「街のレコード店やDVDレンタルショップ、書店、旅行代理店のように、伝統的な金融機関がこれまで精緻に作り上げてきた実物経済の金融が「中抜き」の対象になるともいわれています。今後は、ネット経済のバリューチェーンに対応した『365日24時間』『リアルタイム』『手数料無料』という金融への対応も志向する必要があります」と語る。では、どうデジタルバンキングへと移行していけばいいのか。同氏によると「とにかくデジタル基盤を持つ必要があります」と強調。具体的には、まずデジタル基盤を構築した上で、デジタライゼーションを実現する。それに欠かせない「デジタルトランスフォーメーション(DX)」を「戦略的なデジタル化」によって達成しなければ、金融業界の新興勢力に対して「顧客接点」「役務収益」「地域概念の喪失」などの点で対抗できないという。

また、金融機関のシステム戦略や人事戦略の大きな変更が必要だと説く。

「システム戦略の領域では、現在はホストコンピューター専用線の上にデジタル化という飾りつけをしている銀行が多いです。しかし、本来のデジタル化ではコアビジネスに対する演繹的な発想や実践が求められます。人事戦略では、地域、ゼネラリスト、新人採用といったメンバーシップ型から、グローバルなスペシャリストで中途採用といった者を受け入れられるようなジョブ型の人事戦略への転換が鍵を握ります」(小俣氏)

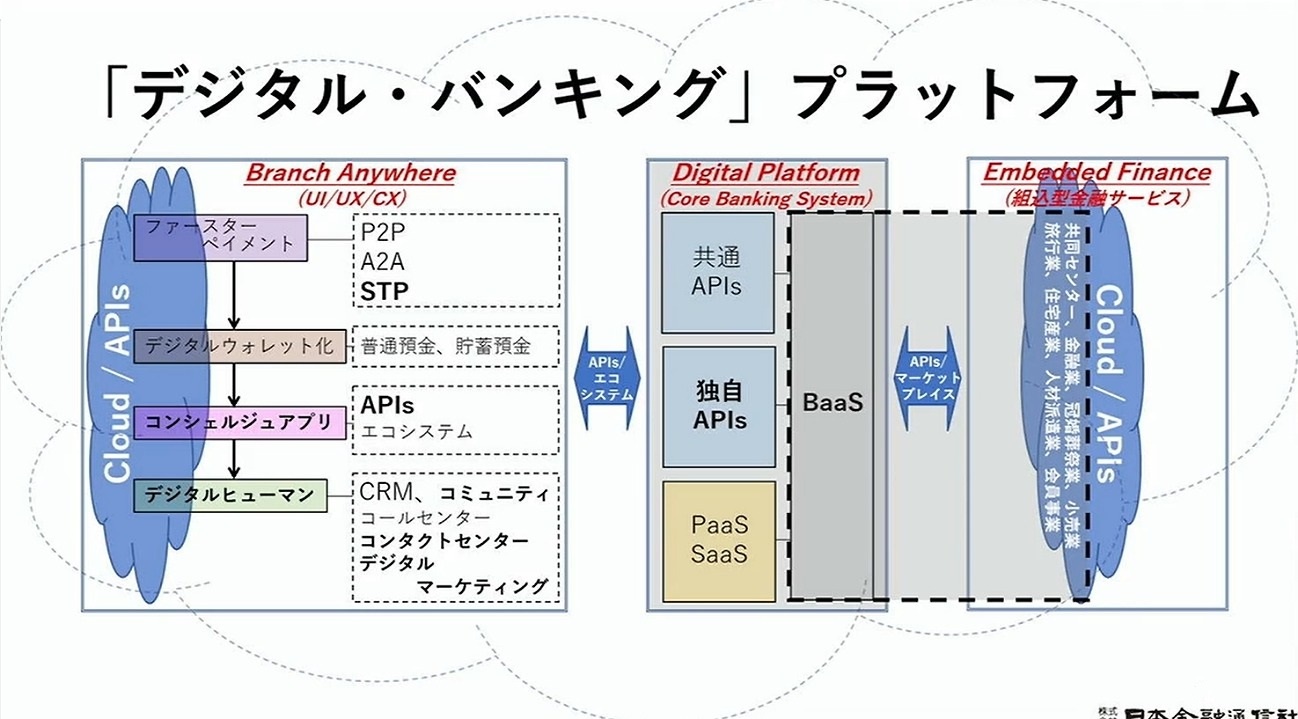

デジタルバンキングの基盤について、小俣氏は「端的に言えば、コアバンキングシステム自体をクラウド/API型に持っていくこと。その上で、銀行の機能やサービスをモジュール化して企業に提供する『BaaS』を経由した組み込み型金融(エンベッドファイナンス)の構築が欠かせません」と説明する。

たとえば、一般企業に金融サービスをクラウド/API経由で直接提供したり、『BaaS』上に独自の「マーケットプレイス」を構成して他の企業との連携を構築していく方法があるという。「また、スマホアプリ、あるいはコンタクトセンター、コールセンターなど、場所を問わず銀行業務を遂行可能な『どこでも銀行』を構築することが求められます」と語る。

さらに将来的には「BaaS」によるエンベデッドファイナンスで培った提携関係から戦略的につながりを持てるような企業との「エコシステム」の構築を志向すべきと説く。まずはコンシェルジュアプリのような形でエコシステムを目指す。銀行のスマホアプリの周辺に「コンシェルジュアプリ」のような金融サービスを提供するアプリを散りばめるという。

「1つのID、パスワードで入れば、相互に行き来ができるような世界をつくり出すことで、さらに『スーパーアプリ』までの展開を見据えてもよいでしょう」(小俣氏)

【次ページ】欧米諸国から3~5年も遅れている日本、国内外の現状

PR

PR

PR