- 会員限定

- 2022/04/21 掲載

暗号資産での資金洗浄を止めるには? 「トラベルルール」での対策を徹底解説

暗号資産とマネー・ロンダリング

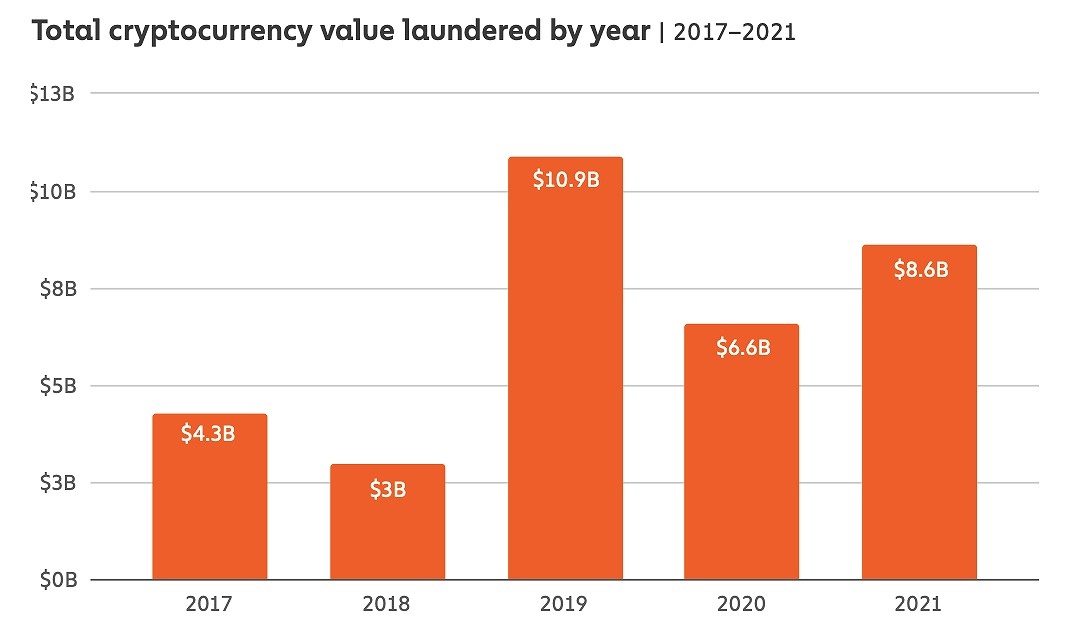

残念ながら暗号資産には、「国際金融犯罪に悪用されやすい」という傾向にある。そしてその犯罪数はどんどん増加しているという事実がある。暗号資産のAML/CFTツールを提供するチャイナリシス(Chainalysis)が2022年1月に発表した「Crypto Crime Report 2022」によると、2021年に暗号資産を用いたマネー・ロンダリングは86億ドルにのぼった。この値は2020年の約1.3倍である。

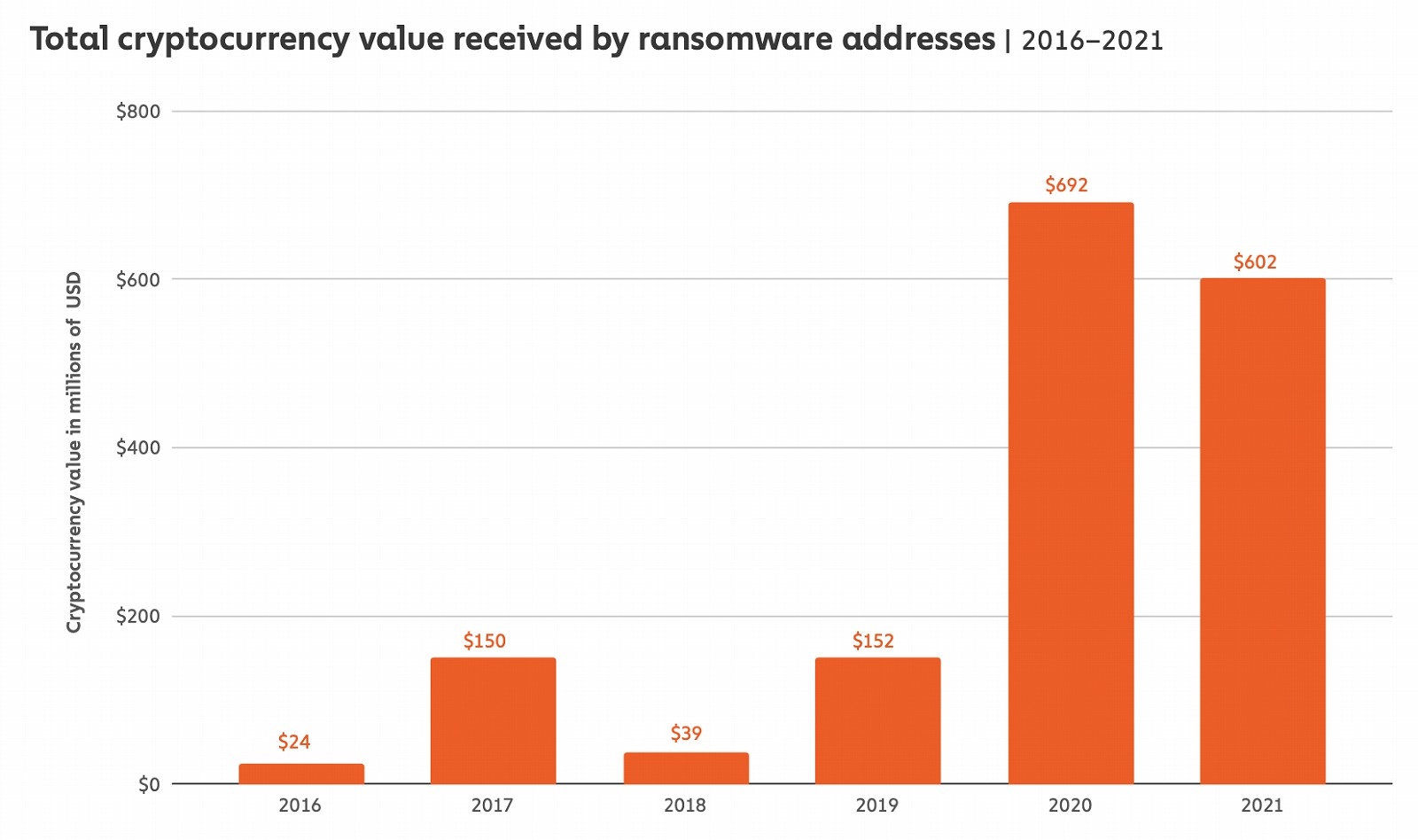

ランサムウェアの身代金を暗号資産で受け取るケースもコロナ禍を経て急増しており、被害は2019年までの4倍近い金額となった。支払われた暗号資産の最終的な着金先の74%相当が「ロシアに関連する可能性が高いアドレス」に送られていることもわかっている。

犯罪を防ぐカギ、トラベルルールとは何か?

国際的にAMLを主導するFATFは「暗号資産による国際金融犯罪の増加」を見越して、2021年5月から暗号資産に対する本格的な規制強化に乗り出した。その主な内容が俗に言う「トラベルルール」である。トラベルルールとは、「利用者の依頼を受けて送金処理を行う金融機関は、送付依頼人と受取人に関する一定の事項を、送付先となる受取人側の金融機関に通知しなければならない」というルールだ。

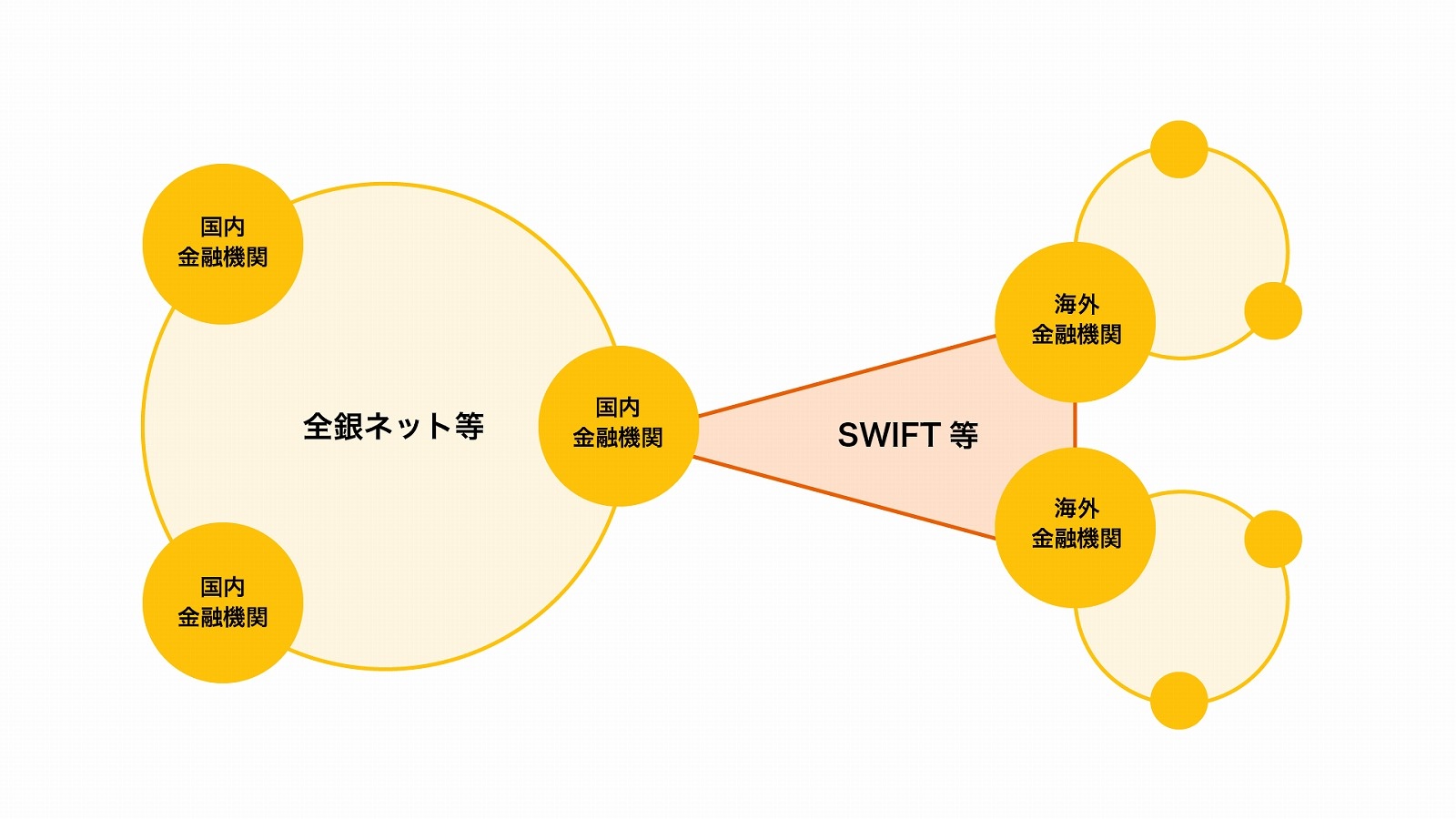

なぜこのルールが必要なのだろうか? 理由は簡単で、マネー・ロンダリングの一連の送金プロセスを芋づる式に把握するためである。従来はSWIFTなど金融機関同士の送金取引を前提に設けられたものであり、限られた事業者が専用のシステムを用いてこれらの処理を担うことが遵守されてきたものだ。

「これまでと同じ規制を暗号資産の領域でも導入せよ」というオーダーが目下各国の規制当局に課せられている。

トラベルルールはなぜ対応が難しいのか

一般論として「マネー・ロンダリングは問題だと思いますか」と問われ、「ノー」と答える金融機関は存在しないだろう。当然ながら、暗号資産の交換に関わる企業も金融機関であり、同様にマネー・ロンダリングを問題として認識している。その上で彼らが対応に苦慮している理由は、「暗号資産のエコシステムに従来の金融機関とは異なるプレイヤーが多数存在しているから」である。

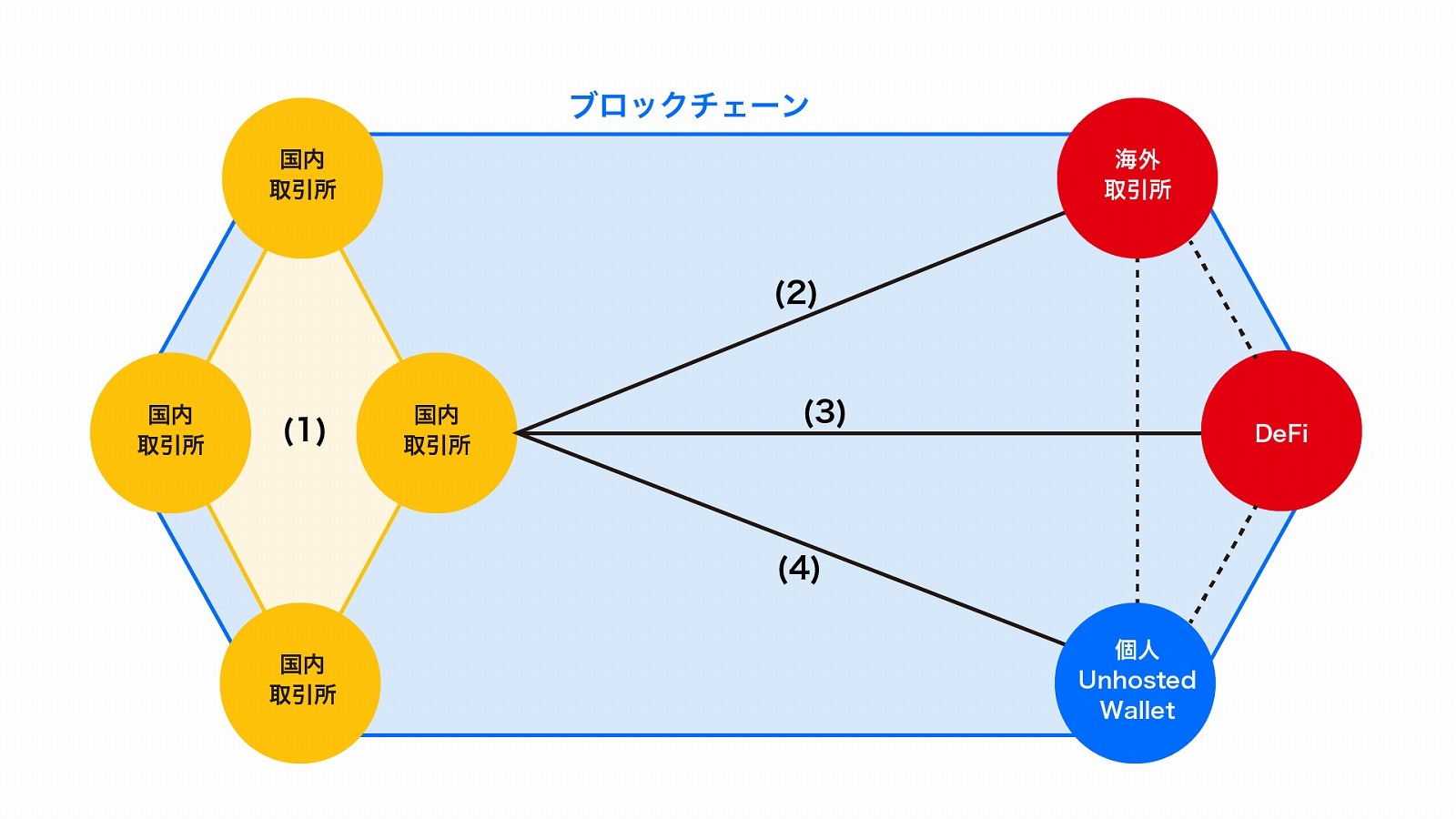

そのステークホルダーの立ち位置を示したのが下記の図である。

既存のトラベルルールは(1)の金融機関同士の送金時の取り決めを指すものだった。また、(2)の海外企業との送金時にも、SWIFTのように共通の送受金システムを利用することで(1)と同様に送金が可能だった。

しかし、暗号資産の世界には共通の送受金システムは存在せず、ブロックチェーンを介して送金が直接的に行われている。SWIFTのような中間ネットワークを介すことなくP2Pで送受金が可能なことは暗号資産の革新的な特徴ではあるが、従来のトラベルルールとは極めて相性が悪い。

加えて、暗号資産のエコシステムには(3)の分散型金融(DeFi)のように運営主体が明確でない金融サービスが存在している。これらはFATFの規制対象となっている一方で、規制に準拠するための法人格を有しないものが含まれている。

また、(4)の「Unhosted Wallet」と呼ばれる個人の暗号資産管理をサポートするアプリケーションにも注目したい。これらは個人の財布や金庫に相当するサービスである。

FATF規制において、Unhosted Walletは金融機関としての規制対象にはなっていないものの、規制のない法域や規制準拠の姿勢を持たないサービスへのブリッジとなり得るとされる。そのため、(4)のように金融機関とUnhosted Walletとの取引時には、金融機関側が送金先のリスク評価を義務付けられることとなった。

このように従来の金融の常識にとらわれない暗号資産のエコシステム内において、さまざまなステークホルダーがいかにAML/CFT対応の実効性を高めていくべきか、今まさに国際的な議論の俎上に上げられているのだ。

「暗号資産とトラベルルール」諸外国の規制方針

米国では2020年末から、FinCENによってUnhosted Walletの規制方針が表明された。具体的には、暗号資産取引所からの3,000ドルを超える出金時に、本人確認(KYC)の済んでいないウォレットには送金できないようにするという規制である。これはトランプ政権からバイデン政権への移行期に一時棚上げとされていたが、2022年の1月末にあらためて規制の検討再開が発表され、今年(2022年)9月までに最終判断を下す予定とされている。既にシンガポールとドイツでは、米国に先駆けてUnhosted WalletのKYC対応が義務付けられている。

EUでは、現在のところUnhosted WalletのKYCが義務付けられてはいない。2021年の規制パッケージでは、各国間のトラベルルールのギャップを縮めるための改変が提案された。

この内容では、1,000ユーロを超える暗号資産の送金時には、暗号資産取引所が支払人や受取人に関する情報を取得・保有し、受取先の取引所へ共有を義務付けることがEU圏内の平準的な規制であると定められている。

また、韓国ではトラベルルール対応を含む暗号資産取引所ライセンス制度が2021年9月に正式導入されたことにより、40近い暗号資産取引所がサービスを停止している。

【次ページ】日本の規制方針と取引所にのしかかる負担

PR

PR

PR