- 会員限定

- 2022/01/21 掲載

国内フィンテックを激変させる「APIエコノミー」、発展に向けた課題は?有識者が激論

改正銀行法から5年…業界の変化とは?

2016年に成立した改正銀行法以降、オープンAPIを活用した金融機関とフィンテック事業者の連携が進められてきたが、5年の歳月が経ち、業界はどのように変化したのか。

代表取締役社長

丸山弘毅氏

2015年にフィンテック協会を設立して代表理事会長に就任(現 常務理事)し、2018年からキャッシュレス推進協議会理事を務めるなど、日本のキャッシュレス推進に向け実務・政策の両面で活動しているインフキュリオン 代表取締役社長の丸山弘毅氏は次のように語る。

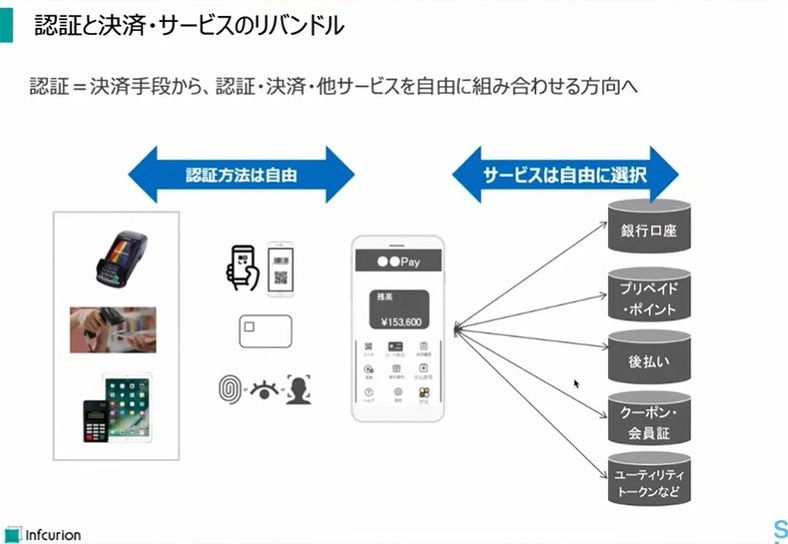

「決済手段が現金からキャッシュレスへと移行する中、ある1つの決済をする際には事前予約から入店、決済に至る行動動線において、APIによってさまざまなサービスがつながるようになりました。また、以前は認証と決済手段が一対となっていましたが、現在はスマホが『スイッチ』となり、一度スマホで認証すれば決済やサービスを自由に組み合わせて選択できる時代へと変化しつつあります」(丸山氏)

近年は、金融機関が既存の金融サービスをアンバンドリングし、非金融企業の事業サービスに組み込めるような形とする「組込型金融サービス」(Embedded finance)が広がりつつある。このような流れについて丸山氏は、「今後は金融機関側がAPIをより戦略的に捉えて、より幅広いサービスとの連携の必要性が高まっています。金融サービスがアプリに組み込まれるEmbedded financeの実現においては、特に重要になるでしょう」と話す。

ただ、丸山氏は、多くの金融機関で参照系APIは利用されているが、更新系APIはまだ準備段階で活用が進んでいないと現状を指摘しつつ、Embedded finance実現のためには金融機関側のAPI活用がさらに進展する必要があると説いた。

「APIの本質は、今まで実現できなかったことを実現するオープンイノベーションにあります。更新系APIの用途は、保有口座へのチャージやサブスクリプションの口座引き落としなど、広がりを見せると考えられます。特に決済手段として最近注目を集めている『BNPL(後払い決済)』では、与信システムとの連携が必要です。こうした分野における機能拡張が重要になるでしょう」(丸山氏)

APIエコシステム発展に欠かせない「認証分野」最新動向

APIエコシステムの発展に欠かせないユーザー認証分野の最新動向についてはどうだろうか。ユーザー認証技術「OpenID」の国際標準化を支援するOpenIDファウンデーション・ジャパンの代表理事であり、KYC and Identity Assurance Working Groupの共同議長を務める富士榮 尚寛氏によると、OpenIDファウンデーションにある10の作業部会のうち、「Client Initiated Backchannel Authentication」と「OpenID Connect for Identity Assurance 1.0」の2つの作業部会で、与信を含めた取引と認証に関する国際的な標準化に取り組んでいるという。

代表理事

富士榮 尚寛氏

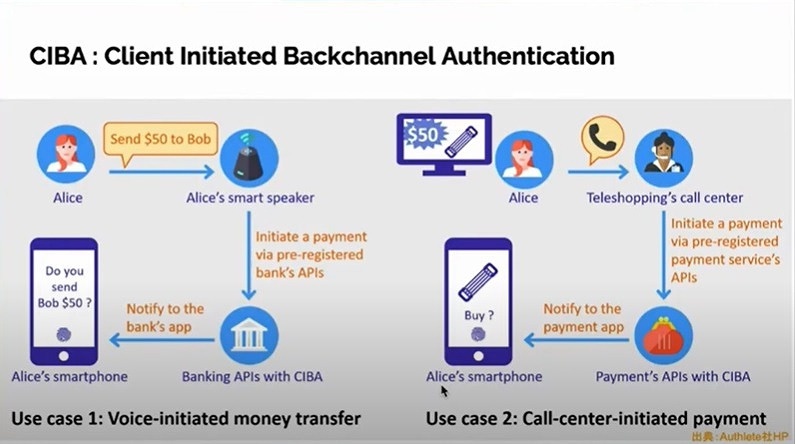

このうち、Client Initiated Backchannel Authenticationとは、OpenIDファンデーションが策定した新しい認証・認可の仕様のことであり、「CIBA(シーバ)」という略称を持つ。

新しいタイプの認証・認可の仕様であるCIBAは、従来の「リダイレクト方式」ではなく、消費デバイスと認証デバイスという2種類のデバイスを活用する「デカップルド方式」を採用する。この方式では、認証を申請する側と実際に認証する側が同一のデバイスである必要がないため、従来よりも多様なユーザー認証・同意の仕組みを導入できる点が特徴だ。

富士榮氏は「認証済みWebブラウザが不要で、直接対面でできない場合でも、スマホを活用してAPI経由で容易な取引を実現できます」と説明し、2つのユースケースを紹介した。

1つ目は、スマートスピーカーによる送金処理の例だ。スマートスピーカーに送金指示を出すと、銀行APIを通じてスマホに認証要求が通知される。認証されると、すぐに口座からの送金処理が可能になるという。

もう1つが、コールセンターへ架電からの商品購入だ。電話を受けたコールセンターのオペレーターが決済用APIを通じてスマホに認証を要求し、完了すると商品購入の決済手続きが完了。「すでに一部では製品化されており、CIBAを活用する決済方法が国際的なモーメンタムになっています」(富士榮氏)

一方、OpenID Connect for Identity Assurance 1.0では、与信取引におけるeKYC(本人確認)とDue Diligence(適正評価手続き)の高度化に取り組んでいる。富士榮氏によると、これまでユーザーのID情報を認証した結果については、単純にアプリやAPIに渡す仕組みだった。現在は、「どういう法令やルールに基づいているか」「誰がいつ検証したのか」「検証方法やその証拠は何か」という情報までをAPI経由で動的に提供できるという。

「与信レベルが上がるにつれて、必要となる追加情報を渡す仕組みによって、ユーザーにとってフリクションレスなサービスを構築できます。金融機関をはじめさまざまな業界で活用され、さらに使いやすくなるような標準化を進めています」(富士榮氏)

【次ページ】少額決済インフラ「ことら」の役割・可能性

PR

PR

PR