- 会員限定

- 2021/06/23 掲載

インボイス制度とは何か? 制度設計者が基礎から解説する具体的で現実的な対応方法

東京大学卒業、オランダ・ライデン大学ロースクール(国際租税)修了。財務省(主税局、主計局)、外務省、国税庁等での勤務を経て、2021年4月より現職。財務省主税局や国税庁において、軽減税率・インボイス制度の制度設計等を担当。現在、「電子インボイス推進協議会」(代表幹事:弥生株式会社)と連携し、標準化された電子インボイスの普及を目指す。

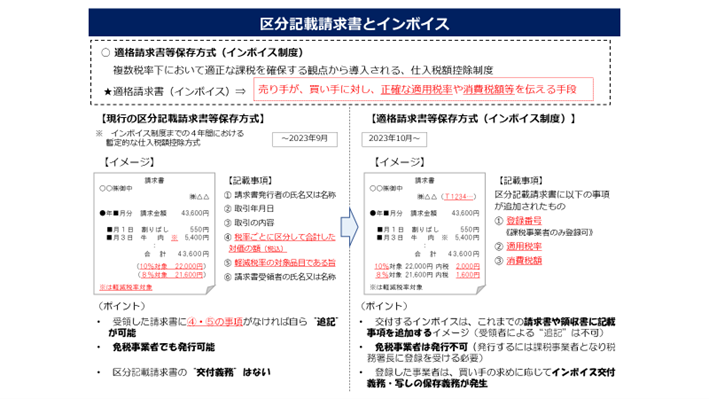

インボイス(適格請求書)とは、売手が買手に対して、正確な適用税率や消費税額などを伝えるもの。具体的には現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいう。

インボイス制度とは、仕入税額控除(売上げの際に取引相手から受け取った消費税額から仕入れの際に取引相手に支払った消費税額を差し引き、納付税額を計算する仕組み)の適用を受けるため、インボイスの保存が求められる制度のこと。

インボイス制度を理解するための消費税制度の基本

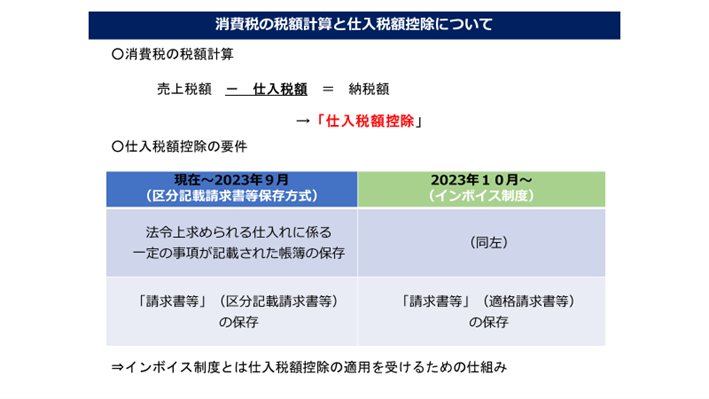

インボイス制度は、仕入税額控除の適用を受けるための方式であり、インボイスとはそのために保存が求められる「請求書等」の1つとなります。そのため、「インボイス制度」や「インボイス」を正しく理解するためにはまず、「消費税の仕組み」を理解する必要があります。消費税とは取引に課される税(取引課税)です。したがって、消費税の納税義務がある事業者(※基準期間の課税売上が1,000万円超の事業者)は、納付税額を計算するにあたり、「売上に係る税額」と「仕入れに係る税額」をそれぞれ算出する必要があります。その上で、「売上に係る税額」から「仕入れに係る税額」を控除し、消費税の納付税額を計算します。この控除の仕組みを「仕入税額控除」といい、消費税制度の基本となります。

この仕入税額控除を適用するためには、一定の要件を満たす必要があります。具体的には、「一定事項を記載した帳簿」と「請求書等」の保存が必要となります。

要するに、ある取引(仕入れ)に関し、仕入税額控除の適用を受けるのであれば、その取引について、「帳簿」(自らが作成した取引の記録)と「請求書等」(取引の相手方から交付を受けた取引の記録)のいずれも保存する必要があるということです。

そして、2023年10月からは、複数税率に対応した仕入税額控除の方式が、「適格請求書等保存方式(通称、インボイス制度)」に移行します。インボイス制度においては、仕入税額控除の適用のため、「一定事項を記載した帳簿」のほか、取引の相手方から交付を受けた「請求書等」として、現行の区分記載請求書に代えて、原則、「適格請求書(インボイス)」の保存が要件となります。

「区分記載請求書」の考え方とインボイス制度への移行

現行の区分記載請求書(請求書等の記載事項に税率ごとの区分を追加した請求書)とインボイスは、「取引の相手方から交付を受けた取引の記録」という意味では同じ位置付けにあります。ただし、その記載事項は若干異なります。具体的には、インボイスは、区分記載請求書の記載事項に追加して、「登録番号」「適用税率」および「税額」の記載が必要になります。要すれば、インボイスは、「売り手が買い手に対し、正確な適用税率や消費税額等を伝えるための手段の1つ」と言えます。また、インボイスは、「インボイス」や「請求書」といった名称の文書等に限らず、インボイスとして必要な記載事項が記載されたものを言います。

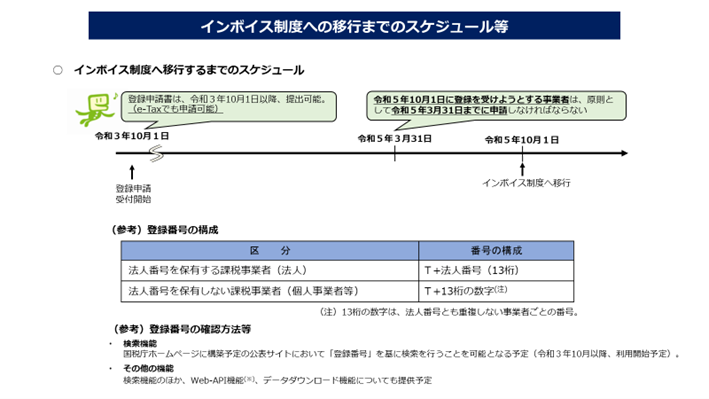

区分記載請求書であっても「適用税率」「税額」を記載しているものはあります。したがって、テクニカルな変化という意味では、「登録番号」の記載が挙げられます。この「登録番号」は、課税事業者が取得することができます。「登録番号」を取得したい課税事業者は、所轄税務署長に対し「登録申請」を行う必要があり、本年10月よりその「登録申請」の受付が始まります。

「登録申請」を行い、適格請求書発行事業者として登録を受けると、税務署から「登録番号」が通知されます。なお、この「登録申請」は、e-Taxでも行うことができ、そのほうが「紙」での手続きを行うよりもスムーズに手続きが完了することが期待できます。

インボイス制度と区分記載請求書等保存方式の違い

現行の区分記載請求書等保存方式もインボイス制度も仕入税額控除の適用を受けるための方式です。ただし、若干、異なる点もあります。とりわけ、免税事業者との取引に係る仕入税額控除の適用については、両制度で結果が異なります。区分記載請求書等保存方式においては、免税事業者との取引に係る仕入税額控除に特段の制限はありません。仕入税額控除の適用を受けるために必要な「帳簿」と「請求書等(区分記載請求書等)」を保存することで、仕入税額控除の適用を受けることが可能です。

しかしながら、インボイス制度での免税事業者との取引に係る仕入税額控除は、原則、制限されます。それは、売り手である免税事業者は、登録番号を取得できず、記載事項を満たしたインボイスを交付することができないため、買い手において仕入税額控除の適用を受けるための要件(インボイスの保存)を満たすことができないためです。

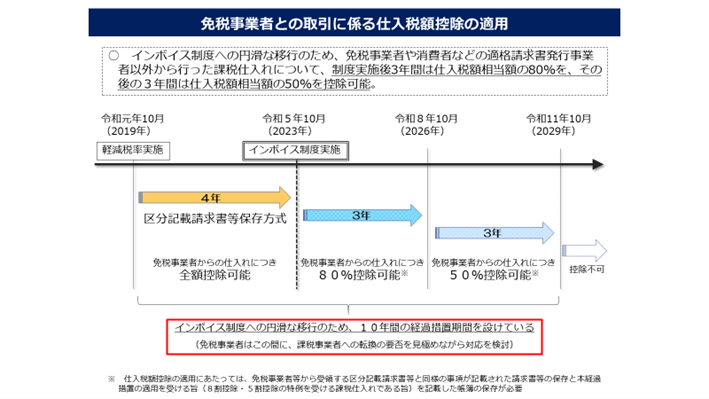

なお、この点(免税事業者との取引に係る仕入税額控除の制限)は、事業者の実務に与える影響も大きいことから、経過措置が設けられています。具体的には、免税事業者等(適格請求書発行事業者以外の者)から行った課税仕入れについて、インボイス制度への移行後3年間は仕入税額相当額の80%を、その後の3年間は仕入税額相当額の50%を仕入税額控除可能とされています。

なお、一部の事業者の中では「インボイス制度では免税事業者は請求書を出すことができなくなる」といった誤解があります。あくまでも、免税事業者は、インボイスを交付することができないということだけであり、請求書を交付すること自体が妨げられているわけではありません。

「インボイス制度への移行で取引から排除される」という懸念は本当か?

たとえば、動画やWebサイト、広告や原稿作成などの業務については、「免税事業者である個人事業者への発注が多い」と言われています。そのため、インボイス制度への移行の影響等を踏まえ、「免税事業者と取引しようと思うが、仕入税額控除ができなくなるので、登録事業者に対して発注する場合と取引価格を変えてもよいのか」といった質問や「免税事業者との取引についてどのようなことに留意すればよいか」といった漠然とした質問もよく聞かれます。

そもそも価格も含めた取引の条件は、取引当事者間で交渉等が行われた結果、判断され、決定されるものです。また、そのような取引条件は、取引当事者を取り巻く環境やさまざまな要因によって、決定されるものです。したがって、インボイス制度への移行を機に、「仕入税額控除が可能かどうか」といった要素が考慮され、価格を含む取引条件が異なることは十分にあり得ると考えられます。

ただ、発注先への値引き要求する場合には、「独占禁止法における優越的地位の濫用」「下請法における下請代金の減額や買いたたき」といった諸法令が禁止する事項に該当するようなことがないよう、十分に留意しましょう。

特に、免税事業者も含めた零細な事業者は、大企業などの発注元との間で、情報量や交渉力などの面で差があり、取引条件などが一方的に不利になりやすい場面も想定されます。そういう意味では、経理担当者だけでなく、実際に取引先と取引価格の交渉などを担う他部署の従業員であっても、インボイス制度への移行の影響などを理解しておく必要があります。

また、免税事業者の立場から「インボイス制度への移行により、取引から排除されるのではないか」との懸念もあると聞きます。インボイス制度への移行が取引に及ぼす影響は、事業者の実態により異なると考えられます。

たとえば、自分の同業他社に免税事業者が多いのであれば、免税事業者であることのみを理由に自分だけが取引から排除されるといったことは考えにくいでしょう。また、自分が提供しているサービスや商品に独自性がある場合なども同様だと考えられます。

要すれば、インボイスを交付できるかという要素以外のさまざまな事情によって、その懸念への答えは異なってくるものと考えます。

電子インボイスとは何か?その正しい保存方法とは

区分記載請求書等保存方式においては、仕入税額控除の適用を受けるために保存が必要となる「請求書等」は、いずれも「書類」です。他方、インボイス制度においては、「書類」のほか、それらの「電磁的記録(電子データ)」も含まれることとなります。これが「電子インボイス」といわれるものです。要すれば、「電子インボイス」とは、インボイス制度において、仕入税額控除の適用を受けるため、インボイス(書類)に代え、保存が必要となる請求に係る電磁的記録であり、「電子インボイス」として必要な情報は、「書類」であるインボイスに必要な記載事項と同じです。

仕入税額控除の適用を受けるために保存が必要となる「請求書等」に「電子インボイス」が含まれることで、「書類」の保存を前提としたこれまでの事務フローやプロセスは見直す必要が生じると考えられます。

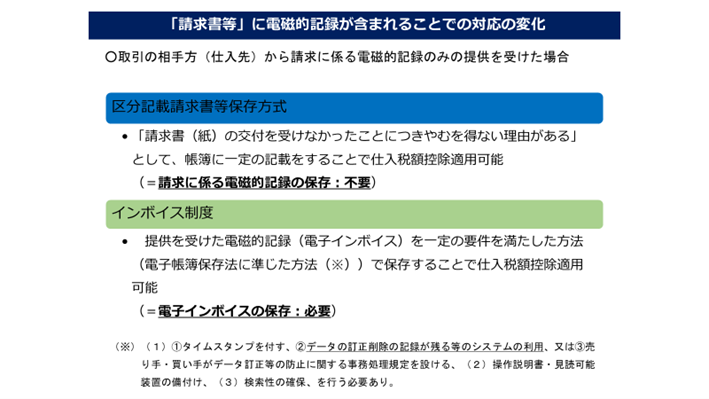

たとえば、取引の相手方(売り手)から請求データのみの提供を受けた場合、現状は「請求書(書類)の交付を受けることができなかったことにつきやむを得ない理由がある」として、帳簿に一定事項を記載し、その帳簿を保存することで仕入税額控除の適用を受けることができます。すなわち、仕入税額控除の適用を受けるために、取引の相手方から提供された請求データの保存は求められないということです。

他方、インボイス制度においては、仕入税額控除の適用を受けるためには、一定の方法により、その請求データ(電子インボイス)の保存が必要となります。

その際、「一定の方法」とは、電子帳簿保存法に準じた方法です。タイムスタンプを付す、データの訂正削除の記録が残るシステムの利用、または売り手・買い手がデータ訂正等の防止に関する事務処理規程を設ける、操作説明書などの備え付け、検索性の確保など、必要な対応を行うことが求められます。

電子インボイスの保存の「現実的な」実務対応とは

インボイス制度においては、仕入税額控除の適用を受けるため、「電子インボイス」を適切かつ効率的な方法で保存することがポイントです。もちろん、現実的な話をすれば、すべての事業者が「電子インボイス」を適切に保存するための対応をすることは難しいかもしれません。したがって、制度としては、現行と同様、「電子インボイス」の「書面出力」による保存も許容されています。要するに、売り手から提供を受けた「電子インボイス」を、整然とした形式および明瞭な状態で「書面」に出力し、その「書面」を保存することで仕入税額控除の適用は可能とされています。

ただ、制度として許容されているからといって、「電子インボイスの書面出力による保存」が効率的な方法なのかは、改めて検証する必要があります。出力された書面(インボイス<書類>)の保存場所の確保やファイリングなどに要するコストは小さくないはずです。電子インボイスを電子インボイスとして保存することも含め、そういったコストを削減できる方法の検討も重要となります。

また、電子インボイスを保存しようとする際、事業者が独自に強固なセキュリティ体制を講じたサーバを用いてそれに対応することも一つの選択肢ではありますが、セキュリティ体制が整った一定の要件を満たすクラウドを活用し、売り手と買い手が「電子インボイス」を共有する仕組みを構築することも、効率化という観点からは選択肢となるのではないでしょうか。

【次ページ】軽減税率制度への対応と何が違う? 買い手側主導の「電子化」「デジタル化」の促進

PR

PR

PR