- 会員限定

- 2022/09/30 掲載

マッキンゼーに聞く銀行が直面する「重大トピック」、人材育成やWeb3、APIへの見解は?

前編はこちら(この記事は後編です)

「タレントマネジメント」をどう変革していくべきか

銀行はビジネス環境の変化に対し、どのように取り組むべきなのか。まず「タレントマネジメント」について。このトピックは前編で紹介した、「日本の銀行が構築・強化すべき3つのケーパビリティ(実行能力)」に含まれている。

ムンバイオフィス シニアパートナー

アジア太平洋地域の銀行証券グループ リーダー

レニー・トーマス(Renny Thomas)氏

「既存の銀行のデジタル対応に必要な人材の能力やルールの50%は、既存の金融機関には存在しなかったものです。デジタルバンクでは、およそ50%がエンジニアやデータサイエンティスト、ソリューションアーキテクト、データエンジニアデザイナーなどで構成されます。しかし、そういった人材は既存の銀行では最重要視されることはありませんでした」(トーマス氏)

その上で、トーマス氏は、既存の銀行に求められる3つの要素を解説した。

まず1つ目が「あらためてバリュープロポジション(独自の提供価値)の観点で自行を見つめる」ことだ。「自分たちの強みは何なのか、どの領域なら勝ち筋があるのかによって、獲得すべき能力や人材は違ってくる」と同氏は指摘する。

2つ目が「グローバルタレント・リクルーティングハブのような、人材を惹きつけるための体制の構築を目指す」ことだ。トーマス氏は「テクノロジーハブが世界のどこかに存在することで、さまざまな市場から適切な人材を惹きつけられ、テクノロジーにフォーカスできるようになります」と説明する。欧米の銀行ではこうした体制構築への動きが顕著であり、テクノロジーケーパビリティセンターを保有しているという。

3つ目が「既存のオペレーティングモデルを改革する」ことだ。

「従来の銀行のやり方から、多くの金融機関が新たなビジネスを立ち上げるために採用しているデジタルファクトリーのようなやり方で組織になじんでもらうことです。つまり、これまで別々だったビジネスとテクノロジー領域の従業員がきちんと協働できるような形にすることで、お互いに新たなテクノロジーやデータを活用するためのケーパビリティの構築に協力し合うことです」(トーマス氏)

それらの点を踏まえて、トーマス氏は「金融機関という従来の役割に加えて、デジタル領域の能力と人材をどのように得ていくのか。人材の獲得と、そしてケーパビリティの構築こそが、今後生き残っていくための重要な課題です」と説明する。

東京支社 金融グループ パートナー

竹村 和昭氏

竹村氏によると、そのミッションを実現するためには、人材・チーム面では「混ぜ過ぎない」ことが重要だという。「攻めと守りという2つのミッションは当然ながら、役割や必要となる能力が違います。チームを混ぜずに人材を育てていくことが、ペストプラクティスの方向性です」(竹村氏)と説く。

「チャレンジャーバンク/ネオバンク」の長所・短所

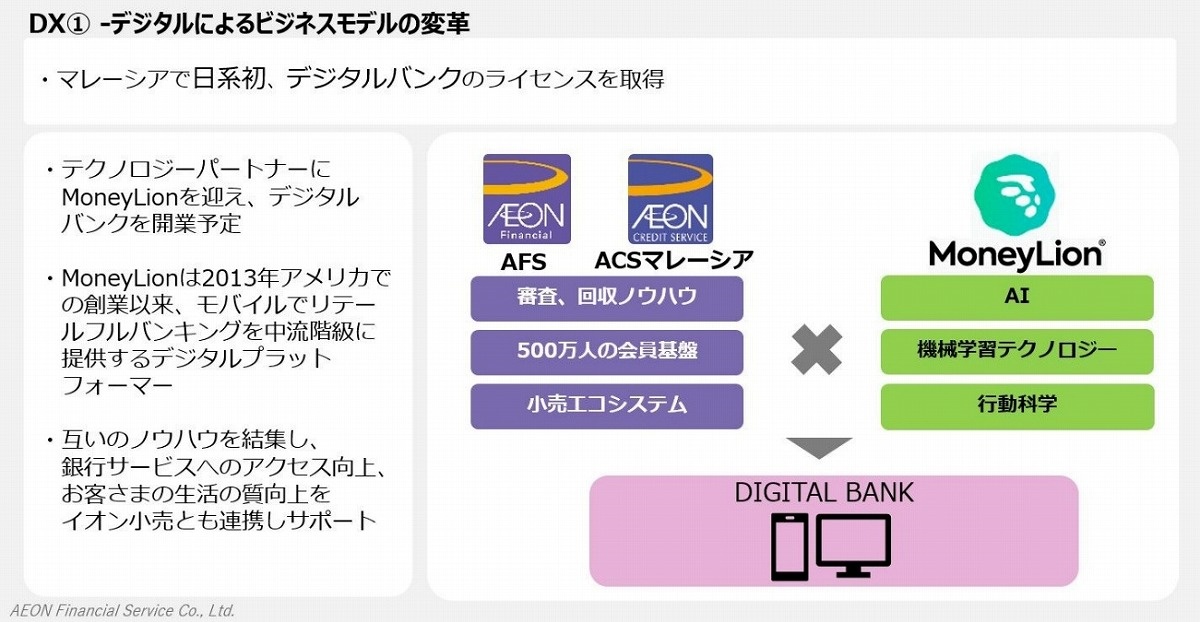

現在、既存の金融機関とは異なる「チャレンジャーバンク」「ネオバンク」というテクノロジーを軸に金融サービスを提供するプレイヤーも台頭している。そうした競争市場については、どう捉えているのだろうか。まず、トーマス氏は「この1年を振り返っただけでも、多くの国がネオデジタルライセンスを実施しています。たとえば、マレーシアでは2022年4月、5行のデジタルバンクにライセンスが付与されました。フィリピンでもプラットフォームを構築しながら、順次デジタルバンクを立ち上げています」と語った。

同氏によると「こうした新規参入事業者は、既存の銀行とジョイントベンチャーを創っていることが多い」という(編集部注)。

さらに「グローバルなトレンドとしてチャレンジャーバンクは、従来よりも10分の1まで設立コストを抑えており、競争力があります」と説明する。その一方で「売上、収益面で見ても10分の1に過ぎません。今後5年、10年を見据えたときに、どれだけ早く既存の銀行が自分たちを立て直し、そして新しいテクノロジーを取り込んでいくことが重要になるのでは」との見解を示す。

今後、チャレンジャーバンクがどのくらい収益を伸ばしていけるのかを注視する必要があるという。

【次ページ】銀行は今後、「Web3」「暗号資産」とどう向き合うべきか

関連コンテンツ

PR

PR

PR