- 会員限定

- 2021/07/16 掲載

金融の「自主規制」「ビジネスモデル」のゆくえとは? “新仲介”登場で検討すべきこと

前編はこちら(この記事は後編です)

本記事は、2021年4月開催第18回フィンテックセミナーにおける、KPMG/あずさ監査法人 金融事業部の保木 健次 氏の講演「金融サービス仲介業に係る自主規制、参入業者及び金融機関への影響」を再構成したものです。

自主規制ルールや自主規制機関・協会の見直しが進むワケ

2020年6月5日、「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律」が成立した。その中では「金融商品の販売等に関する法律」が改正され、その名称が「金融サービスの提供に関する法律」に改められた。その目玉と言えるのが「金融サービス仲介業」(新仲介業)の新設だ。従来、銀行、証券会社、保険会社など金融の各業種を担っていた組織は、それぞれ銀行法、金融商品取引法、保険業法といった個別の法律に基づく業態ごとの縦割り法制だった。

また、各業種では独自の自主規制団体が存在し、金融商品取引業の健全な発展や投資者の保護を目的とし、自主規制ルールの制定や会員調査、一般への普及、啓発活動などを展開してきた。新仲介の登場によって、新たな自主規制ルールの策定や自主規制機関の創設などが検討されている。

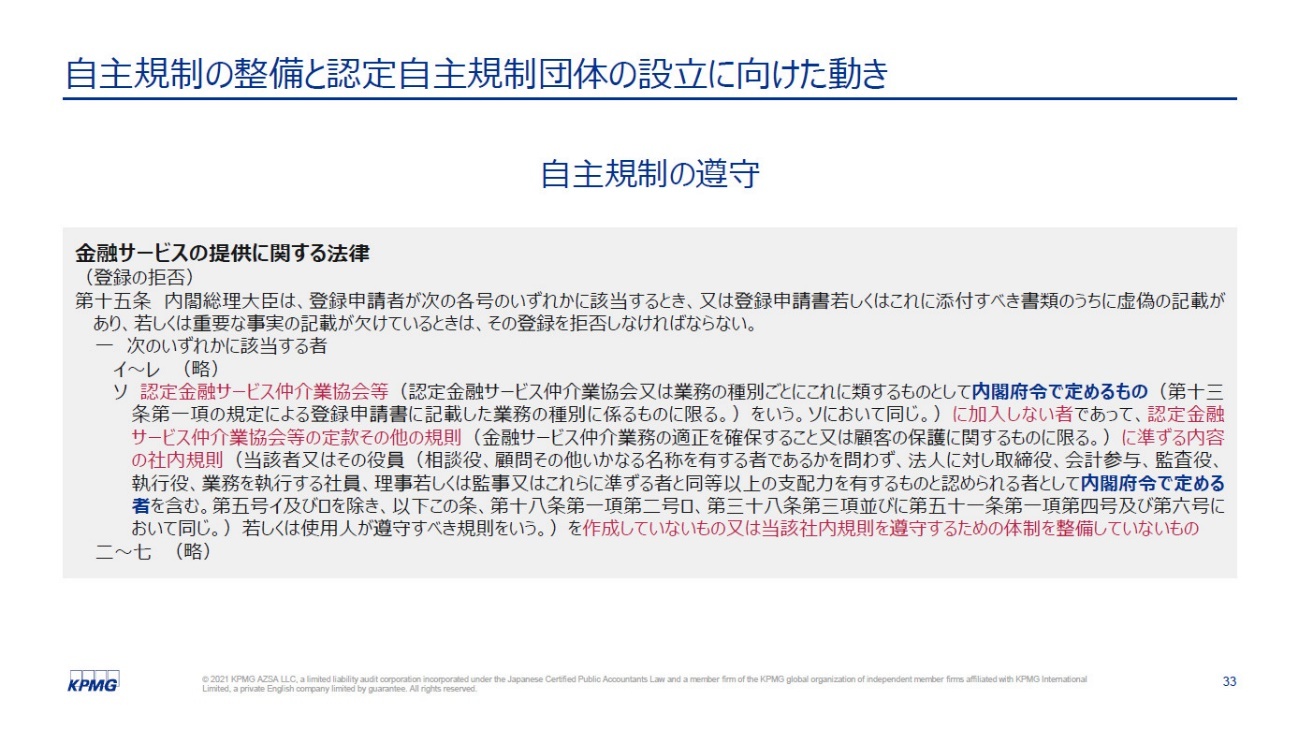

「自主規制については、まだ詳細は公表されていないものの、自主規制に沿った形で社内規則等を整備し遵守していかないと、そもそも登録できない、登録拒否要件に該当する」と保木氏は指摘する。

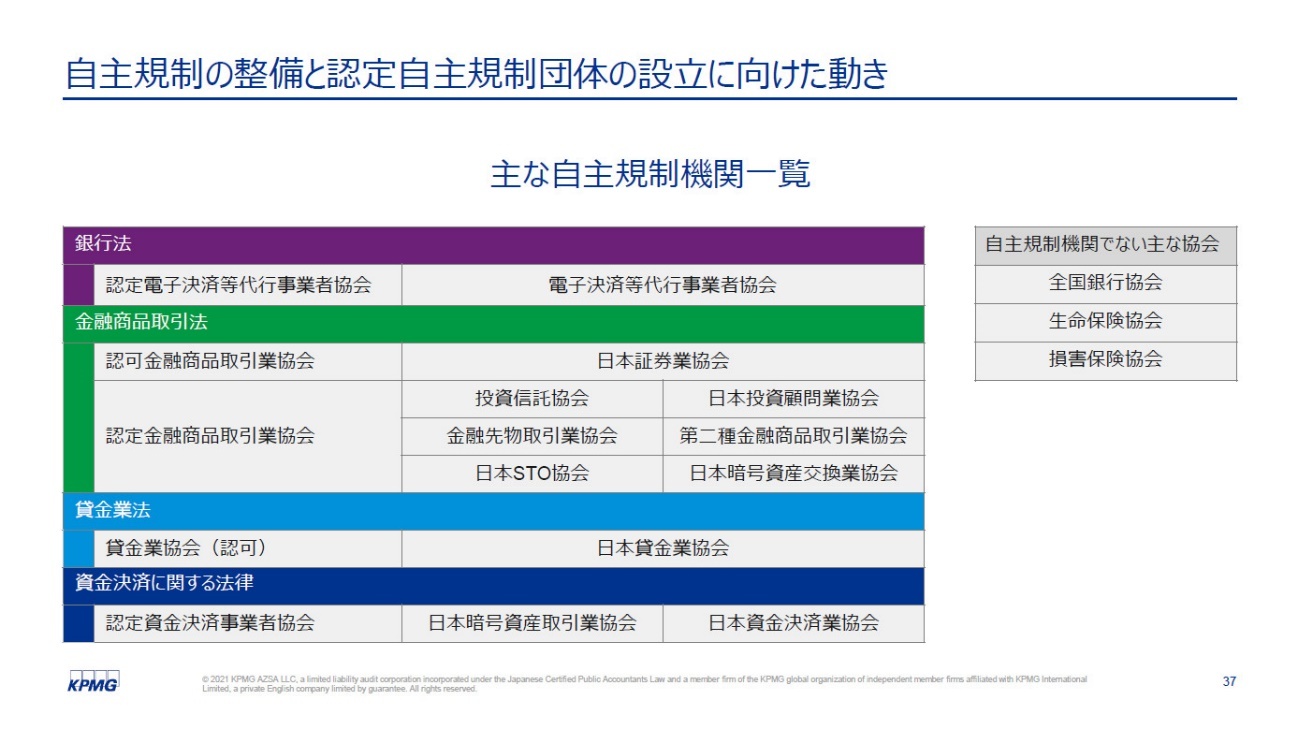

現在の自主規制機関には、銀行法では電子決済業代行事業者協会がある。金融商品取引法での協会は多く、日本証券業協会(日証協)をはじめ、日本暗号資産交換業協会や日本STO協会といった新しい協会も自主規制機関として認定を受けている。貸金業では日本貸金業協会が認可を受けている。

なお、自主規制機関ではない主な協会には、全国銀行協会(全銀協)、生命保険協会(生保協会)、損害保険協会(損保協会)などがある。

自主規制に準じた体制整備が必要不可欠

自主規制については、認定金融サービス仲介業協会が公表する予定で、同協会への加入は任意となる。ただし協会に加入しない場合、当然ながらこの協会が定める定款その他の規則に準ずる内容の社内規則を作成しないと、登録は拒否される。実質的には、協会に入会しようがしまいが、自主規制に準じた体制を整備する必要があるのが現状だ。監督指針案では、協会未加入業者に関する監督上の留意点として「未加入の場合、自主規制に準ずる内容の社内規則を整備しているかどうか」「遵守を確保するための体制整備が図られているか」といった観点から、監督上のチェックを受けることになっている。実質的には、自主規制を遵守することが求められる形だ。

また、自主規制を作る協会となる認定金融サービス仲介業協会については、いくつかの要件を備える一般社団法人に対し、内閣総理大臣が認定する。保木氏は「現在、認定協会を目指す有志のグループもあると認識しており、そういった団体が今後、認定協会となって自主規制を策定するだろう」との見解を示す。(注1)

自主規制団体の定款には、会員に対する権利の停止や制限、除名といった処分権限なども記されている。こうした認定協会の定める自主規制も、それなりに強力な法規制の一翼を担うことになるので、新仲介業に参入する事業者は遵守していくべきである。

新たな自主規制団体を立ち上げる動きもある。たとえば、Fintech協会と電代業協会、コンピュータソフトウエア協会は2020年5月、新しい自主規制団体の立ち上げに向けて連携することを表明している。

新仲介業が今後の金融ビジネスに与える影響とは?

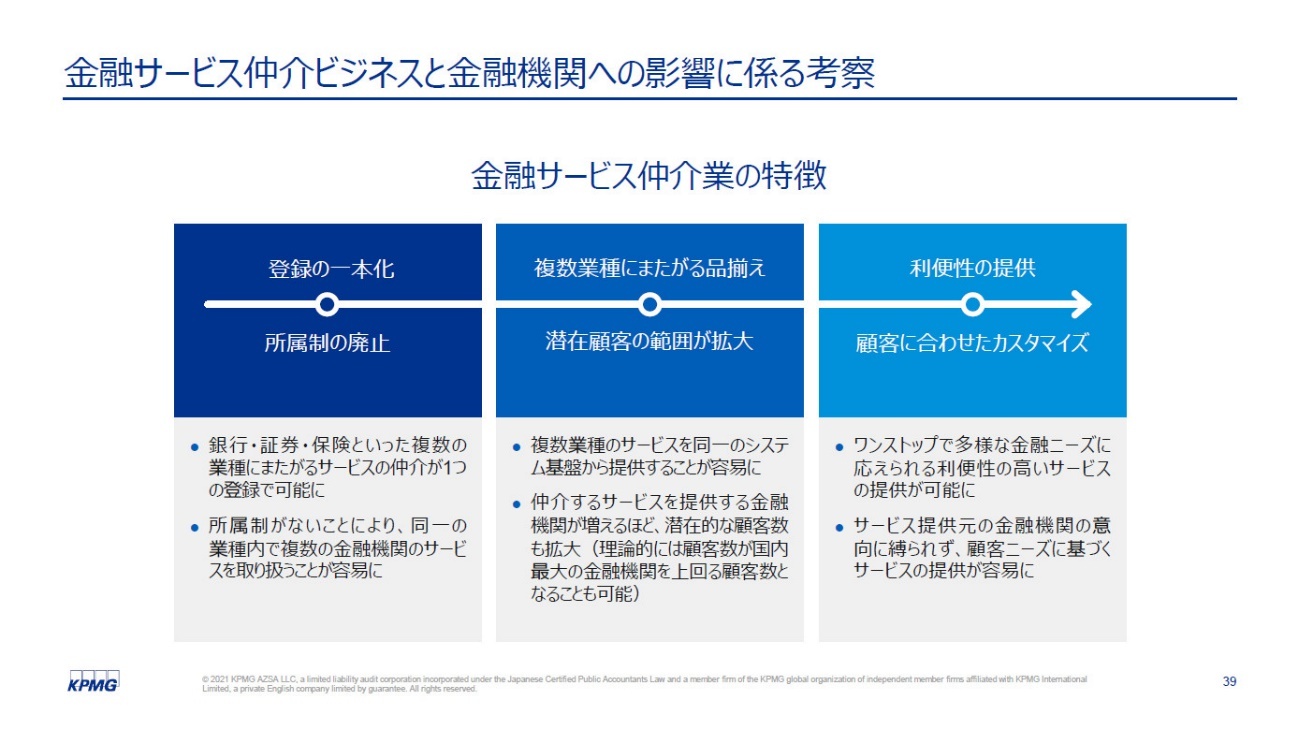

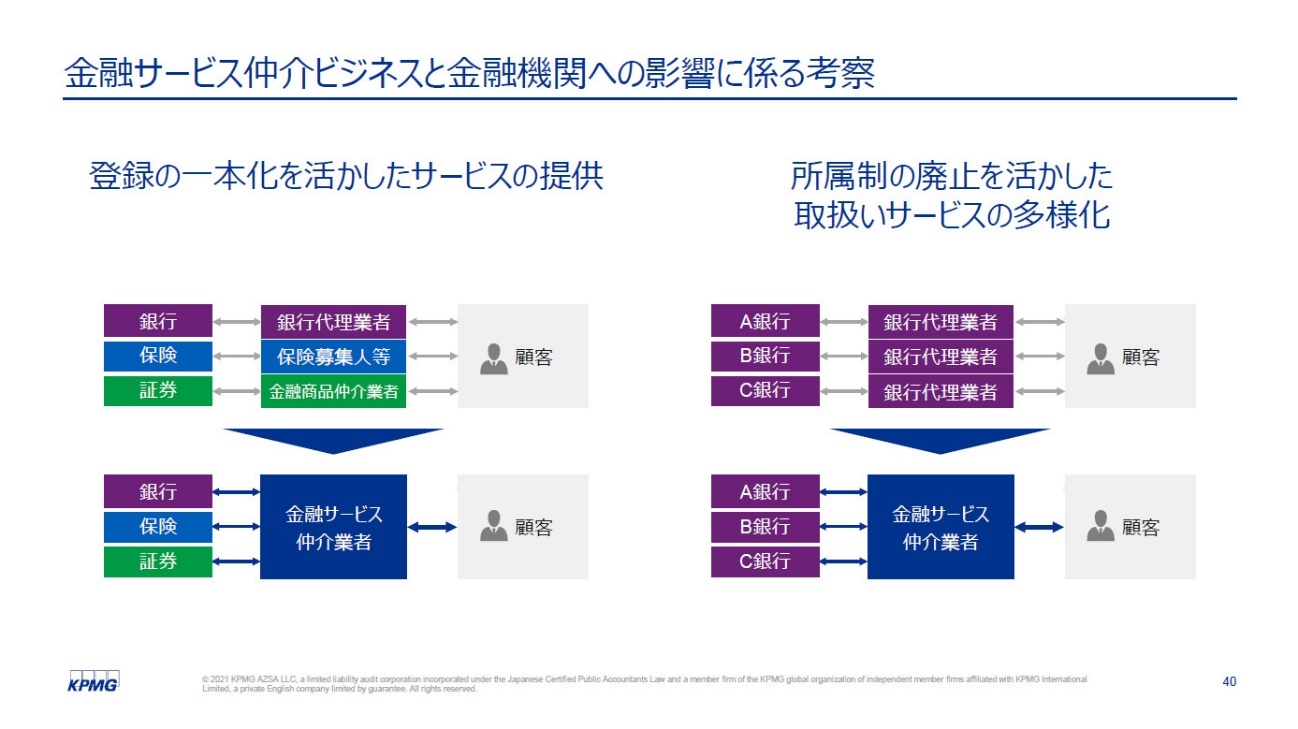

では、新たに新仲介業が創設されることで、今後の金融ビジネスはどう変わっていくのだろうか。保木氏は「今回の法制度整備の特徴は、複数の業態にまたがる金融商品・サービスをひとつの登録で取り扱えるようになることと、特定の金融機関に所属しなくてもいいこと。これによって銀行、証券、保険といった複数の業種にまたがるサービスの仲介が単一の登録で可能になり、しかも所属制がないため、同一の業種内で複数の金融機関のサービスを取り扱うことが容易になる」と説明した。

その上で、金融業界へのインパクトについて私見を示した。「新仲介業によって、複数業種のサービスを同一のシステム基盤から提供することが容易になり、仲介するサービスを提供する金融機関が増えるほど、潜在的な顧客数も拡大する。より顧客ニーズを起点とするサービスの展開がしやすくなり、顧客から見るとワンストップで多様な金融ニーズに応えられる利便性の高いサービスを受けることが可能になる」(保木氏)

登録の一本化によって具体的に何が起きるのか。今までは銀行、保険、証券などで事業を展開する場合、代理業や仲介という形で複数登録しなければ顧客に対して横断的な商品サービスの提供ができなかった。それが新仲介業者となることで、業種をまたがった金融サービスをひとつのプラットフォームから提供できる。また、同一業種で複数の金融機関の商品を取り扱うことが容易になる。

「つまり、顧客は複数の業種、あるいは同一業種の複数の商品を単一のプラットフォーム上で比較購入できるようになる。また、新仲介業者は、さまざまな顧客データを持つことになるため、今後は顧客ニーズに応じて適切な商品、サービスを提案していくビジネスが考えられる」(保木氏)

【次ページ】新たなビジネスモデルでは「少量・多品種の商品開発」が重要

PR

PR

PR