- 会員限定

- 2019/11/29 掲載

“キャッシュレス”に物申す、「決済手段の変更」は変革か?

キャッシュレス決済の利用者は増える一方、不安要素も

2019年10月1日の消費税率引き上げに伴い、需要平準化対策としてキャッシュレス・ポイント還元事業が開始された。1日平均10億円が還元され、予算が不足する勢いだと報道された。また、PayPayの利用者数が2019年10月末で約1900万人と発表され大きく注目されている。クレジットカードや電子マネー、QRコード決済などの利用によるキャッシュレスの実現に弾みがついたと言える。では、このままキャッシュレスが世の中に浸透していくかというと、そうとは言い切れない“雰囲気”がある。多くの人が実際にキャッシュレス決済を利用するようになったからだろうが、キャッシュレスに対する懐疑的な声も増えているように感じられる。

大きな流れとしては、世の中はキャッシュレスの方向に向かっているのだろうが、本格的に普及し、当たり前のものとして定着するには越えなければならない山がいくつか存在するように思われる。

関係当局にとって、キャッシュレスによるメリットは大きいと考えられる。お金の流れを補足可能な決済手段が普及することで、脱税やマネーロンダリングといった不正が行い難くなると期待される。

キャッシュレス・ポイント還元事業の目的にはキャッシュレス促進もあるのだが、実施から約1か月で不足すると報じられた予算規模や、消費税率引き上げ後の9か月間という実施期間は物足りなく思われる。キャッシュレスを本格的に普及させるために、関係当局にはさらなる取り組みを期待したい。

決済事業者にとっては、決済事業で収益を上げるだけではなく、データエコノミーにおいて顧客の動向を把握できる購買データの入手が重要である。ただし、昨今の大手IT企業を規制する流れの中で、企業のデータ活用に対する制約が強まる傾向にある。

直近でも公正取引委員会によるCookie規制の検討が報じられた。こうした規制強化により影響を受けるのはGAFAなどの大手IT企業だけとは限らず、将来において決済事業者の思惑通りに購買データを活用できるのか不透明感が高まっている。

各種決済手段を導入する店舗では、キャッシュレス決済が浸透すれば現金を管理するコストを削減できると言われている。しかし、店舗が決済事業者へ支払う手数料率は、諸外国と比較して高いとされており、それを勘案すると必ずしも全体のコストが低下するとは言い切れない。

特に小規模事業者ほど手数料率が高くなる傾向にあるため、キャッシュレス決済の普及が望まれるそれら小規模事業者への導入が滞る懸念がある。現在は一部の決済事業者が担っている、導入店舗の手数料を軽減する措置の拡大が求められるだろう。

消費者にとっては、キャッシュレス・ポイント還元事業や、決済事業者によるポイント還元キャンペーンなどの施策により、金銭面の損得だけを考えればキャッシュレス決済を導入しない理由はない。ただし、プライバシー意識の高まりに伴い各種データも個人情報であるとの認識が広がる中で、決済事業者による購買データの活用を忌避し、現金を使い続ける層も少なからず存在するように思われる。

日本よりもキャッシュレス決済や各種データの活用が進んでいる中国においては、データに基づき個人の信用度が評価されている。活用されるデータには交友関係も含まれており、信用度が低い者との付き合いを止めることもあるという。

キャッシュレスとデータ活用の先にそのようなディストピアが待っているというのは極端な話かもしれないが、本格的なキャッシュレスの普及には、企業による購買データの活用について消費者が安心できる法規制の整備が必要なのだろう。

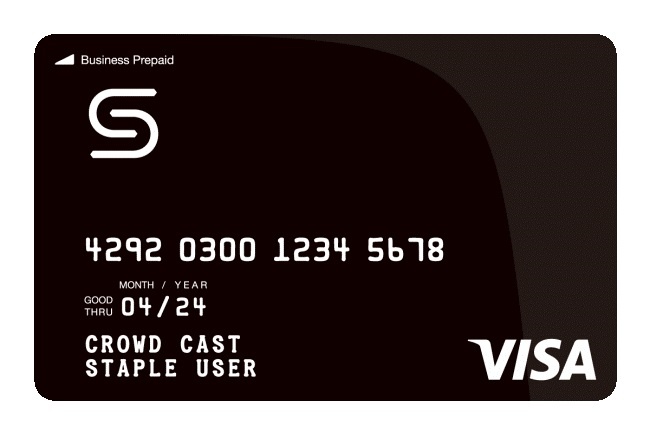

Stapleカードに見る法人領域におけるキャッシュレスの可能性

大勢としては前に進んでいるものの、課題も多いと思われる国内のキャッシュレスにおいて、法人キャッシュレスというコンセプトを掲げて新しいサービスが登場してきた。クラウドキャストが提供する「Stapleカード」は、従業員が経費を一時的に立て替えておき、事後に精算する経費精算における課題を解決するサービスである。同社の星川 高志社長によれば、従業員による経費の立て替えには「経費の不正使用」と「経費精算の手間とコスト」という大きく2つの課題が存在している。さまざまな手段により精算金額をごまかす者や、それが発覚して処罰を受けた者を筆者も過去に見聞きしたことがある。また、経費精算に携わる者の人件費や銀行振り込みのコストは企業にとって決して小さなものではないという。

これらの課題は企業が従業員にクレジットカード(いわゆるコーポレートカード)を支給すれば解決するのだが、クレジットカード会社は企業(特に中小企業)への与信を判断する能力に乏しく、コーポレートカードを持つのは一部のマネジメント層に限られる企業が少なくないという。

一方、Stapleカードは、簡単に言えば企業毎に残高が用意されたプリペイドカードで、与信を行うわけではないので、すべての従業員にカードを支給できる。従業員が利用した経費はリアルタイムでマネジメントに通知されるため、不正を行うことは困難である。

また、経費精算システムとも連動しているため、経費精算の手間と人件費がかからない。プリペイドカードであるため、従業員の銀行口座への振り込む必要はなく、振込手数料も削減できる。

同様のサービスは米国のブレックス(Brex)や欧州のプレオ(Pleo)といったスタートアップがすでに提供しており、海外でも実効性が証明されたサービスと言えるだろう。企業にとっては導入のメリットが明白であるため、法人領域からキャッシュレスが本格的に広まっていく可能性が考えられる。

【次ページ】現金に由来する仕組みを変えることの重要性

関連コンテンツ

PR

PR

PR