- 会員限定

- 2023/06/14 掲載

日進月歩の「中央銀行デジタル通貨」、日本銀行が示す最新動向を徹底解説

G7財務大臣・中央銀行総裁会議での議題は「デジタル通貨」

2023年5月11~13日に新潟で開催されたG7財務大臣・中央銀行総裁会議で、共同声明が表明された。その共同声明では、G7メンバーと各国の財務大臣は、自由で公正、かつルールに基づく多国間の金融システムを堅持し、世界経済の課題に対して共同で取り組むことを決定した。その目標とは、強固で持続可能かつ均衡ある、そして包摂的な世界経済の成長を達成することにある。

会議では、決済の効率性や金融包摂のようなイノベーションの恩恵を活用するためのデジタルマネーの重要性が強調され、中でも中央銀行デジタル通貨(CBDC)が重要な位置づけを占めていることが示された。

CBDCとは、これまでの中央銀行預金とは異なり、中央銀行が発行主体となる新たな形態の電子的な中央銀行マネーを指す。CBDCは硬貨や紙幣と同じように使え、一般的には、デジタル化されていること、円などの法定通貨建てであること、そして中央銀行の債務として発行されることの3つの項目を満たすものとされている。

信頼性と安定性を持つ透明なグローバル決済システムは、経済や金融活動の重要な基盤となっており、その中で、CBDCが大きな役割を果たすと考えられている。

一方、CBDCには透明性や法の支配、健全な経済ガバナンス、サイバーセキュリティ、データ保護などの原則が求められている。これらの原則は、2021年10月に合意された「リテールCBDCに関する公共政策上の原則」に基づいている。

会議では、「CBDCハンドブック」の作成についても言及された。新興国や開発途上国からの政策ガイダンスおよび能力開発の需要が増大している中で、IMF(国際通貨基金)は「CBDCハンドブック」の作成を進めている。その初版は2023年の世界銀行とIMFの年次総会までに公表される予定という。

国内での中央銀行デジタル通貨の取り組みは?

G7でCBDCに関する政策的な議論が進められている一方で、日本国内においても、将来的なニーズの高まりに備えて実験などが進められている。財務省は2023年4月21日に「第1回CBDCに関する有識者会議」を開催し、中央銀行デジタル通貨(CBDC)に関する制度設計の大枠の整理に取り組んでいる。

日本銀行は現時点でCBDCの発行計画は立てていないが、決済システム全体の安定性と効率性を確保する観点から、今後のさまざまな環境変化に的確に対応できるように、準備を進めている。

2022年5月には連絡協議会「中間整理」が開催され、CBDCの導入に関して、CBDCの仲介機関や追加サービスなどについて議論が行われた。

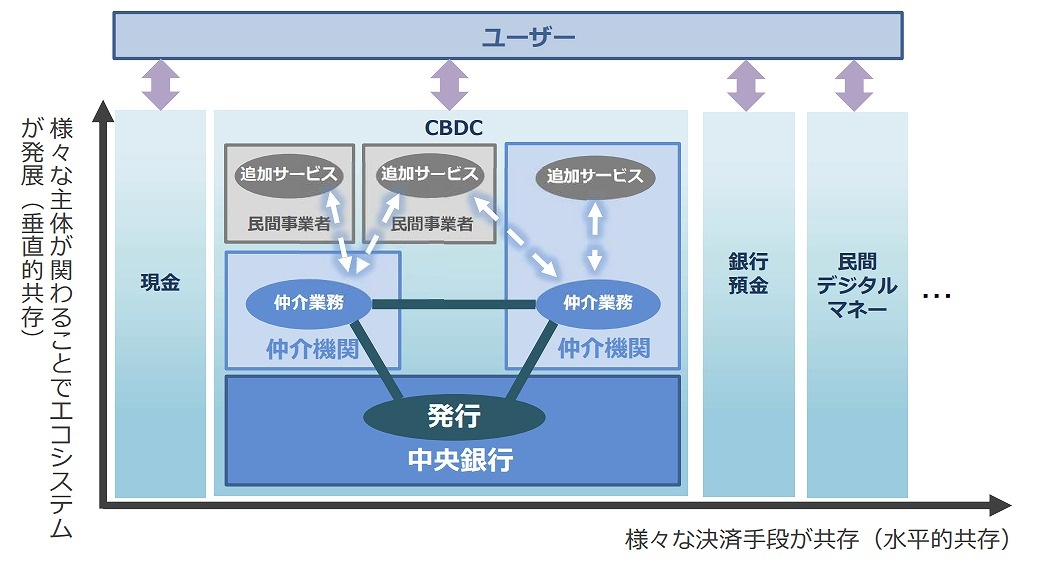

この中間整理では、多くの中央銀行は、中央銀行がCBDCを発行し、民間部門がユーザーにCBDCを届ける「仲介機関」の役割を担う構造(間接型の発行形態)が適切としている。

そして、CBDCの導入を検討する際には、水平的な共存(さまざまな決済手段が機能に応じて役割分担)とともに、垂直的な共存(さまざまな主体が関わることでCBDCシステムが発展)の実現を目指すことが必要だとされている。

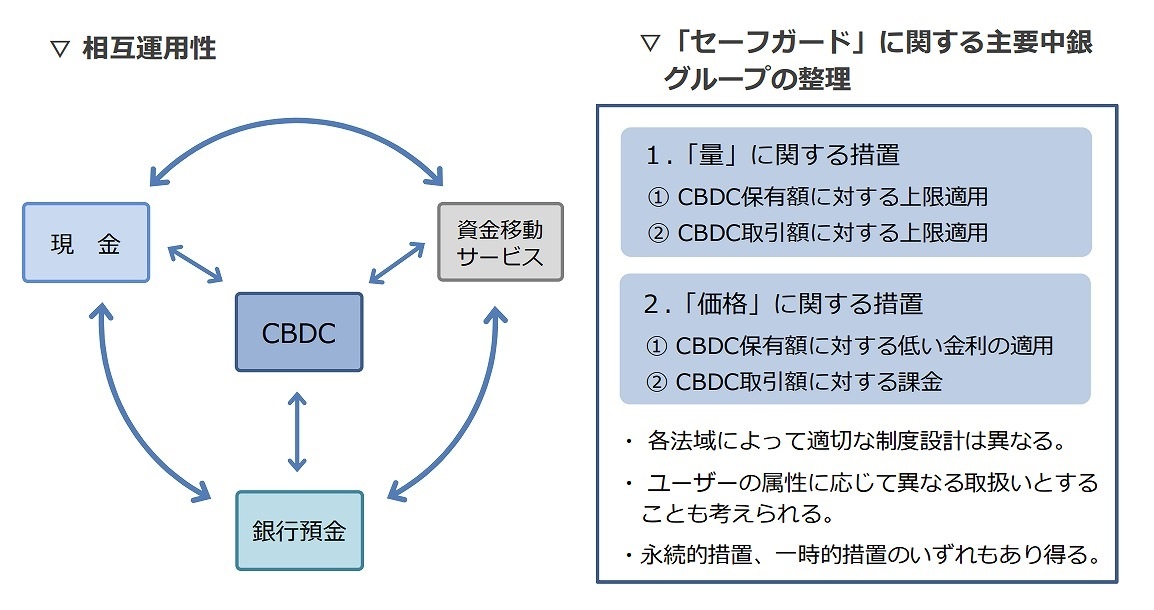

また、セーフガード(利用者の保有額や取引額の“上限”のような「量に関するセーフガード」、預金に比して低金利を適用する場合や、取引額への課金など「価格に関するセーフガード」など)の観点からも整理されている。CBDCと他の決済手段の円滑な交換(相互運用性)は、水平的な共存の前提となっており、これは国民の利便性向上や決済システム全体の効率化・強靭化に寄与すると指摘されている。

一方で、このような相互運用性が決済手段間で大幅な資金移動を引き起こし、金融システムを不安定化する可能性があるため、それを防ぐ「セーフガード」のあり方について検討する必要性も示されている。

中央銀行デジタル通貨の最新動向:実証の概要

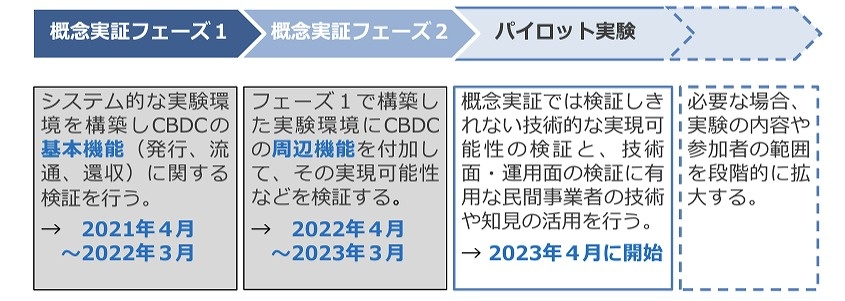

日本銀行では、CBDCに関する技術的な実現可能性を検証するための実証実験を段階的に、そして計画的に行っている。これまでに、2021年4月から2022年3月にかけては、「概念実証フェーズ1」を実施し、2022年から2023年3月までは「概念実証フェーズ2」に取り組んできた。

2023年からは、パイロット実験を開始し、概念実証では検証しきれない技術的な実現可能性の検証と、技術面および運用面の検証に適した民間事業者の技術や知見の活用を推進している。

【次ページ】これまでの実証の取り組み

関連コンテンツ

PR

PR

PR