- 会員限定

- 2023/01/06 掲載

2023年「フィンテック大予想」、絶対意識すべき7つのトピックとは?

2023年フィンテックの7大トピックとは?

2022年は、銀行免許を持ったデジタルバンクを指す「チャレンジャーバンク」の躍進やBNPL(Buy Now Pay Later:後払い決済サービス)の流行などに伴うエンベデッドファイナンス(埋込型金融)の台頭、世界の主要地域におけるCBDC(中央銀行デジタル通貨)導入議論の本格化など、フィンテックが一段と進化・普及した年となりました。技術面においても、人工知能を研究する非営利団体「OpenAI」によるGPT3(事前学習済みの超高精度 言語モデル)や、取引価格の安定性を志向して設計された暗号資産「ステーブルコイン」、メタバース、Web3など、今後10年のフィンテックを支えるであろう基礎技術・基盤が芽生えた年でもありました。

一方で、ノンバンクに対する金融規制強化の議論深化や、暗号資産取引所・関連企業の連鎖倒産による混乱、フィンテック企業の大規模レイオフなど、フィンテックがさらに進展していく上で考慮すべきトピックも出てきています。

本稿ではこれらを踏まえて、2023年のフィンテックを彩るであろう「7つのトピック」を取り上げて解説します。

チャレンジャーバンク / 貯蓄テック

コロナ禍における基準金利の引上げにより、多くのチャレンジャーバンクやネオバンク(既存銀行との提携を通じて金融サービスを提供するデジタルバンク)は、貯蓄口座に高い利回りを設定して顧客を集め、預金残高を積み上げています。チャレンジャーバンクとしてはこの収益が出ている間に、商品開発、価格設定、マーケティングに再投資して顧客との関係を深める必要があります。

そこで注目されているのが、「貯蓄テック」というカテゴリーです。これは集まった預金をさらに増やす、あるいはお金の有効な使い道を示すなど顧客にとってよりプラスになるような機能を指します。

すでに存在する貯蓄テックの代表的な例は、「ラウンドアップ(端数を貯蓄に回す)」や、「懸賞付きの貯蓄口座」などが挙げられます。口座の入出金パターンを予測して、無理のない範囲で貯蓄口座に回す、などのサービスを提供するフィンテック企業も出てきました。

会話型のUIを使って、顧客の意向を聞き出し、それもデータとして使うようなことも試みられています。あるいは、顧客に適していると考えられる寄付案件のオファーを出すなどのサービスも検討されています。

すでにフィンテック企業SaveBetterが提供するSavings口座のアグリゲーション(いつも使っている銀行から、お金を移すだけで他の金融機関の高い金利の口座を使える)を提供していることも特筆すべき点です。

Embedded Finance(埋込型金融)

Embedded Finance(埋込型金融)は2023年も間違いなくフィンテックの中心的な話題であり続けるでしょう。単なるAPIによる提供だけではなく、よりビジネスモデルと深く紐付いた金融の提供が進みます。

金融機関が提供するBaaS(Banking as a Service)は、これまでの制限的な機能実装からより幅広い機能を実装し、フィンテックやレガシー企業が真にユニークなサービスを構築し、長期にわたる顧客ロイヤルティを獲得できるようになります。金融機関はここから流れてくる大量のストリーミングデータを処理する基盤を用意し、自社のデジタルサービスや商品開発に生かす道を模索するようになります。

業界特化型のEmbedded Financeを提供する企業も今後、数多く登場してきます。たとえば、美容・ウェルネス業界の中小企業向けのオールインワンアプリのGlossGeniusはその先駆的な例です。予約、マーケティング、支払い、その他の種類の金融サービスなど、必要なものをすべてをカバーするだけでなく、決済端末のデザインも選択できるなど、徹底的に業界にフォーカスしたサービスを提供しています。

デジタル通貨 / CBDC

2022年はTerraUSD(UST)など一部のステーブルコインのペッグが外れたことにより崩壊し、暗号資産市場に大きな混乱をもたらしました。USTのケースでは、暗号資産全体が下落基調の中、ペッグを維持するアルゴリズムが主要因で暴落してしまいました。

とはいえ、暗号資産を含むデジタル通貨の仕組み自体に欠陥があるというわけではなく、引き続きデジタル通貨、とりわけステーブルコインは決済市場における先端的な取組みと位置づけられるでしょう。

ステーブルコインには、主に限られた範囲でのみ利用可能な許可型と、パブリックチェーン上で発行され誰でもアクセス可能なパーミッションレス型の2種類が存在しますが、注目はやはりパーミッションレスのステーブルコインです。

すでに英国や米国、日本など先進国において、ステーブルコインの利用に関して規制下に置こうとする動きが見られます。投機的と批判される暗号資産に対して、裏付け資産のあるステーブルコインはさまざまな決済シーンにイノベーションをもたらし始めており、今後、適切な規制を施すことでこれを推進しようとする動きが強まっていきます。

先進国における「中央銀行デジタル通貨」(CBDC)も、過去数年の研究フェーズを経て、2022年9月にはノルウェーの中央銀行がCBDCトークンをテスト発行するオープンソースをGitHubで公開するなど、実用化に向けた動きが活発になってきました。

今年以降、ステーブルコインとCDBCは決済市場における現実的なサービスとして、金融機関やITベンダーに受け入れられるようになっていくでしょう。ステーブルコインは発行金額・決済回数ともに飛躍的に伸びていくと思われます。

コンフィデンシャル・コンピューティング

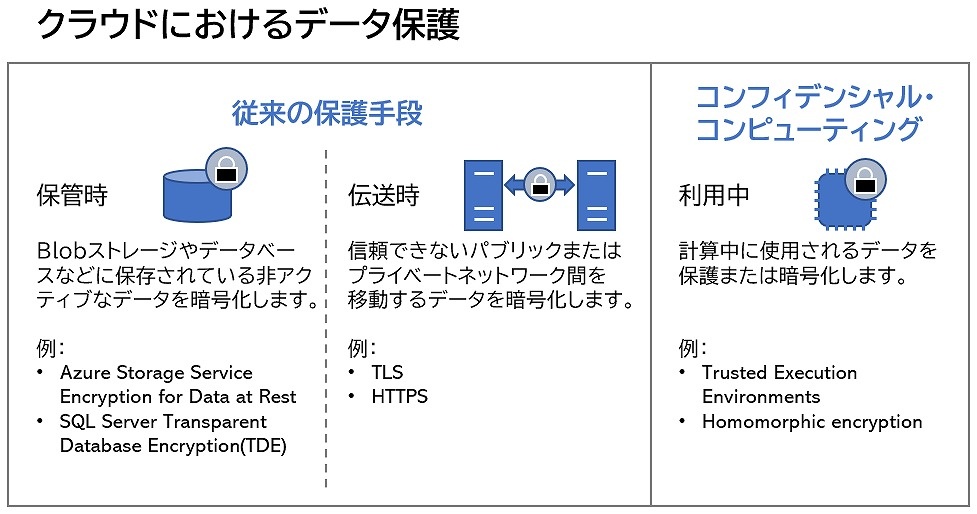

以前の記事で述べたように、パブリッククラウド上での“利用中データの暗号化”を指す技術であるコンフィデンシャル・コンピューティング(機密コンピューティングとも呼ばれる)は金融機関のアンチ・マネー・ロンダリングの業務などで活用が進みつつあります。

顧客分析の領域での活用も進んでいます。カナダ、米国、その他34カ国の地域でビジネスを展開しているロイヤル・バンク・オブ・カナダ(RBC)は、小売企業の販売データと自行顧客の決済データを合わせて分析する“バーチャル・クリーン・ルーム(VRC)”を構築しました。

VRCはコンフィデンシャル・コンピューティングをベースとしており、銀行・小売企業双方でデータを秘匿しながら分析結果を得ることができる仕組みです。

【次ページ】「ジェネレーティブAI」「サステナビリティ×消費者行動変容」「web3 / Social Fi / ReFi(再生金融)」

関連コンテンツ

PR

PR

PR