- 会員限定

- 2021/11/29 掲載

なぜ「金融サービス仲介業」が盛り上がらない? 鍵を握る「規制緩和」「リスク管理」とは

大野博堂の金融最前線(43)

そもそも金融サービス仲介業とは

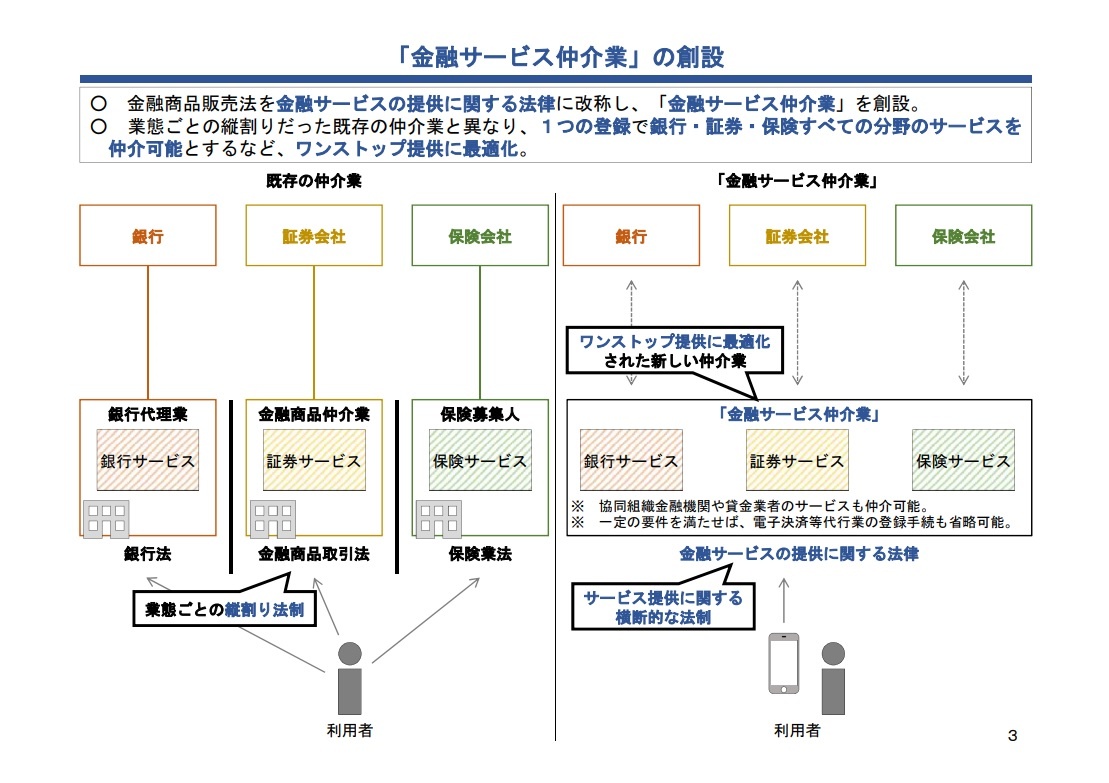

そもそもこの11月からスタートとした「新たな金融サービス仲介業制度」とは何なのか、その意義を振り返っておこう。これまでの制度下では、複数業種(銀行・証券・保険)にまたがって多数の金融機関が提供する金融サービスを仲介しようとした場合、以下の2点の対応が求められていた。

- 「業態ごとの縦割り規制」

業種(銀行法、金融商品取引法、保険業法等)ごとの規制が存在し、仲介しようとする分野に応じて複数の事業者登録等が必要 - 「所属制」

仲介しようとする金融サービスを取り扱う「特定の金融機関に所属する」ことが求められており、多数の金融機関が提供する商品・サービスを仲介しようとする場合、所属金融機関それぞれから、業態別ルールに基づく個別の指導に対応する必要

このように、規制が厳しいがゆえに、実際、銀行・証券・保険すべてのサービスをワンストップで利用者に提供する仲介業者は2019年12月時点で5社にとどまり、新たなビジネスが展開しやすい環境とはいえず、利用者の利便性も低い、とされていたのである。

そこで、金融商品販売法を「金融サービスの提供に関する法律」に改称し、令和2年6月に「金融サービス仲介業」が創設されることとなった。「金融サービス仲介業」とは、「預金等媒介業務」「保険媒介業務」「有価証券等仲介業務」「貸金業貸付媒介業務」 のいずれかを業として行うことをいう。

業態ごとの縦割りだった既存の仲介業と異なり、1つの登録で銀行・証券・保険すべての分野のサービスを仲介可能とするなど、ワンストップ提供に最適化された格好だ。

たとえば、「金融サービス仲介業」では、協同組織金融機関や貸金業者が提供するサービス(貸金業貸付媒介業務)も仲介可能とされる。中小金融機関であっても、仲介業者を販売チャネルとして確保さえすれば、全国ネットワークのサービス提供網を物理的に整備することも可能となることが期待されていたわけだ。

金融庁の目論見と誤算

ここ20年程度続く低金利政策などの影響により利益確保に悩む金融機関は、収益源の多様化がテーマである。金融商品やサービスを仲介してくれるパートナー企業の増加は、販売チャネルの拡大に直結するとともに、当該企業による宣伝効果などとも相まって、金融機関の商品やサービスの利用者への認知度向上も期待されるはずである。また、自然と競争原理が働くことで、利用者の選択肢が増加することも期待される。従来は、個々の金融機関とこうした外部のパートナー企業との間でデータ連携しようとすれば情報システムの個別開発が必要となるなど、システム投資などが嵩(かさ)むといった課題が存在していたが、昨今は対外接続にAPIが利用可能となったことから、こうしたハードルが低くなっている。

そこで金融庁では、金融機関と利用者との間でサービス提供を実現している複数のフィンテック企業などを念頭に、本件金融仲介サービス業の制度検討を進めることで、金融機関とパートナー企業との間のWin-Winの関係構築が可能となるのでは、と目論んでいたものと想定される。

筆者らの調査によれば、金融庁では、制度設計に際して複数のフィンテック企業の参入を念頭に置いていたようだ。しかも、この制度を要望していたのは当該フィンテック企業自身であったとも聞く。 これまで障害となっていたはずの「所属制」の撤廃はこうしたフィンテック企業による要望を踏まえた制度設計であったのだ。

ところが、本年11月からスタートとなった金融仲介サービス業に登録を申請した企業はわずかにとどまり、金融庁の意中にあったフィンテック企業の「当初からの参入」も見送られたようだ。この背景には事業者側に登録申請を踏みとどまらせる明確な理由が複数存在している。

理由1「新規参入事業者のセキュリティ要件強化」

新規参入を検討する企業において懸念されているポイントは、実は「新規参入事業者が負うセキュリティ要件が強化」「規制当局の検査権限の強化」の2点に絞られる。まずは新規参入事業者が負うセキュリティ要件が強化されている点である。

昨秋の大規模なNTTドコモにおけるドコモポイントの不正出金事案を念頭に、金融庁では金融機関のみならず、金融機関とAPI接続を介して顧客情報を連携するパートナー企業に対し、厳しい情報セキュリティの要件を課し始めている。二段階認証を二要素認証へ、といった単に技術的な論点にとどまらず、内部管理態勢そのものにもチェックが及んでいる。

そのため、金融サービス仲介業者が、金融機関との連携を実現するには、強固なセキュリティ要件の実装が要求されているのだ。そしてその要件とは、過去に金融機関に課されてきたものよりさらに複雑なものだ。

【次ページ】なぜ「金融サービス仲介業」に申請しないのか?

PR

PR

PR