- 会員限定

- 2021/07/08 掲載

金融サービス仲介業とは何か? 金融庁が示す規制や制度概要を解説

あずさ監査法人 金融事業部 ディレクター 保木健次

国内外の金融機関にてファンドマネジメント業務等を経験した後、2003年に金融庁に入庁。証券取引等監視委員会特別調査課、米国商品先物取引委員会(CFTC)、金融庁総務企画局市場課、経済協力開発機構(OECD)、金融庁総務企画局総務課国際室にて勤務。2014年にあずさ監査法人入所。Fintech関連アドバイザリーの責任者として、暗号資産交換業及び電子決済等代行業を含むFinTech関連規制対応や金融機関向けデータ利活用を含むデジタルトランスフォーメーション推進支援等のアドバイザリー業務に従事。QUICK仮想通貨ベンチマーク研究会事務局や日本暗号資産ビジネス協会のカストディ部会部会長など業界の発展にも貢献。日本銀行決済システムフォーラムや日経FIN/SUMなどFintech関連外部講演多数。KPMG - Japan刊行「FinTech・仮想通貨・AIで金融機関はどう変わる!?」共著、きんざい出版「BtoB決済 デジタライゼーション - XML電文で実現する金融EDIと手形・小切手の電子化」共著。

本記事は、2021年4月開催「第18回フィンテックセミナー」のKPMG/あずさ監査法人 藤澤 紗誉子 氏による講演「改正金融サービスの提供に関する法制度の概要」を再構成したものです。

「金融サービス仲介業」とは何か?

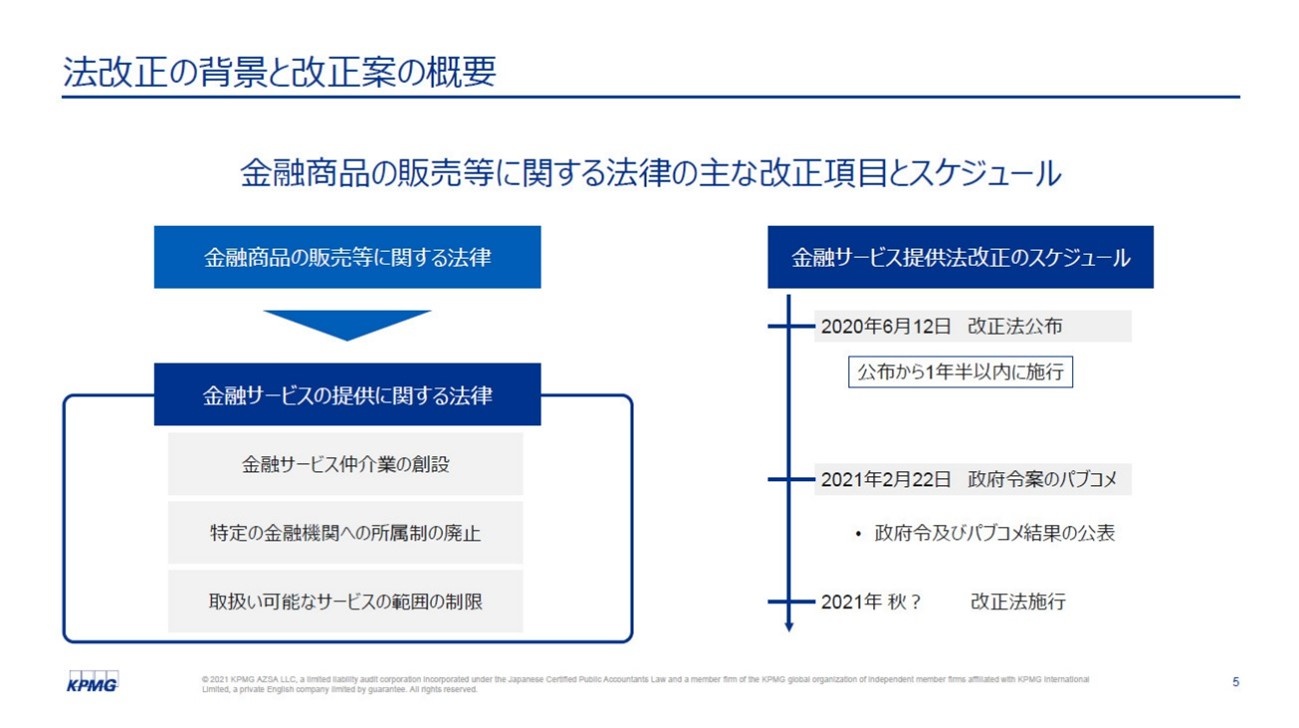

多くの金融関連法令を施行している金融庁において、「金融商品の販売等に関する法律」の改正が2020年6月12日に公布された。これにより、法律の名称が「金融サービスの提供に関する法律」に変更。さらに「金融サービス仲介業の創設」「特定の金融機関への所属制の廃止」「取り扱い可能なサービスの範囲の制限」などが追加された。

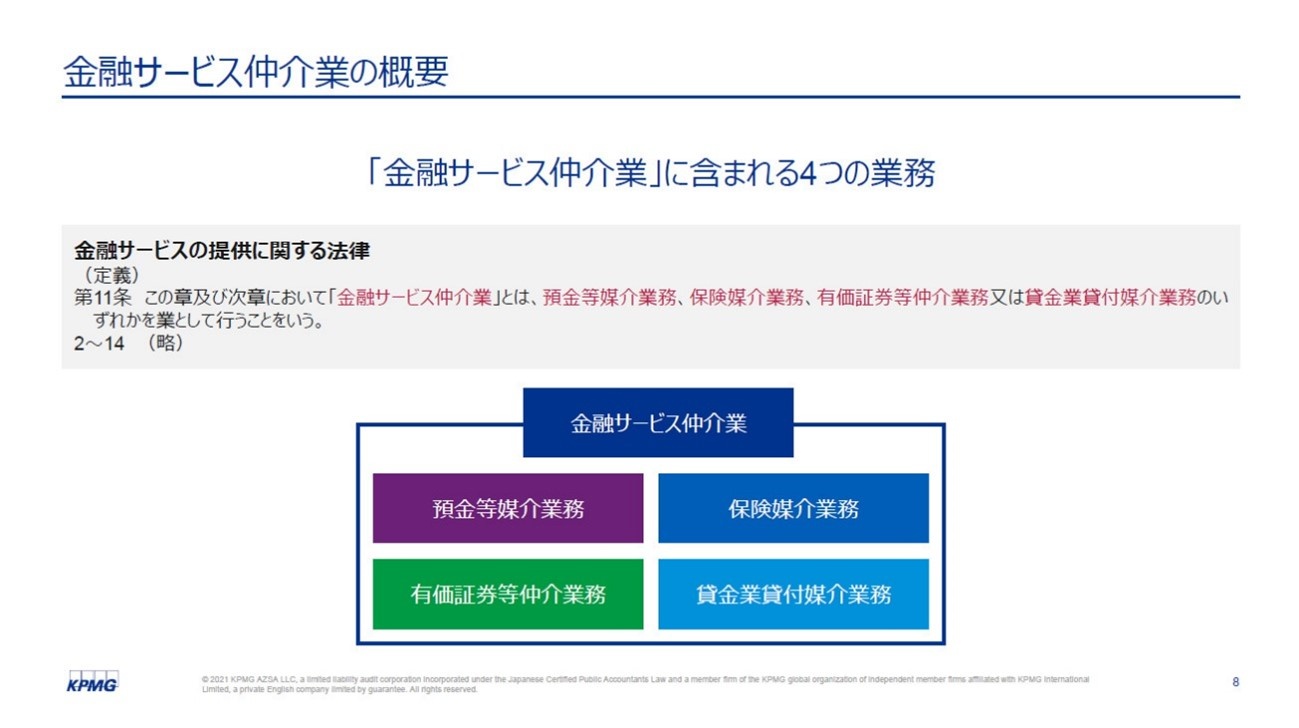

新たに創設される金融サービス仲介業(以下、新仲介)は、条文の第十一条として追記されており、「預金等媒介業務」「保険媒介業務」「有価証券等仲介業務」「貸金業貸付媒介業務」の4つの業務のいずれかを「業として行うこと」と定義されている。

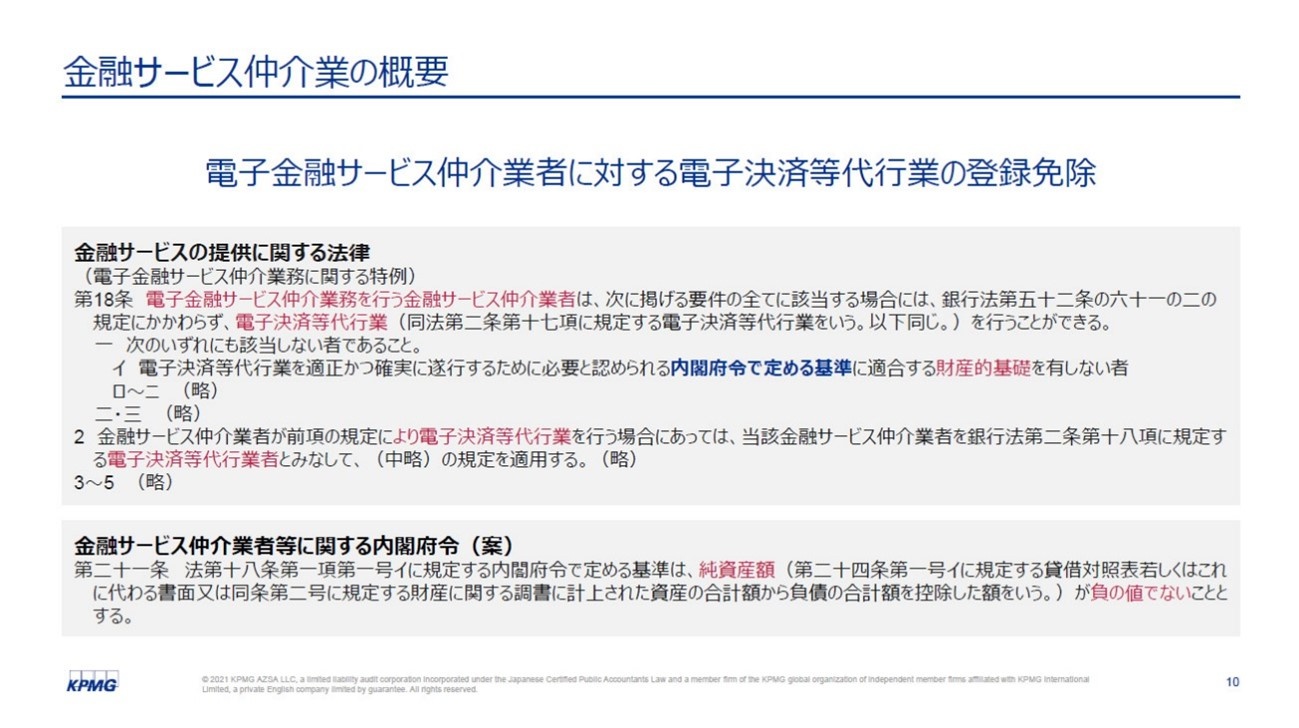

従来の仲介業制度では、銀行分野では「銀行代理業の許可」、保険分野では「保険募集人・保険仲立人の登録」、証券分野では「金融商品仲介業者の登録」がそれぞれ必要であった(注1)。 新仲介では、いずれか1つに登録することで、銀行、保険、証券の分野の事業に参入することが可能になる。

また新仲介では、従来の仲介業制度にあった「所属制」がなくなる。所属制とは、たとえば、銀行分野では銀行代理業者などが特定の金融機関に所属する制度のことを指す。同制度では、金融機関は業者の指導などの義務や、業者が顧客に与えた損害に対する賠償責任を追っていた(保険仲立人は除く)。新仲介ではこの制度に該当しなくなる。

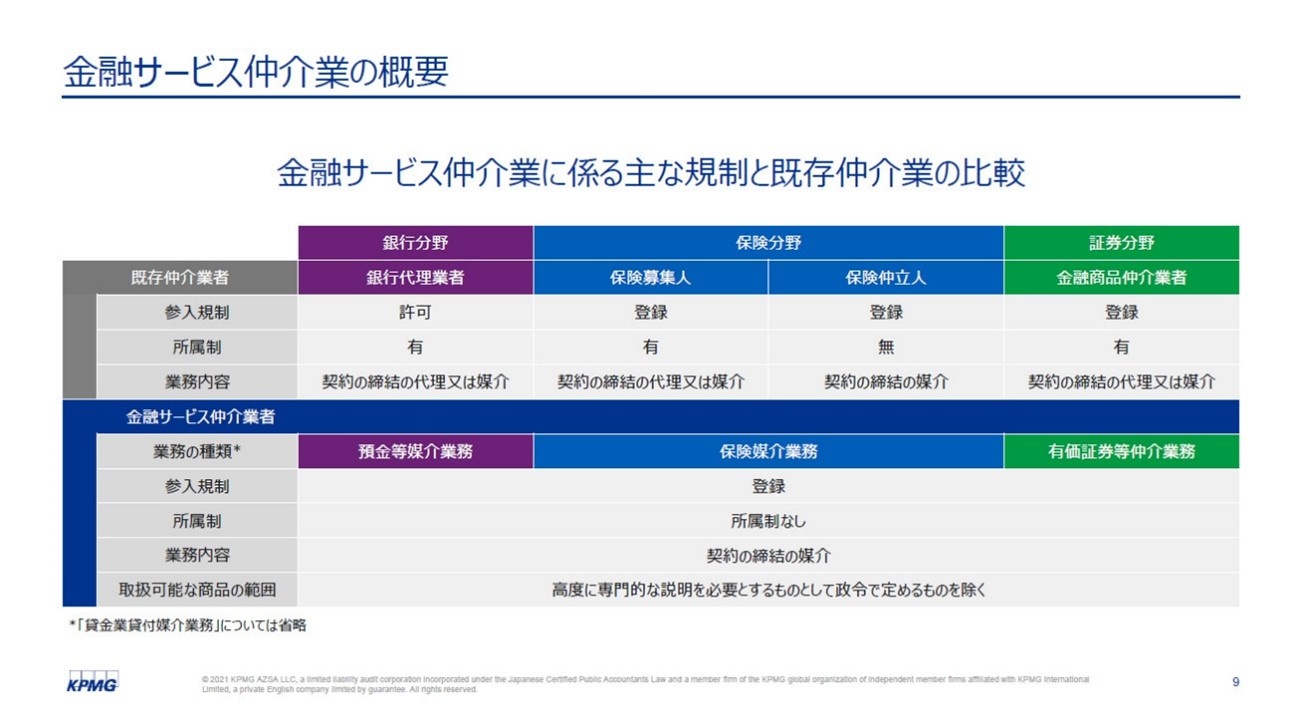

なお、特例として「電子金融サービス仲介業者に対する電子決済等代行業の登録免除」も定めている。電子金融サービス仲介業者とは、電子的な手段によって金融サービス仲介業を営む業者のこと。こうした業者は、電子決済等代行業の登録を行うことなく電子決済等の代行が可能になる。

ただし、「業務を適切かつ確実に遂行するための体制や財産的基礎の条件が整っている」ことが前提となる。内閣府令で定める基準では、純資産の額がマイナスでないことなどが挙げられている。

金融サービスの提供に関する法律については、現時点では施行されていない。2020年6月に改正法が公布された後、2021年2月に政府令案のパブリックコメントが出され、6月にパブリックコメントの結果が公表されるとともに、施行日は2021年11月1日予定であることが公表された。

「金融サービス仲介業」が注目される理由

新仲介の大きな特徴は「銀行、保険、証券の分野ごとに設けられていた仲介制度とは別に、1つの登録でこれらの仲介業務をできるようにする」こと、「所属制を廃止する」ことの2点だ。新しい仲介業者は複数の分野のサービス、あるいは同じ分野の複数のサービスの仲介がしやすくなる。また、新仲介のそもそもの目的である「個人が、金融商品を分野横断的に比較検討しやすくする」ことを実現し、顧客は、複数の選択肢を用意した単一の仲介業者から自分に合ったサービスを選択できるようになる。

既存の仲介業者にとっては、新しい仲介業を登録することにより従来から提供しているサービスに加えて、これまで手掛けていない銀行、保険、証券のサービスを提案できるようになる。今までよりも取り込む顧客の幅が広がるのだ。また、新仲介業者のうち一定の要件を満たす業者は電子決済代行業の登録も不要になるため、提案から決済までをオンライン上でワンストップで提供可能になる。対面形式を含め、さまざまな事業者が参入できるため、幅広い業種からの注目を集めている。

「金融サービス仲介業」の創設の背景

前述のように、従来は銀行、保険、証券がそれぞれ独自の仲介制度を策定し、縦割りの状態となっていた。そのため、銀行法における銀行代理業者、金融商品取引法における金融商品仲介業者、保険業法における保険募集人・保険仲立人など、業種ごとに許可・登録が求められていた。また、特定の金融機関への所属が求められていたため、それぞれの所属金融機関から行われる指導に対応する必要があった。こうした課題を解決し、「複数業種にまたがって多数の金融機関が提供する商品やサービスをワンストップで提供する」ことを仲介制度の改正として検討が開始されたのが、法令改正のきっかけである。その目的は「個人が、金融商品を分野横断的に比較検討しやすくする」ことだ。

また、新仲介には「法制度の整備の側面」もある。まず、業種ごとに複数の登録等を受けなくても新たな仲介業への参入を可能にし、複数業種をまたいだ商品・サービスの仲介をできるようにすること。そして、新たな仲介業者には所属制を採用しない代わりに、取り扱い可能な商品・サービスの限定、利用者資金の受け入れの制限、財務面の規制などによって、利用者保護を図ることも主な目的とされている。

創設までの具体的な動きとしては、2017年11月に金融審議会において「金融制度スタディ・グループ(金融制度SG)」が設置され、近年の情報技術の進化やフィンテック企業を含む異業種の金融参入などを踏まえ、環境変化に即した制度の検討を目的として会合が開始された。当初は「横断的金融サービス仲介法制」として、「同一機能・同一リスクの業務には、業態横断的に同一のルールを設ける」方針が議論された。

「金融サービス仲介業」で取り扱い可能な商品とは?

新仲介では、取り扱える商品・サービスの範囲が明確化されている。これは顧客保護の観点でリスクを低減することが理由である。具体的には「商品設計が複雑でないもの」や、「日常生活に定着しているもの」など、「仲介に当たって高度な商品説明を要しないと考えられる商品・サービス」に限定している。従来の法律では、銀行分野における銀行代理業者、保険分野における保険募集人、保険仲立人、証券分野における金融商品仲介業者は、「契約の締結の代理または媒介」(保険仲立人は媒介のみ)が可能だった。新仲介では、すべてが「契約の締結の媒介」のみとなる。

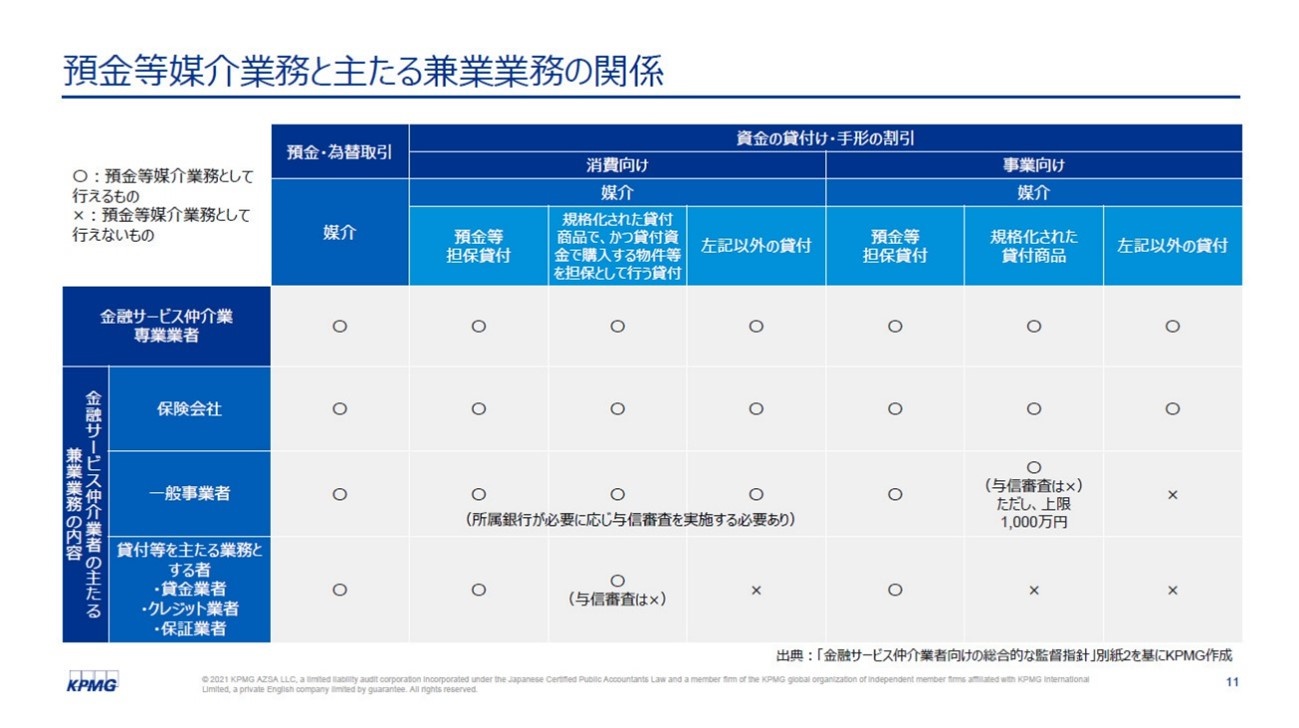

預金等媒介業務の分野で新仲介業者の主たる業務の種類に応じて取扱可能な商品の範囲が変わる。主たる業務に内容に関わらず取扱可能な商品としては、たとえば消費者向けでは「預金・為替取引の媒介」「預金等担保貸付の媒介」「規格化された貸付商品で、かつ貸付資金で購入する物件等を担保として行う貸付の媒介」が該当する(制限付きの場合もある)。それら以外の貸付の媒介も可能だが、貸金業者やクレジット業者、保証業者などを主たる業務とする兼業事業者は最初の3点のみが許可される。

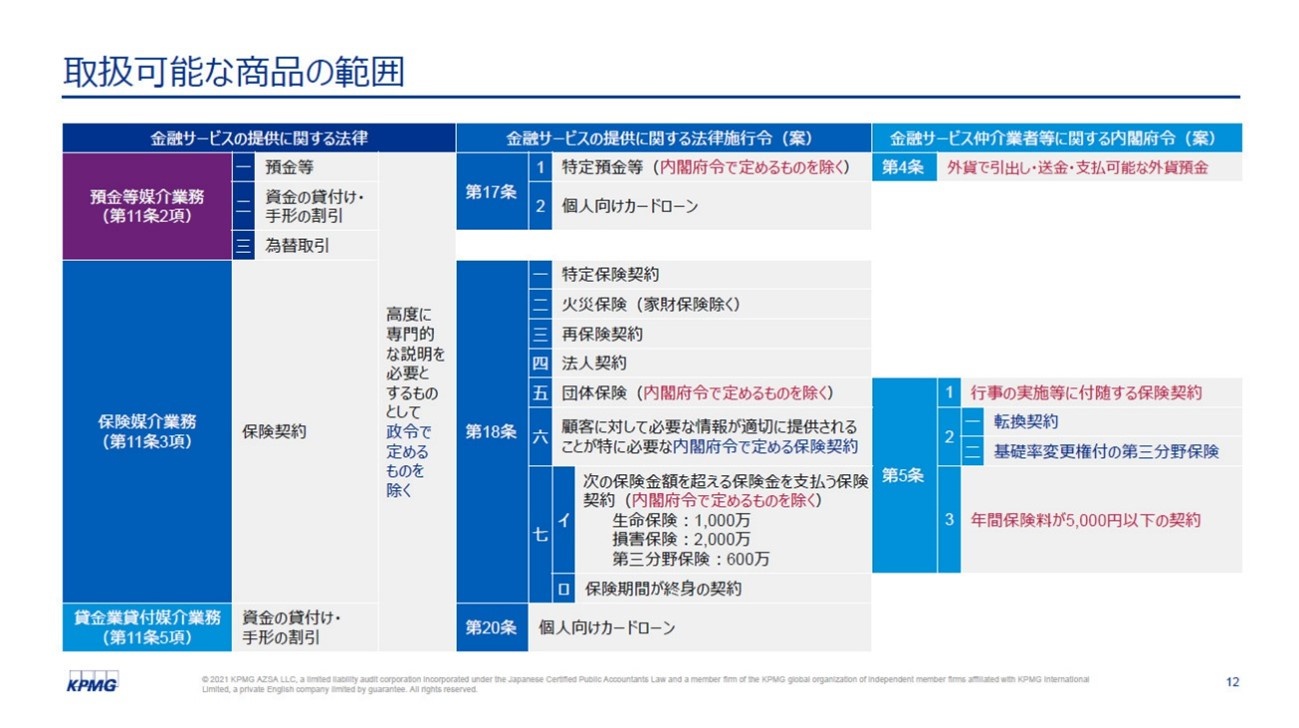

さらに、「預金等媒介業務」に関して取扱可能な商品の範囲として、特定預金等については「外貨の引出し・送金・支払可能な外貨預金」のみ取扱い可能となる。個人向けカードローンも対象外となり、これは「賃金貸付媒介業務」も同様の扱いだ。

「保険媒介業務」では、「特定保険契約」「家財保険を除く火災保険」「再保険契約」「法人契約」が対象外となる。なお、団体保険は「行事の実施等に付随する保険契約」のみ対象となる。「顧客に対して必要な情報が適切に提供されることが特に必要な内閣府令で定める保険契約」では、「転換契約」や「基礎率変更権付の第三分野保険」などが対象外だ。

たとえば、保険金が1,000万円を超える生命保険、2,000万円を超える損害保険、600万円を超える第三分野保険は対象外となる。一方で、年間保険料が5,000円以下の契約については、内閣府令で除外されているため対象とする。その他、「保険期間が終身の契約」も対象外となる。

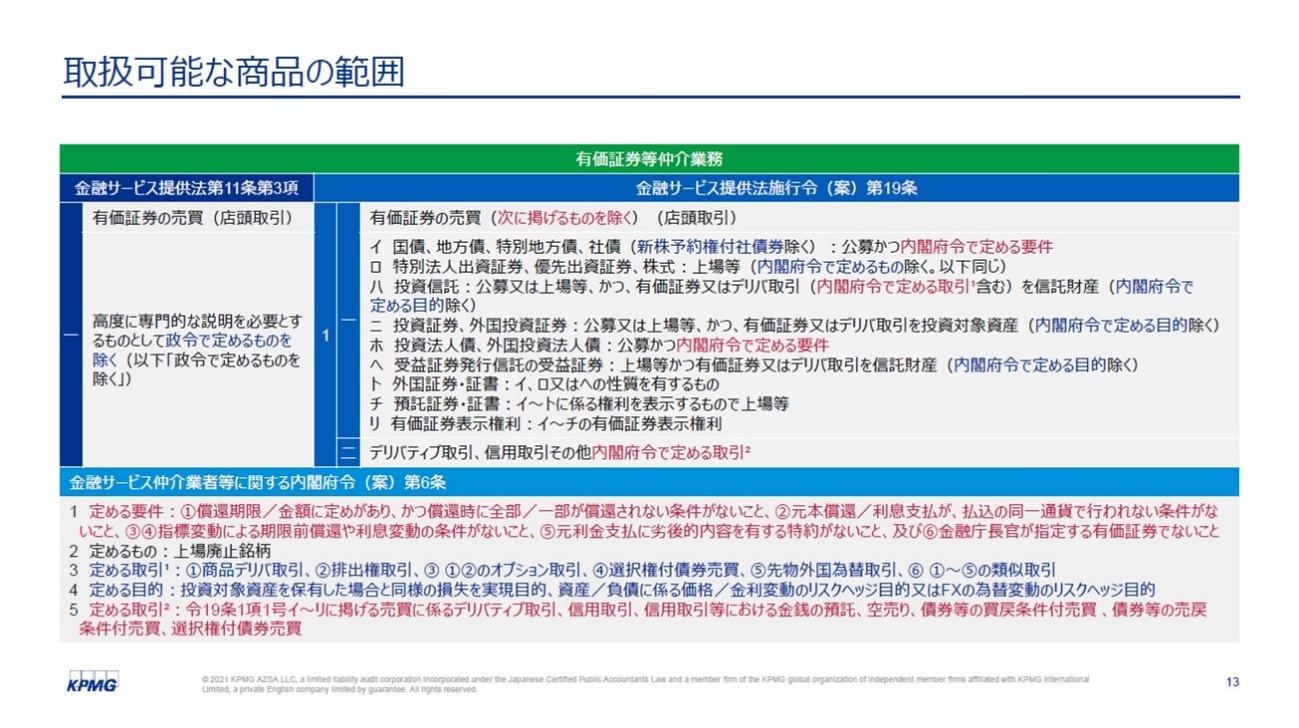

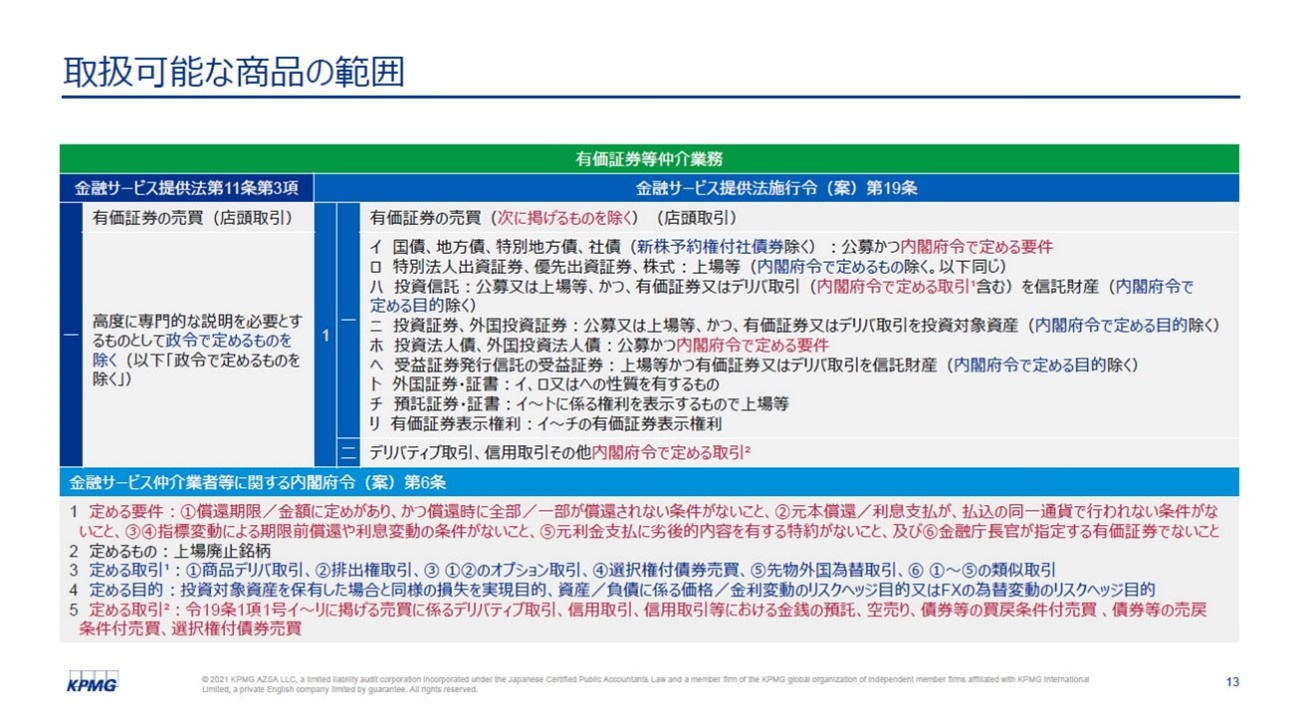

「有価証券等仲介業務」については、基本的に「高度に専門的な説明が不要なもの」は対象となる前提だ。国債や地方債、および上場・公募の取引については対象範囲に含まれ、それ以外の有価証券の売買の取引などは対象外となる。

また、特定の有価証券の売買の市場取引、市場デリバティブ取引、海外市場デリバティブ取引、あるいは募集・売り出し・私募・特定投資家向けの売付け、特定の投資顧問契約、投資一任契約も対象外となる。

【次ページ】「金融サービス仲介業」における規制の特徴とは?

PR

PR

PR