- 会員限定

- 2019/08/13 掲載

リーマン以来の苦境、異次元緩和で「冬」到来の銀行に打ち手は残っているのか

金融業は、リーマンショック以来の苦境に

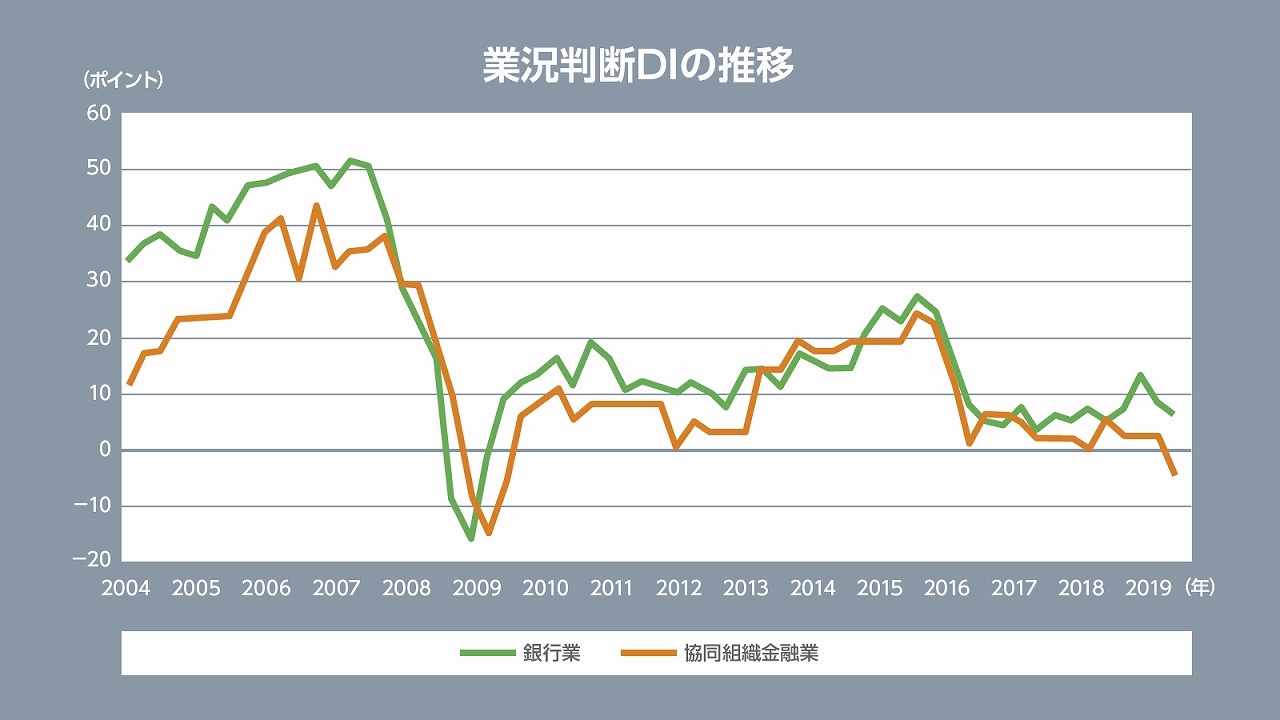

7月に公表された日本銀行「全国企業短期経済観測調査(短観)」2019年6月調査では、約10年ぶりに信用金庫や系統金融機関で構成される協同組織金融業の業況判断DI(業況が「良い」と回答した企業の割合-「悪い」と回答した企業の割合)がマイナス6と水面下に沈んだ。前回、業況判断DIがマイナスだったのは、リーマンショックによる不況期であることを考えると、厳しい経営状況にあることは疑いようがない。多くの信用金庫は日本銀行と当座預金取引を行っているため、考査(立ち入り調査)やオフサイト・モニタリング(立ち入り調査によらない日常的な調査)を通じて、日本銀行に業務および財産の状況を調査されている。そのため、日本銀行に対しては業況が「悪い」とは回答しにくいのが心情だ。

金融機関を調査する部署と短観を作成する部署は違うのだが、身構えて対応していると見るのが自然だろう。協同組織金融業の業況判断DIにおける選択肢別社数構成比を確認すると、「良い」と回答した先はひとつもなく、個別の金融機関経営の問題というよりは業種に共通する課題があることをうかがわせる。

銀行業の業況判断DIはプラス6であり、まだプラス圏を維持しているが、厳しい状況にあることに変わりはない。銀行業の業況判断DIがさかのぼれる2004年当時を振り返ると、三菱東京フィナンシャル・グループとUFJホールディングスが同年8月に経営統合に関する基本合意を締結し、バブル崩壊後の不良債権問題がやっと終息した時期だった。

「夜明け前が一番暗い」と言われるように、前年の2003年のりそな銀行への公的資金注入(5月)や足利銀行の経営破綻(11月)というショックを乗り越えたばかりの時期でもある。2004年3月の銀行業の業況判断DIは33、東日本大震災が起きた2011年3月、同6月の業況判断DIはそれぞれ16、10であり、足元の業況はそれを下回る。

マイナス金利政策で業況は急速に悪化

グラフを確認すると、2016年に業況判断DIが急落していることが分かる。同年1月に導入されたマイナス金利政策と、同政策の影響で国債金利・貸出金利が下落したことが経営圧迫につながった。マイナス金利政策とは、銀行等の日本銀行に預けている当座預金の超過分にマイナス0.1%の「ペナルティー」を課すことで、日本銀行当座預金から貸出などに資金がシフトをすることを企図して行われた政策である。資金の需要が一定であれば、供給が増えれば金利が下がるという、教科書通りの動きが起きた。

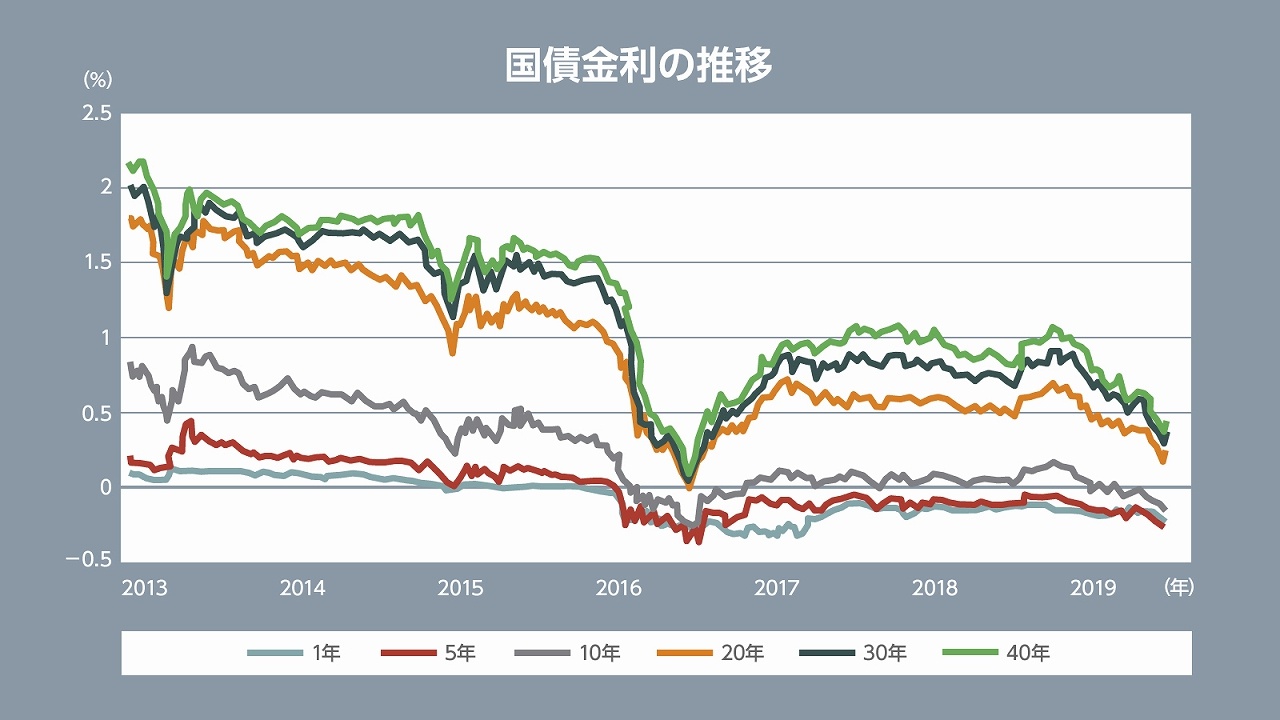

日本銀行による異次元緩和は2013年4月から始める。2012年12月の衆議院選挙でデフレ・円高対策のための金融緩和を主張した自民党が大勝し、リフレ派を推す安倍政権の誕生と黒田総裁の就任を受けてのことである。2013年初の国債金利を見ると、10年物0.8%、20年物1.7%という水準であったが、異次元緩和により下落が始まる。

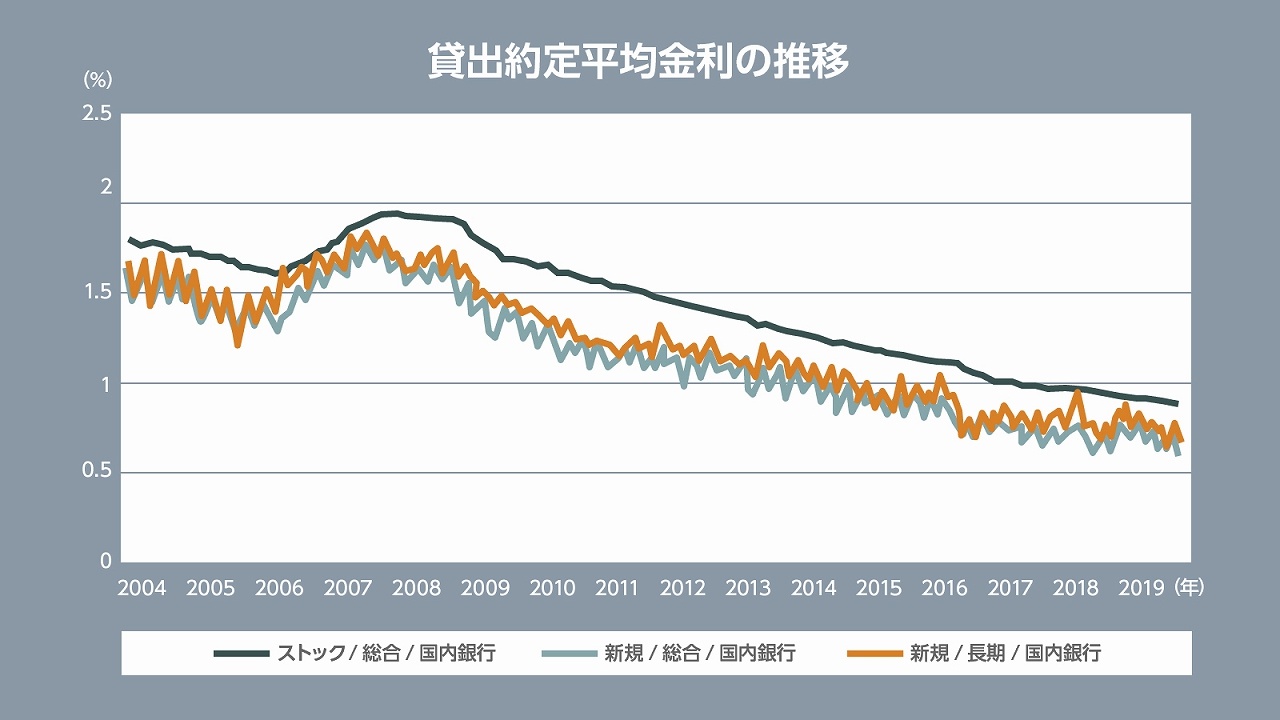

そして、2016年1月のマイナス金利導入により急落。同年の海外景気不安を乗り越え一時上昇するも、再び、下落しているというのが現状である。足元では10年物までマイナス、40年物でも0.5%を割り込んでいる。貸出金利も低下を続けており、ストックベースで0.8%台である。新規融資の貸出金利はさらに低いので、今後もストックベースで金利は低下を続けることになる。

貸出総額は増加しているが、それ以上に金利低下による収益押し下げの影響が強い。全国銀行協会『全国銀行協会の2018年度決算の状況(単体ベース)』によると、銀行合計で国内業務の貸付金利息は前年度から1,203億円減少(前年度比▲2.6%)している。貸出金利低下で人件費削減額612億円(人件費総額は前年度比▲2.1%)の2倍の収益下押しがあった計算になる。

貸出では収入の上振れを期待できない

株式や出資などの投資と違い、貸出の場合は、収入の上振れに賭けるよりも損をしないことが重要になる。単純化したケースを考えると、資本(Equity)投資では100社に投資して、そのうち50社が倒産したとしても、残りの50社の価値が2倍になれば損は出ない。極論すれば、99社がつぶれても、残り1社が100倍以上になれば利益が出る。一方、貸出などの負債(Debt)で資金を融通した場合、倒産した企業に貸し出した額(信用コスト)を残りの企業でカバーするためには、あらかじめ金利を上乗せしておく必要がある。倒産確率が1%であれば約1.01%(=100/99)のプレミアムを、倒産確率が5%であれば約5.26%(=100/95)のプレミアムをつければ、信用コストをカバーできる。

留意しなければいけないのは、金融機関同士の貸出競争が激化すると信用リスク以上のプレミアムを取ることができなくなるということだ。プレミアムが信用リスクを上回っていると、ほかの金融機関がより低い金利を提示したり、あるいは、融資を実行できても、より低い金利で他の金融機関に借り換えられてしまう(いわゆる肩代わり融資)。

実際、他県の地銀に肩代わりされたり、極端な例では、信用金庫の貸出をメガバンクが肩代わりするということもある。逆に、プレミアムが信用リスクを下回るならば、わざわざ融資をせずに、安全資産である国債を買って金利収入を得れば良い。教科書が仮定するような、競争が激しく情報が豊富な世界では、プレミアムは信用リスクに見合った水準に収れんしていく。

【次ページ】銀行は新たな収益源が限られている

関連コンテンツ

PR

PR

PR