- 会員限定

- 2022/04/28 掲載

モーニングスター朝倉氏が警鐘を鳴らす、「米国株に偏りすぎは要注意」と言える理由

世界経済は減速、それでも投資をするべきか?

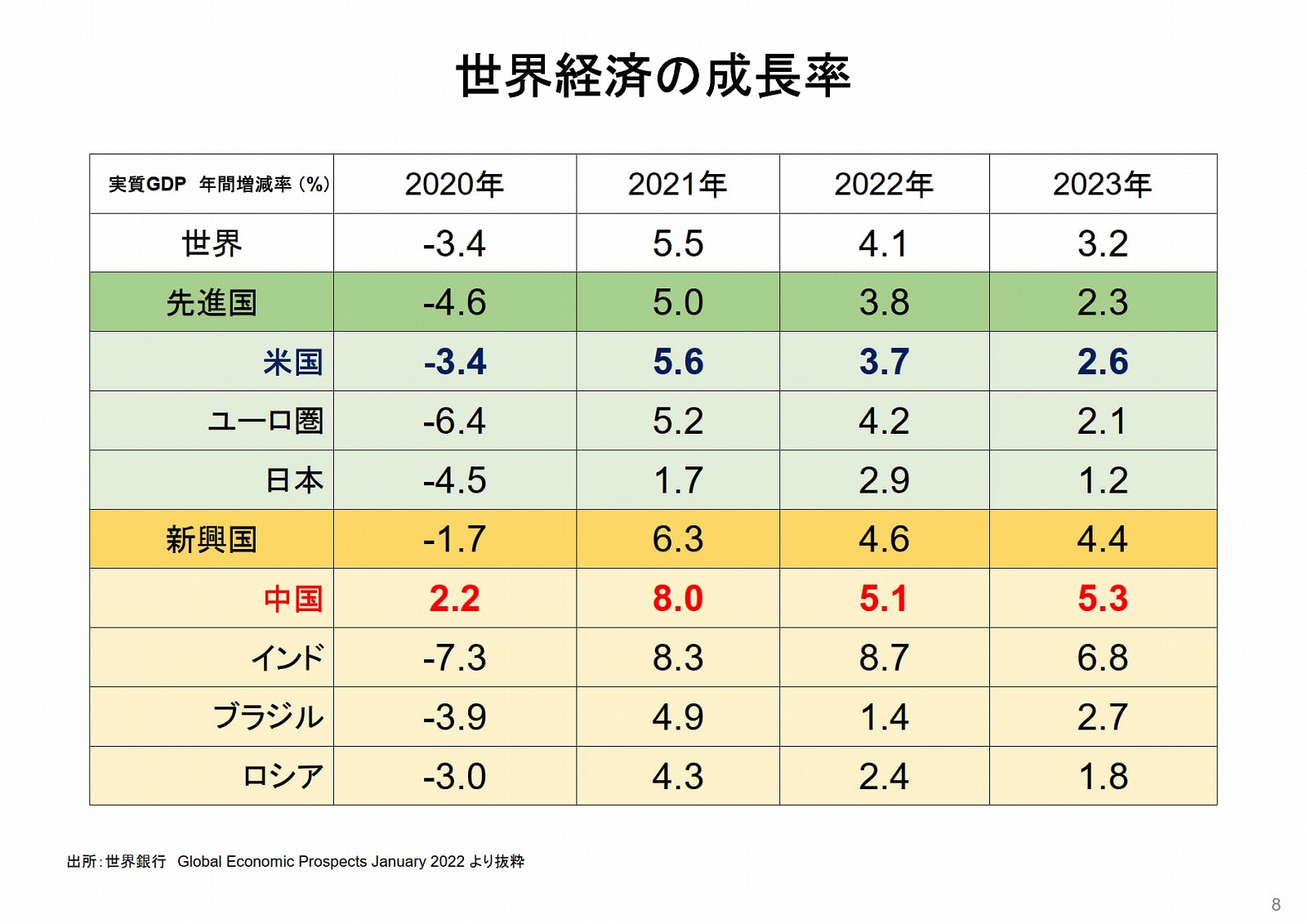

金融緩和から金融引き締めへという米国の金融政策の大きな転換により、世界経済が大変革期を迎えているのは間違いないでしょう。世界経済の減速傾向も明らかになってきました。世界銀行が発表している世界経済の成長率の数字の推移を見ると、2020年はコロナの影響でマイナス3.4%となっており、2021年は5.5%と回復しました。しかし、2022年の予測が4.1%、2023年の予測は3.2%と減速していくというのが世界銀行の予測です。世界経済を牽引している米国も中国も成長率が鈍化していくとの見方がされています。

景気の低迷、世界経済の減速以外にも、いくつか気になる兆候があります。1つ目は米国の10年国債と2年国債の金利差が0.8(2022年1月12日の時点)に縮小してきていることです。まだ長期金利が短期金利を上回っていますが、その差は縮まりつつあります。コロナ以前に長短金利の逆転した現象は3度あり、逆転現象の後にはパリバショックやリーマンショックなど、マーケットがクラッシュして景気が後退した経緯があります。

2つ目は米国の実質株式利回りの数値がマイナスになっていることです。「ブラックマンデー」「ITバブル崩壊」「リーマンショック」など、大きなマーケットショックが起こる数カ月前にも、同じような現象が見られたことを考えると、気になる状況と言えます。

リスクが顕在化しつつある中で、世界の株式と債券の今後の期待リターンはかなり難しいとの予想も出ています。JPモルガン・アセット・マネジメントによると、今後10~15年の米国株の運用利回りの予想数値は4.19%です。過去10年間の米国株の運用利回りが21.21%であったことを考えると、この数字がいかに低いかが分かるでしょう。

これまで成長を牽引してきた企業、人気だった投資対象とは

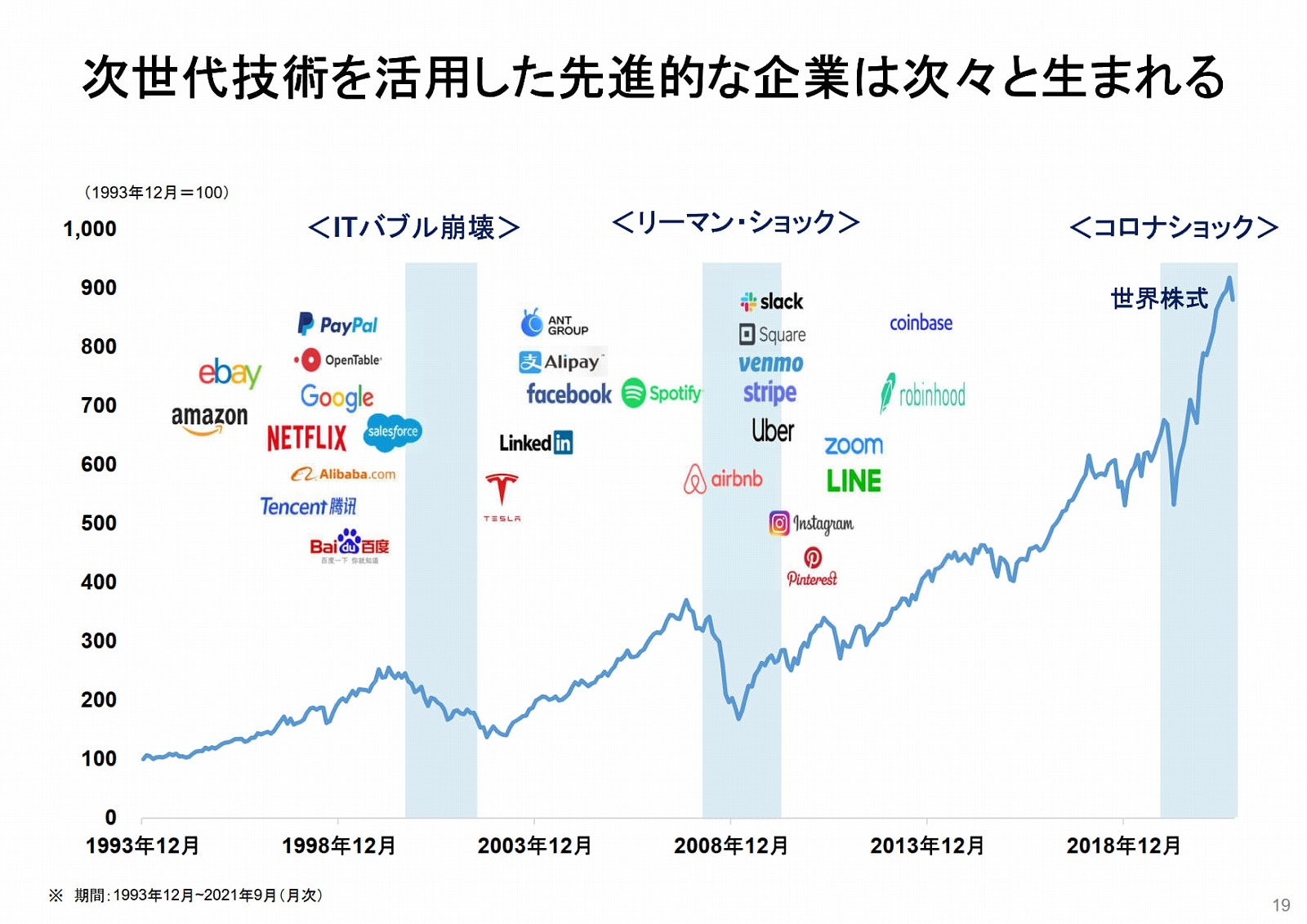

しかし、今後の投資の未来が暗いかというと、そうではありません。図表2を見ると、世界株式はITバブル崩壊、リーマンショック、コロナショックで一時的に落ち込み、デコボコしながらも、右肩上がりに上がっているのです。マーケットショックを乗り越えて、世界経済が右肩上がりで成長してきた最大の要因は新たな民間企業の台頭です。ITバブル崩壊前に創業したアマゾン、グーグル、ネットフリックス、テンセント、バイドゥ、アリババなどがその後の世界経済を牽引しています。

ITバブル崩壊後にはテスラ、フェイスブックなど、リーマンショック前後にはシェアリングエコノミーのウーバー、エアビーアンドビーなどの企業が起こっています。ここ最近の例としては、手数料無料の証券会社ロビンフッドは時価総額約1.5兆円(2022年1月25日時点)です。こういう会社が今後も出てくるわけです。

こうした中、直近ではどのような銘柄に人気が集まっているのでしょうか。図表3は、2021年度の国内の公募投資信託の資金流入額のトップ10です。

これを見ると、10本中7本が米国株式です。3位のグローバル株式の「グローバル・エクスポネンシャル・イノベーション・ファンド」も組入資産の8割は米国株で、7位の「eMAXIS Slims」も6割弱が米国株です。つまり、これまでほぼ米国株中心で運用してきたことになります。それでは、このまま米国株中心の投資を続けても大丈夫なのでしょうか。

【次ページ】「米国株中心」の投資を続けても大丈夫なのか?

PR

PR

PR