- 会員限定

- 2020/12/09 掲載

アセットアロケーションとは何か?基礎からわかるポートフォリオとの違い、資産配分の具体例

藤森みすず

大手Slerにてシステムエンジニアを経験後、フリーランスのライターに。IT・IoT、FX・保険・不動産・フィンテックなど、多様な記事の執筆を手掛ける。

しらいはるか

エディター・ディレクター。医療系大学院修了。公務を経てライターとしてキャリアをスタート。「医療」「金融」「ビジネス」の3分野をメインに執筆。ブックラィティングやコピーライティングも手掛ける。2018年よりエディター・ディレクターにシフト。現在は主にサイト運営やメディア管理を行う。

アセットアロケーションとは何か?ポートフォリオと何が違う?

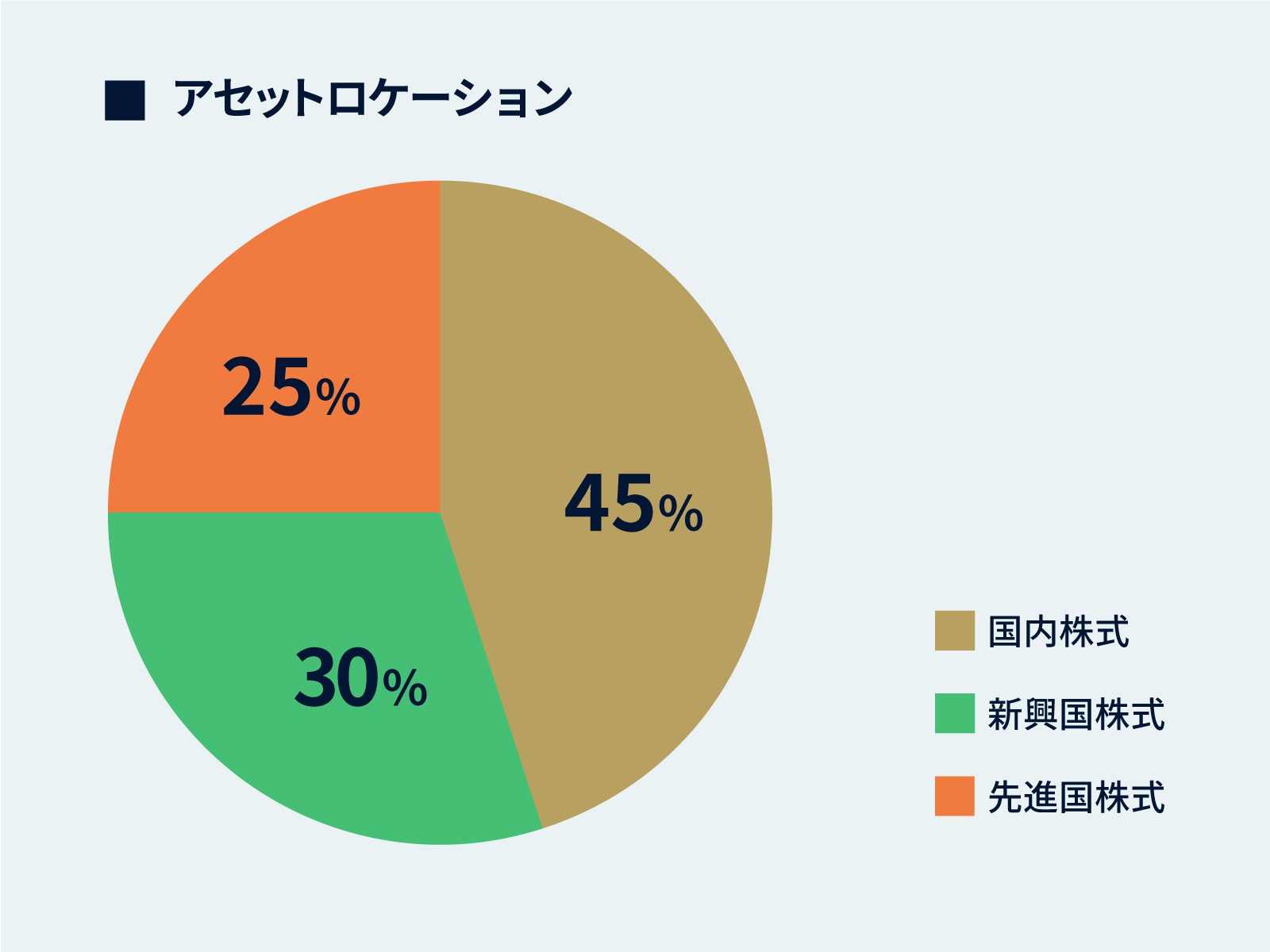

アセットアロケーションとは、運用する資金を国内外の株や債券などにどのような割合で投資するのか決めることをいう。資産状況やリスク許容度、運用目的は人によって異なるため、当然、資産配分も人によって異なる。アセットアロケーションは、以下の図のように表現できる。

●アセットアロケーションの目的

アセットアロケーションの目的は、分散投資による経済や金利変化のリスク低減にある。単に現金を銀行口座に入れているだけでは、超低金利のため資産はほぼ増えない。ある程度リスクを許容することで株式や不動産など、リターンも期待できる。

しかし、リスクの高い資産クラスに多くの資金を投資していると、世界的に影響の大きな経済変動が起こった場合に、多くの損失を被るリスクは少なくない。このリスクを軽減するために、さまざまな資産クラスに分散投資をする。

●アセットアロケーションとポートフォリオの違い

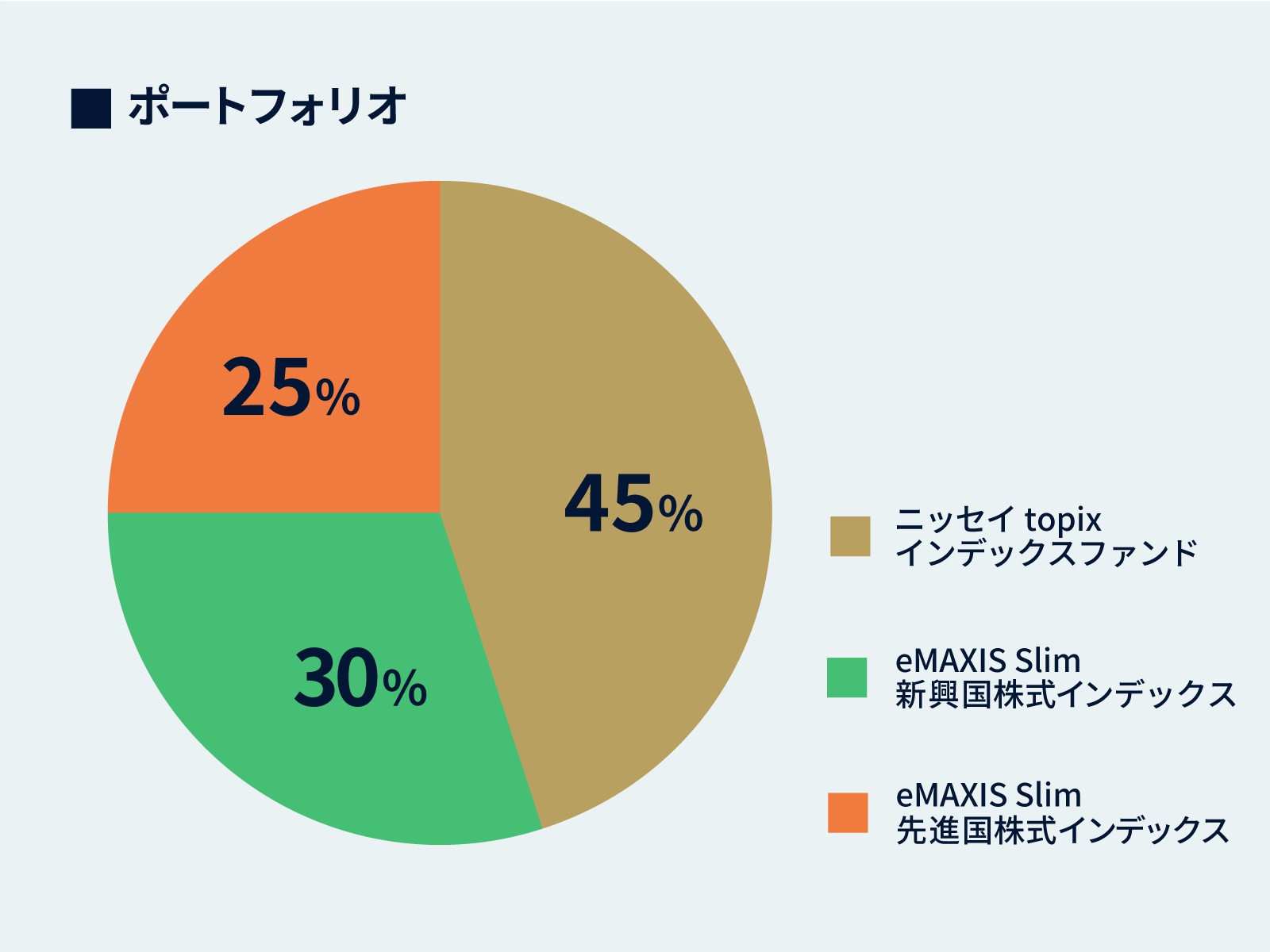

アセットアロケーションとポートフォリオは、どちらも資産配分の考え方という点では同じだ。ただ、ただ、アセットアロケーションは資産クラスの配分を表すのに対し、ポートフォリオはアセットアロケーションの資産クラスに応じた「具体的な金融商品」で資産配分を表現する点が異なる。

アセットアロケーションでは、資産クラスをどういう配分で持つかを示し、具体的にどの金融商品を持つかはあまり意識しない。一方、ポートフォリオは、以下のようにどの金融商品をどういう割合で所有しているかを具体的に示す点が特徴だ。

この図では、アセットアロケーションに対するポートフォリオの商品は1対1の関係だが、たとえば国内株式を2つの金融商品で資産の15%ずつ保有するという場合もある。

●資産クラスの種類

資産クラスとは、大きく分けて株式(国内・先進国・新興国)、債券、不動産など、同じような値動きやリスクの特徴を持つ商品のグループを指す。資産クラスとして知っておきたい種類は次の5つだ。

●株式(国内・外国)

株式とは、株主から集めた資金に対して発行する証書だ。株式会社が事業で利益を上げると、その一部を株主に「配当」として分配する。株式は、さらに国内株式、外国株式(先進国、新興国)など、国の特徴によっても分類される。資産を形成するための運用資産として、メインとなることの多いクラスだ。

●債券(国内・外国)

債券は、国や地方公共団体などが資金を借りるために発行する、いわば借用証書のようなものだ。株式会社が発行する場合は「社債」とも呼ばれる。債券を持つと、購入時に定められた利息を受け取り、期限が来たら元本相当の金額が返ってくる仕組みだ。

現在、日本はゼロ金利・マイナス金利政策を取っており、債券の利回りはほぼ0%という状況であり、資産を増やす目的としてはあまり有用ではない。安全資産として保有するとしても、途中で解約する場合は元本割れもあるため、それなら現金にしておくほうが柔軟な対応ができる。

●不動産

不動産は、物件を購入してその物件を貸し出し、家賃収入を得ることで利益を得る資産クラス。不動産投資信託(REIT:Real Estate Investment Trust)は、不動産を投資対象とした投資信託の一種だ。不動産投資信託も資産クラスとしては不動産に分類される。

●コモディティ(ゴールド、プラチナなど)

ゴールドやプラチナ、原油、小麦などの商品(コモディティ)も、資産クラスの一つに数えられる。商品は、株式や預貯金のように配当や利息は得られないが、価値がゼロになることもなく、インフレ時に強い点が大きな特徴。株式や債券など他の資産クラスの値動きと相関性が低いため、資産の分散効果が見込める。

●現金

現金は、そのまま持っていても利息を生まないが損失もないという点が大きな特徴だ。突然現金が必要となる事態も考え、資産のうちすべてを投資に回すのではなく、生活資金の3ヵ月分など、一定割合は現金または預貯金として保有しておきたい。

アセットアロケーションの配分戦略

アセットアロケーションをどのように配分するか、戦略は主に2通りある。(1)戦略的アセットアロケーション

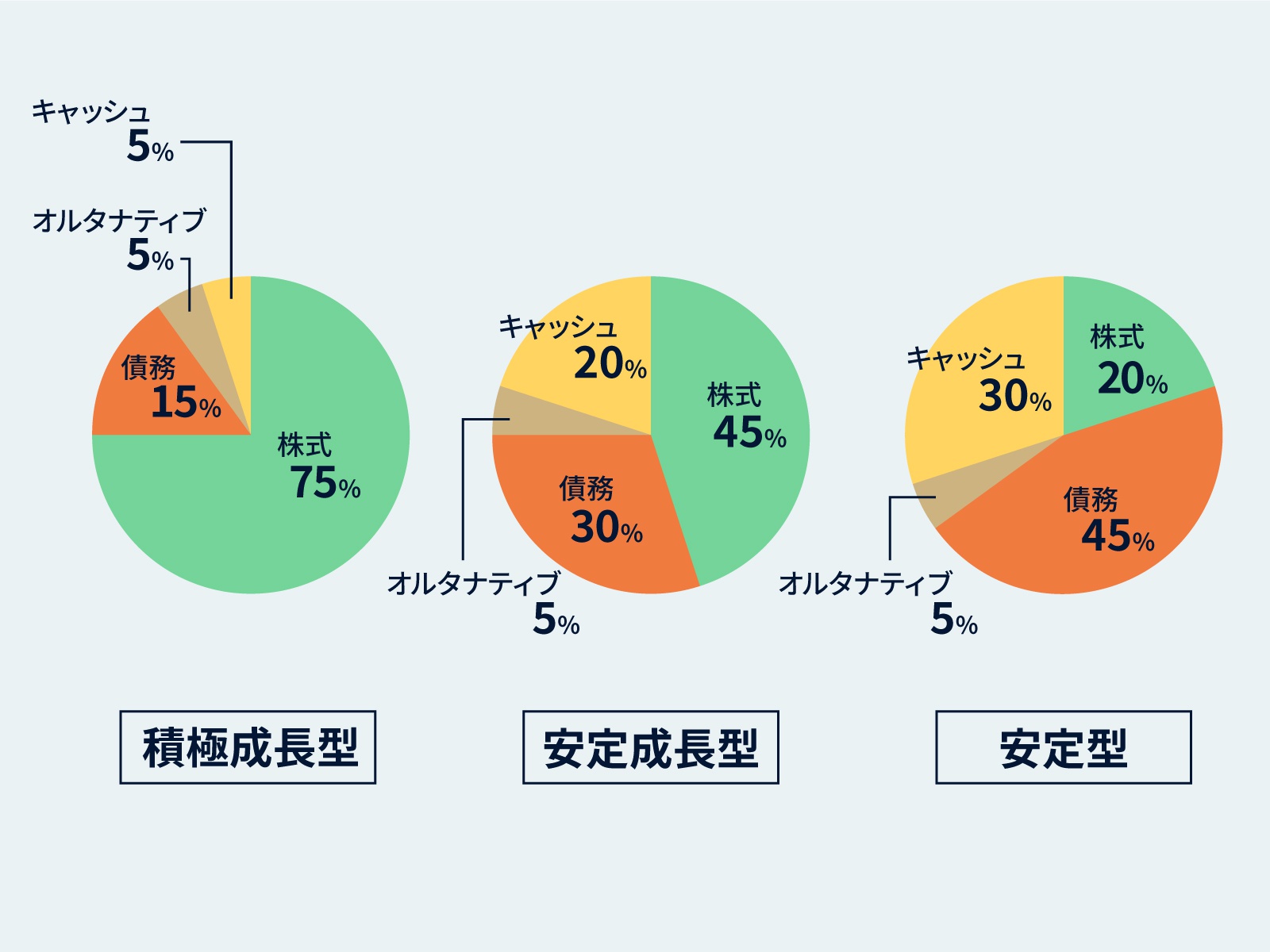

戦略的アセットアロケーションとは、長期的なポートフォリオの方向性を見据える戦略のことだ。アセットアロケーションを検討するにあたり、投資目的や投資期間、リスク許容度の3つの重要な要因に基づいて配分を決める。以下は、戦略を積極成長型、安定成長型、安定型にした場合のアセットアロケーションの例だ。

たとえば、老後資金のため積極的に資産運用をしたい場合は積極成長型、そろそろ現役引退が見えてきた世代は安定型へ資産をシフトしていくなど、戦略を考えるのが配分戦略である。

(2)戦術的アセットアロケーション

戦術的アセットアロケーションとは、短期的な配分戦略と言える。マクロ経済のファンダメンタルズや市場の動きなどに応じて、特定のアセットクラスの割合を増減する「アクティブな資産配分」を行う。基本的には、戦略的アセットアロケーションで長期的な運用をするが、戦術的アセットアロケーションはその補完的な位置づけの手法である。

【次ページ】アセットアロケーションの検討ポイントとは?

関連コンテンツ

PR

PR

PR