- 会員限定

- 2020/08/07 掲載

落合 孝文弁護士が解説、中小加盟店を悩ます「キャッシュレス決済手数料」の論点とは

フリーランス広報/PRSJ認定PRプランナー。98年早稲田大学卒業後、OLC、三菱商事系不動産デベロッパーなどで経営企画業務に従事。2016年よりフィンテック業界に転身、数社で広報部門立上げやメディアリレーションを担当。2019年よりフリーランスとして独立。Fintech協会の他、スタートアップ企業を対象とした広報戦略策定等のコンサルティングに従事。

キャッシュレス決済推進プロジェクトで明らかになった運用上の課題

まず、「キャッシュレス」を取り巻くプロジェクトに関してこれまでの状況を振り返っておこう。キャッシュレスの機運が高まったのは、2018年4月に経済産業省が打ち出した「キャッシュレスビジョン」だ。これはキャッシュレス決済の普及を国を挙げて推し進めていくというものだ。

落合氏は報告書について「“キャッシュレス”という言葉が世に広まり、フィンテックが生活に広まるきっかけを作った。電子決済の取引量を増やすことは、金融業界に留まらない新しい時代のデータ活用をしていくための基盤整備にもつながった」と説明。この報告書の検討過程で、キャッシュレス推進の課題も分析されたと語る。

そして政府の掛け声の下、キャッシュレス推進協議会が設立してさまざまなプロジェクトが実施され、官民の連携によりキャッシュレスの推進が図られた。2018年秋には、「PayPay」を始めとした決済事業者が100億円にも上る還元キャンペーンを展開し、ユーザーが増加するとともに小売店などの加盟店も増加した。

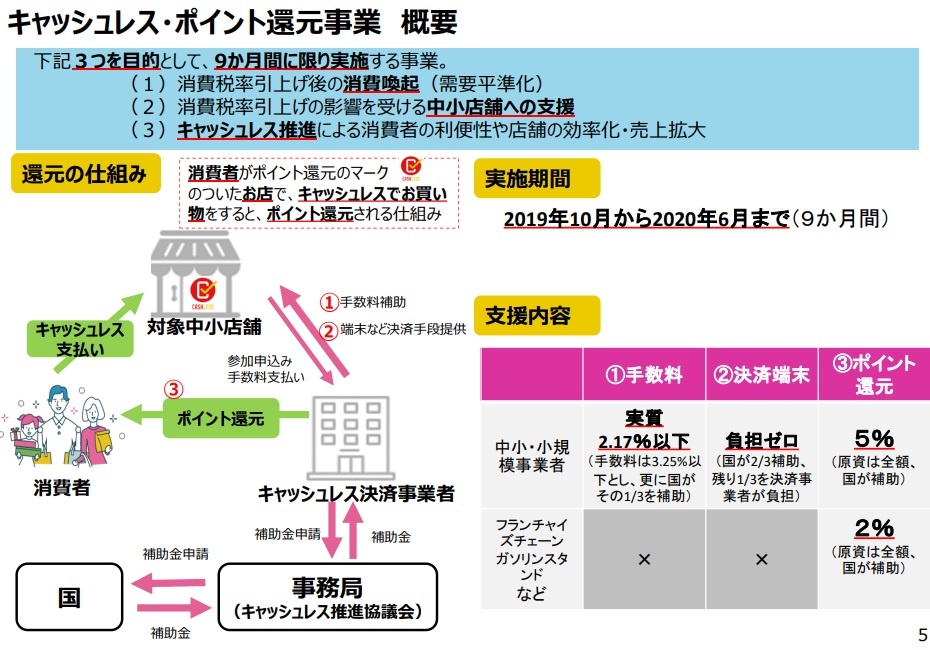

さらに、2019年の消費税増税の際には、景気対策の一環として「キャッシュレスポイント還元事業」が実施された。2020年6月末時点で、実績ベースで3500億円の規模となった。この際には、国がキャッシュレス支払手段の加盟店手数料や端末導入費用を補助した。

期限付きで実施された還元事業は2020年6月で終了した。身近な場面でのキャッシュレス決済の導入店舗が増えたものの、キャッシュレスビジョンでの政府の導入目標にはまだ届いていない。

今後の課題は、中小小売店でのキャッシュレス手段のさらなる導入推進である。特に地域やスタッフの年齢層、業界によっては、電子化へのシフトへの意識や慣れが原因で導入が進まない場合があることが予想される。

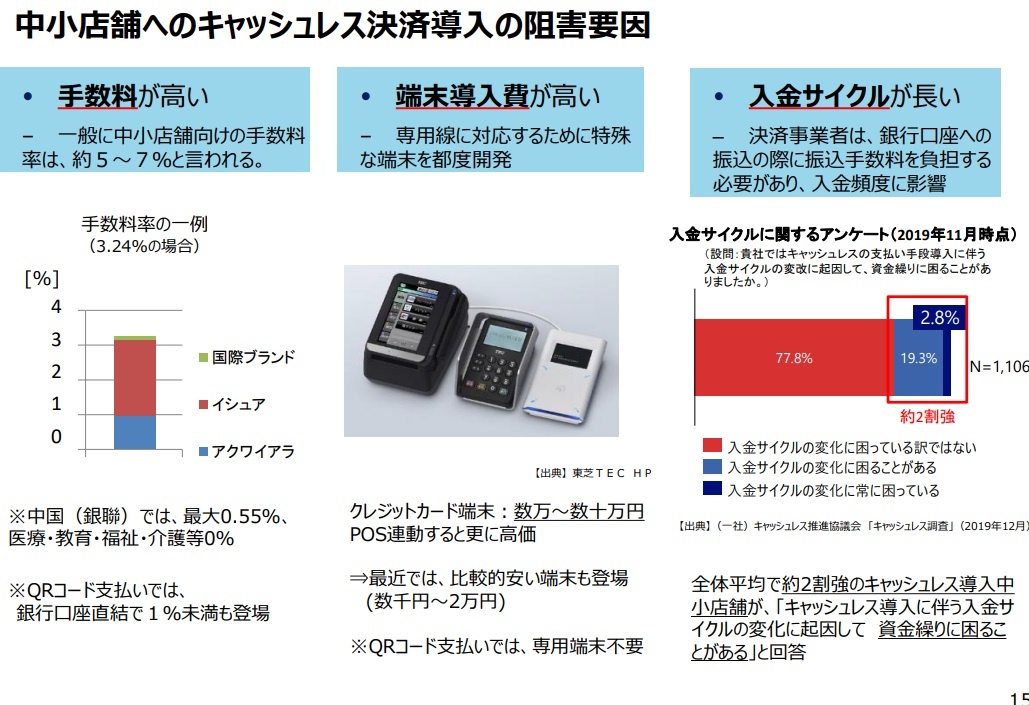

「コスト面」も重要だ。決済端末の購入など、キャッシュレス手段を維持するためのコストは収支の面でも無視できない規模だ。決済端末はクレジットカード端末で1台当たり数万~数十万円となり、POS連動機能を付けるとさらに高価である。複数台のレジがあるスーパーでは、決済端末を導入しようとするとレジに見合った台数を買う必要があるのだ。

キャッシュレス決済用端末導入にかかるコストは、以前にくらべて安価なタブレット(数千円から2万円程度)へ移行したり、QR決済のように追加端末不要のものも出てきたりしている。しかし、「システムを維持する際には、“決済手数料”というもう1つの大きなコストがある」と落合氏は指摘する。

キャッシュレス決済のプラットフォームのバランスが崩れつつある

キャッシュレス導入に関連する「決済手数料」について振り返っておこう。たとえば、消費者が商品をクレジットカードを利用して100円で買ったとする。消費者は、クレジットカード会社に100円を支払い、銀行口座から100円が引き落とされる。一方、クレジットカード会社側は、100円そのままを販売したお店に渡してしまうと、ただの赤字となってしまう。そこで、決済用の機器を売って得る利益に併せて、決済に関する手数料を決済金額に対して一定料率を取る仕組みになっているのだ。

決済手数料については、一般に中小店舗向けの手数料率が「約5~7%」と言われている。この決済手数料が「中小規模の加盟店にとって大きな負担になる場合がある」と落合氏は述べる。

「決済手数料などによりコストを積み上げていくと、加盟店である小売店にとっての利益率は少なくなり、キャッシュレス手段を入れたことで利益の大半がなくなってしまったり、さらに売り上げが赤字になったりする可能性もある」(落合氏)

また、落合氏は、手数料率と同様、加盟店にとって大きな問題となってくるのが「売上金入金のタイミング」だと指摘する。

キャッシュレス決済の場合、加盟店に対して売り上げ金が入金されるのは、通常では決済から2週間~1カ月後となる。現在は、最短で翌日入金と規定するキャッシュレス事業者も出てきているが、この入金の遅れの要因には、キャッシュレス事業者から加盟店への「振込手数料」の問題も影響することもある。

さまざまななプレイヤー間での手数料や時間がかかってしまうと、加盟店によってはキャッシュフローが厳しくなる。

キャッシュレス決済システムは、利用者・加盟店が参加して成り立つプラットフォームだ。

当たり前の話だが、キャッシュレス事業者が展開するキャンペーンにより利用者側が多く参加したとしても、還元キャンペーンが終了し、加盟店側が手数料の高コスト問題に直面することで、利用が減ってしまうとプラットフォームとしては成り立たない。キャッシュレスに対応した分、支払いの工数が増えることもあり、対策が必要なのだ。

このような背景からキャッシュレス事業者が加盟店に求める「手数料」に関する問題が、今改めて議論されているのだ。

【次ページ】中国のキャッシュレス事業者が決済手数料をほとんど取らない理由

PR

PR

PR