- 会員限定

- 2020/03/05 掲載

落合孝文 弁護士に聞く、“Pay”関連の決済法制 改正内容とその影響

慶應義塾大学理工学部数理科学科卒業。同大学院理工学研究科在学中に旧司法試験合格。森・濱田松本法律事務所で約9年東京、北京オフィスで勤務し、国際紛争・倒産、知的財産、海外投資等を扱った。近時は、金融、医療、不動産、MaaS、ITなどの業界におけるビジネスへのアドバイス、新たな制度構築などについて活動を行っており、政府、民間団体の様々な検討活動にも参加している。2015年より一般社団法人Fintech協会分科会事務局長、2019年11月に同協会理事に就任。

銀行以外の決済・送金サービスの見直しが必要になった背景

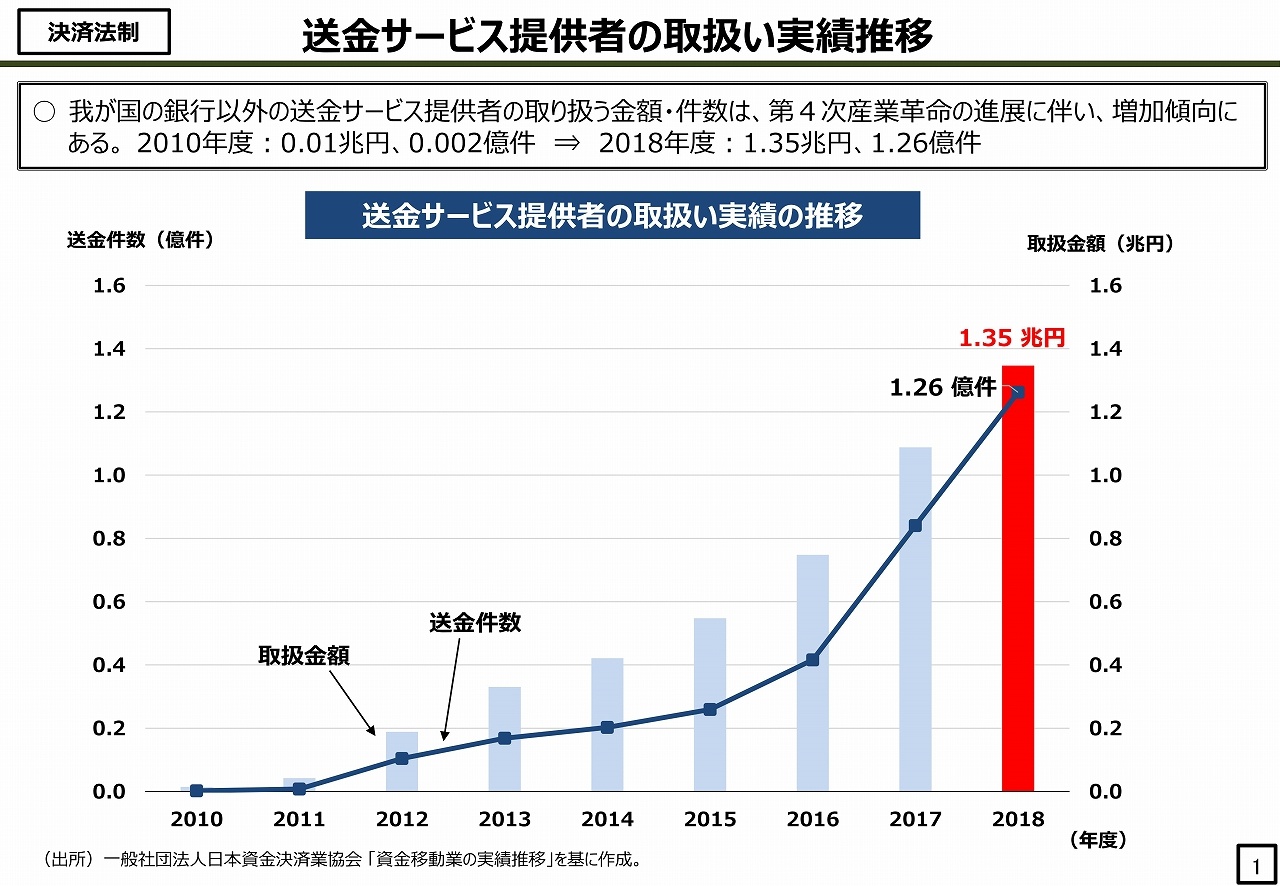

「そもそもの議論は、既存の金融プレイヤーと新興サービスの間に生まれるアンフェアをなくし、各サービスに対する分析をすすめようという問題意識から始まっています」と、落合氏は言う。国内における銀行以外の送金サービス提供者の取り扱う金額・件数は、テクノロジーの進展に伴い増加傾向にあり、実際の送金取扱金額は、2010年度には100億円から2018年度の1兆3500億円へと大きく拡大している。こうした背景の中、資金移動業や貸金業の免許のもと、銀行に近しい業務を行う新興プレイヤーも増加してきた。

2017年から始まった金融庁の金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ」では、こうした時代のニーズに応じて、銀行以外の決済・送金サービスを展開する資金移動業者が、何を満たし、どこまでサービスを拡大できるかが議論されてきている。そもそもの業界における問題意識を、落合氏は次のように説明する。

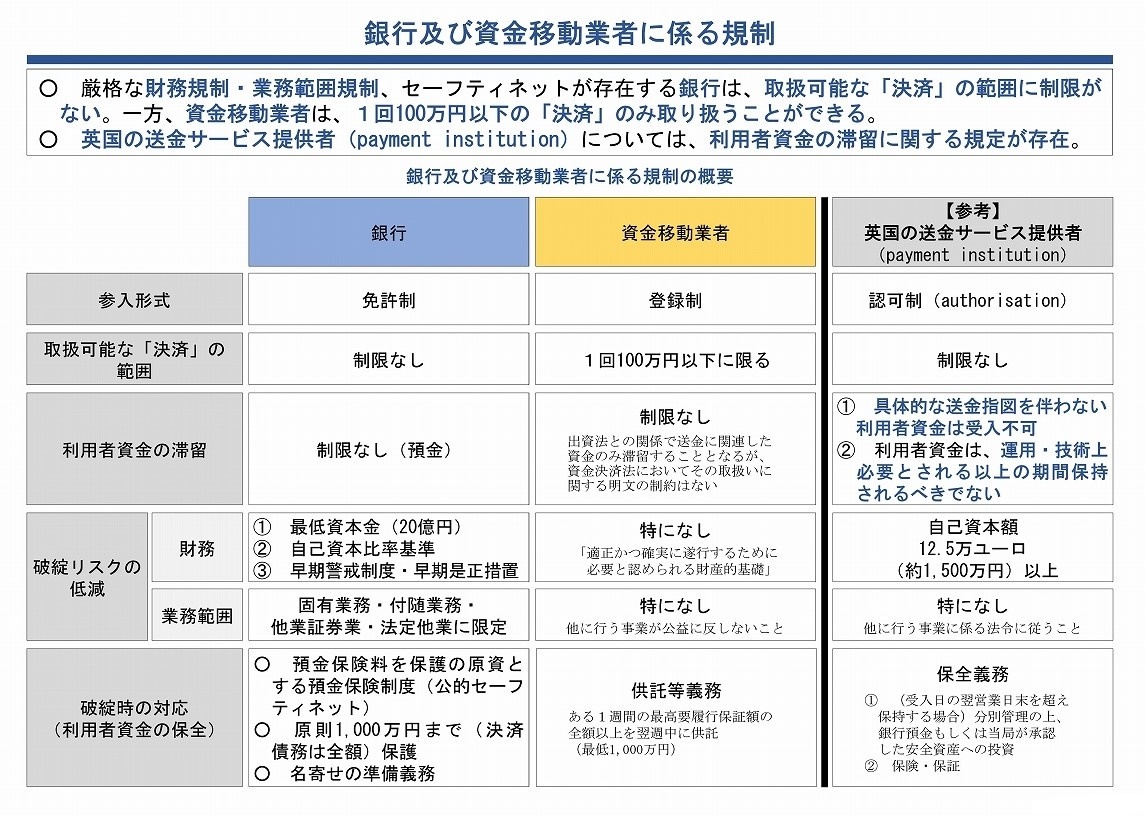

「ワーキング・グループ(WG)の数年前から、横断的な法整備に関する議論は存在しました。たとえば、銀行業務は『決済』『融資』『預金』の3つに分かれますが、資金移動業と貸金業を両方登録すると、銀行に近い業務ができてしまうのではないかという状況があったためです。銀行だと、業務範囲規制や子会社規制、自己資本比率などのさまざまな規制がありますが、気づいたら、資金移動業が貸金業の資格を取れば、そういった規制には抵触せず広く貸付ができるため、アンバランスではないかといった種類の問題意識もあったのです」(落合氏)

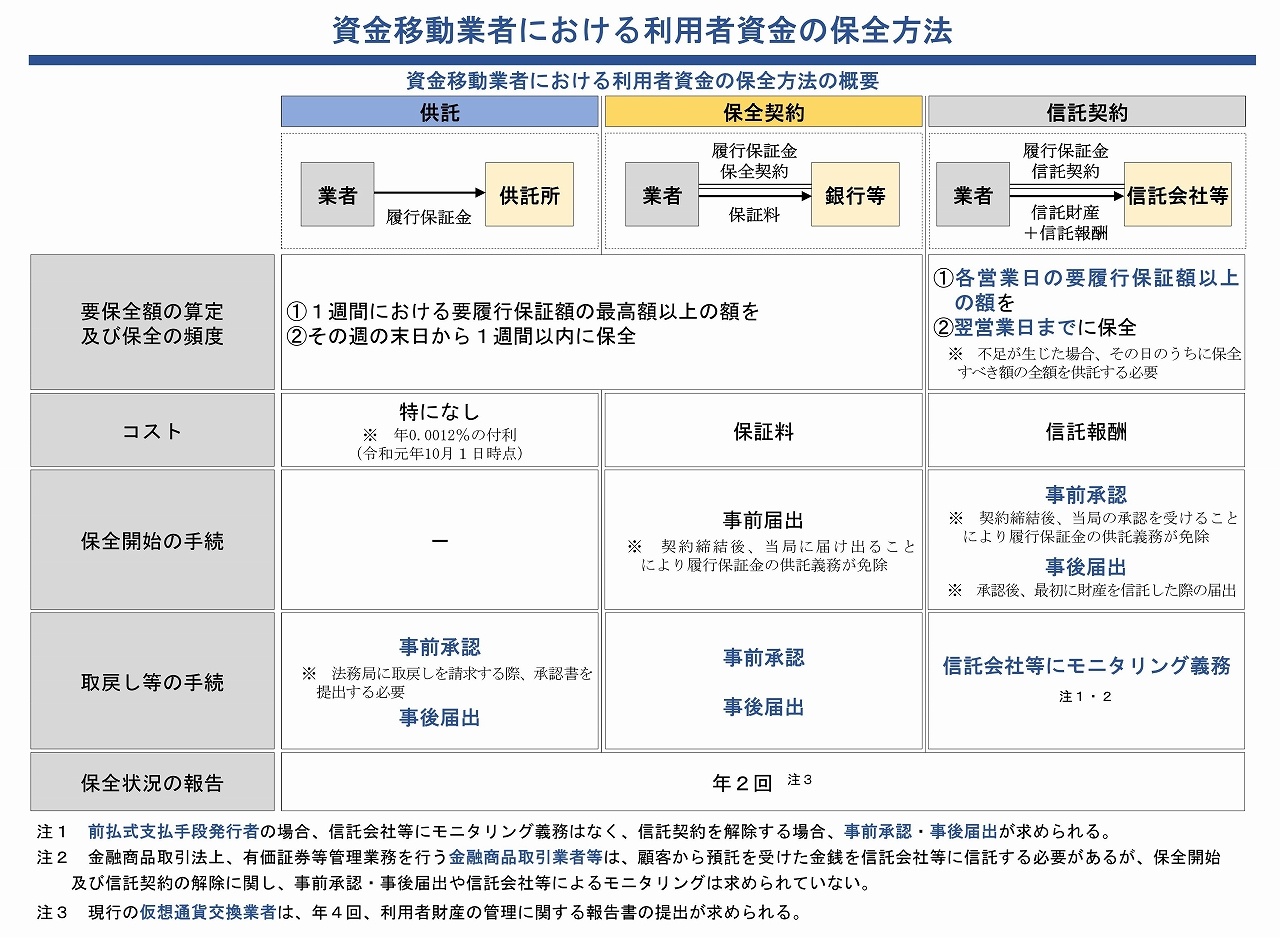

また、資金移動業のルール自体を見直す動きもあった。たとえば、資金移動業者やや前払い式支払い手段は利用者の資産を守るために供託(資金移動業者がサービス利用者から受け入れた資金を適切に保全するために一定率の保証金を供託先へ預け入れしたり、金融機関との保証などの契約をしたりしておくこと)をする必要があるが、前払い式支払い手段は50%の供託、資金移動業は100%となっている。

「前払い式支払い手段の中には、チャージした電子マネーを他人に渡せる機能を持つものも出てきました。類似機能を持つ場合に、前払い式支払い手段だからというだけで、本当に資金移動ができない前提で保全の範囲を決めていいのかという視点です。結果的に見直しはされませんでしたが、現在のユーザーの実態に合った内容に見直すべきだという指摘があったのです」(落合氏)

また、新仲介業についても、多様な金融サービスが出てくる中で、フィンテック事業者(たとえば、家計簿や会計サービスのような電子決済等代行業者)であれば、集めたデータを利用して、融資の利用や金融商品の購入を勧めることができるのではないか、と議論がなされたという。

「発端となったのは、金融取引や資産のデータを持っていれば、銀行や証券、保険といった枠に捕らわれず、他分野のサービスをも提供できるのではないかという仮説です。業態別ではなく、機能横断的な法規制の在り方について課題感がありました」(落合氏)

「○○Pay」で100万円を超える高額送金も可能に

銀行以外の登録業者が決済・送金を行う資金移動業は、現在の法制では100万円以下の振込や送金ができることになっている。今回の法改正では、取り扱い送金額で3つの類型に区別する「新3類型」という考え方がポイントとなる。この類型に基づき、決済法制は大きく2つのポイントで改正される。「今回の改正の1つ目のポイントは、銀行以外の資金移動業者でも、1件100万円を超える送金を取り扱うことができるよう、供託義務をかけた上で新たな類型(高額類型)を設けることです。そして2つ目は、ニーズの多い数万円以下の少額送金についてもう一つの新たな類型(少額類型)を設けることです。少額類型に関して供託義務を免除するなどし、低コストで利便性の高いサービスの提供を可能にするというものです」(落合氏)

改正予定の資金移動業では、次の新しい3つの類型が定義された。

1.高額類型(送金上限なし)

2.現行規制の類型(送金上限額100万円)

3.少額類型(送金上限は数万円を想定)

100万円を超える「1.高額類型(送金上限なし)」については認可制が導入され、利用者資金の滞留に制限を設けており、「具体的な送金指図が必須」であるなど、現行法制よりも厳しい規制が課される予定だ。

「今後の法制化では、高額類型の規制条件が、どの程度厳格に定められるかが注目されています。特に注目する点は『利用者の具体的な送金指図が必須となる』ことです。サービス利用者の資金残高が送金上限額である100万円を超える場合に、サービス事業者が送金との関連性を確認し、無関係な場合は払出しが求められるという方針が示されています」(落合氏)

また、利用者資金の保全についても、資金の受入れから保全までのタイムラグが2営業日程度とされる見込みという。これらのほかにも、高額類型で想定されるリスクに対応するためのシステムリスク管理、セキュリティ対策、マネーロンダリングやテロ資金供与対策などについて、現行より厳しい規制が課される形だ。

【次ページ】少額送金への規制緩和で、さらに参入が容易に

関連コンテンツ

PR

PR

PR