- 会員限定

- 2019/11/04 掲載

日本人は「価値あるサービス」なら金融機関を乗り換える──リテールバンキング調査

日本の顧客マインドが世界と違う理由

今、金融サービスの仕組みはグローバルで変わり続けています。多くの金融機関はデジタルトランスフォーメーション(DX)に注力しており、「デジタルでアクセス可能なバンキング(以下、デジタルバンキング)」の普及とサービスの充実に努めています。オラクルでは毎年、銀行利用者の顧客満足度やニーズ、さらに利用者の金融ライフサイクルの行動予測を目的に、リテールバンキング調査を実施しています。同調査は、日本を含む世界13カ国(市場)を対象に、「口座開設」「支払いと送金」「個人ローンや生活に関するローン」「住宅ローン」「個人金融マネジメント(投資など)」の金融ライフサイクルの主要5業務にフォーカスし、銀行利用者にアンケートを行ったものです。回答者は16~65歳で、金融機関を最低1社は利用している5200人から回答を得ています。

このうち日本マーケットの対象は400名で、16~19歳が80人、20~36歳が120人、37~52歳が120人、53~65歳が80人という内訳です。

この調査で明らかになったことは、「日本の顧客マインドは世界と違う」ことです。たとえば、グローバルの回答者の60.0%が、「自分の銀行のウェブサイトや携帯アプリを頻繁に利用している」と回答していますが、日本の回答者だけを見ると、その比率は49.5%と低くなっています。

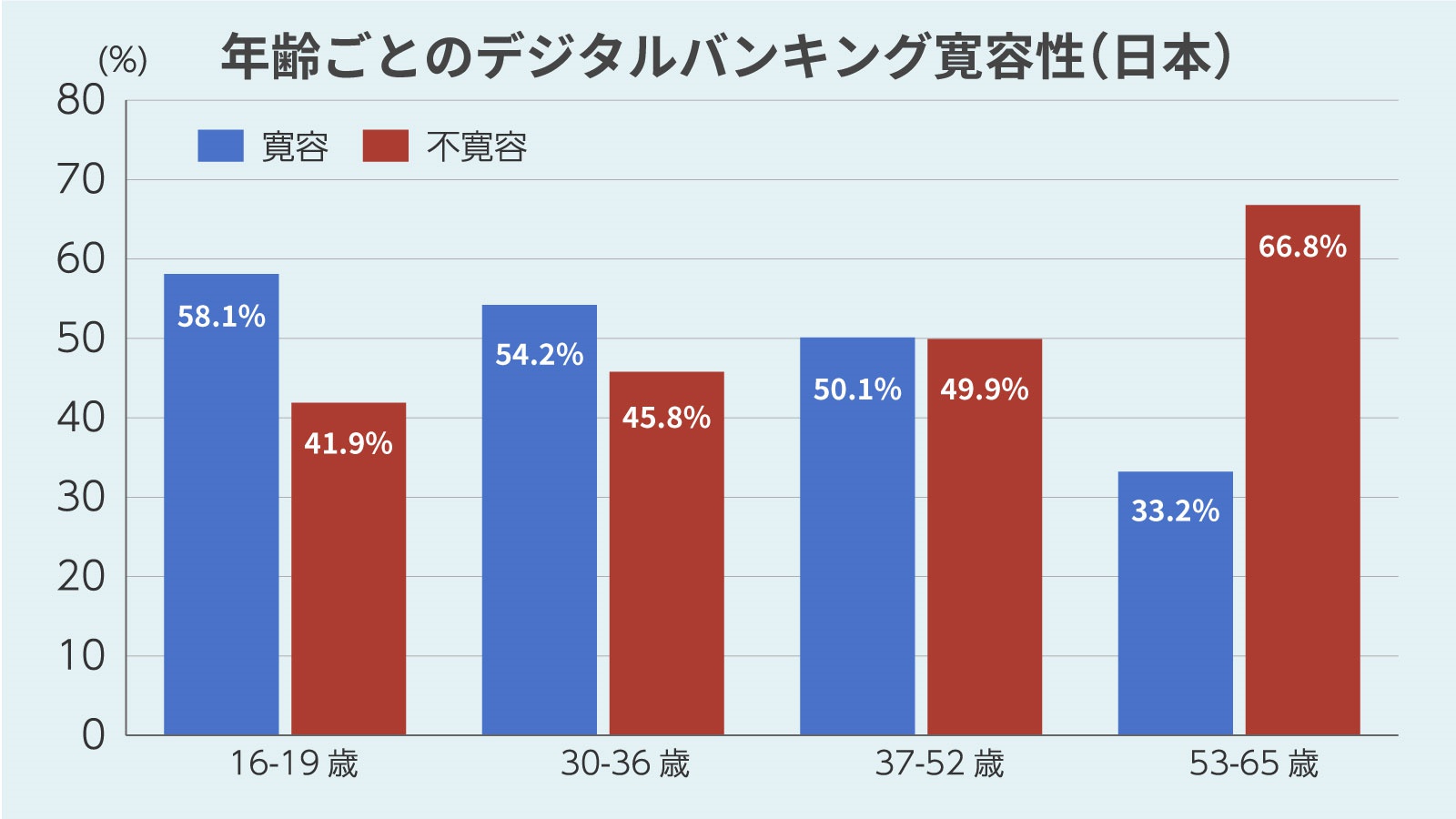

また、日本は年齢ごとに顕著な差があります。「デジタルバンキング寛容性」を年代別で見ると、16歳~19歳でデジタルバンキングを受け入れている比率は58.1%なのに対し、53歳~65歳では33.2%しかいません。携帯アプリによるオンラインバンキングなど、さまざまな金融プラットフォームの利用頻度をみても、調査対象となった国(市場)の中で日本は最も低い結果でした。

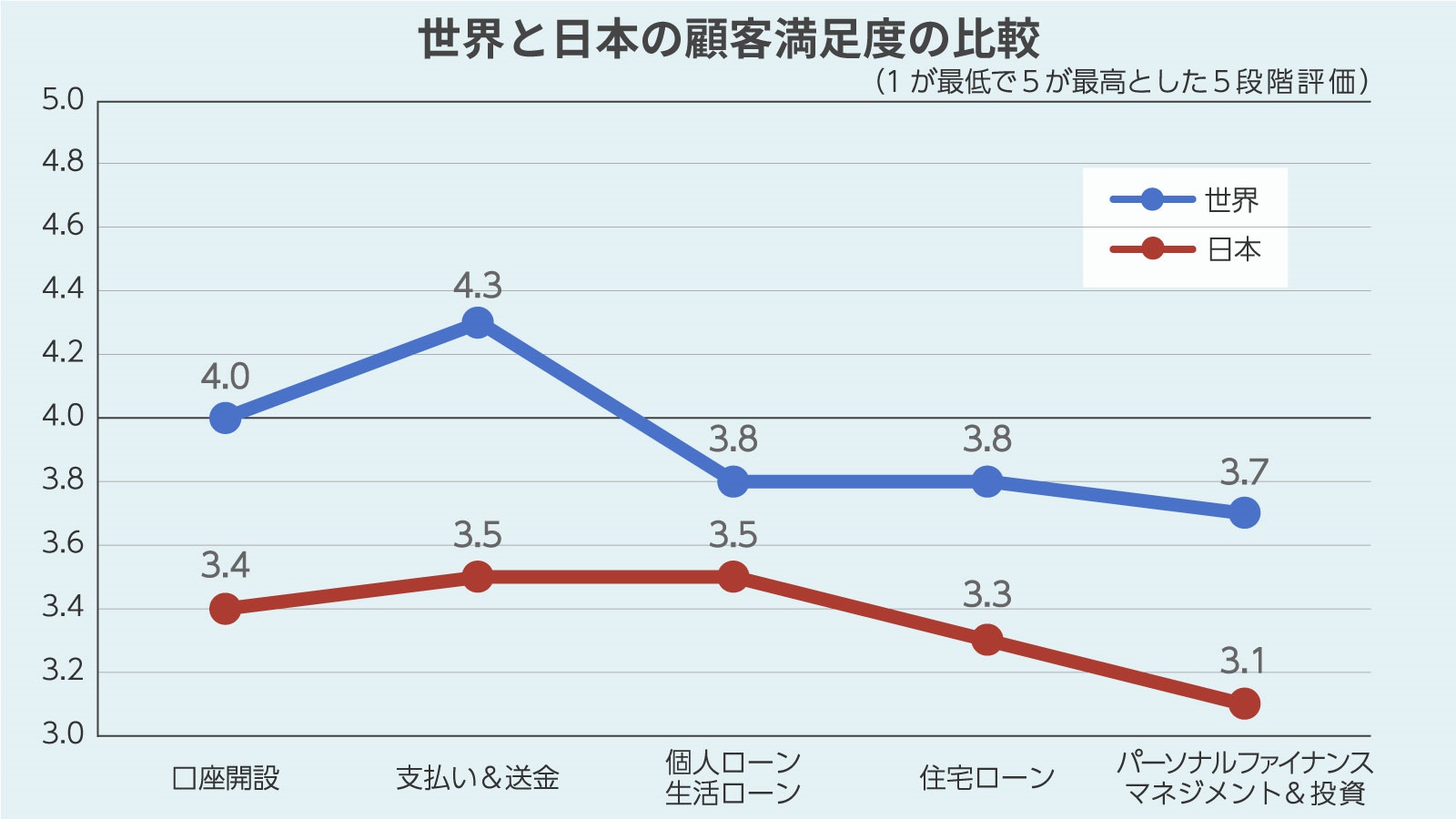

また、日本の利用者は世界の利用者と比べてデジタルバンキングに対する満足度が低いこともわかりました。今回調査対象となった5事業の顧客満足度を見ると、「住宅ローン」や「個人金融マネジメント」といった複雑な取引で、満足度が低くなっていることが判明しました。

その要因の1つとして考えられるのは、「現在利用しているデジタルバンキングが利用しにくい」ことです。複雑な取引になるほど操作が面倒になれば、途中で操作を止めてしまう人が増えます。デジタルバンキングは使い勝手が悪いと、すぐに離脱されてしまうのです。

もちろん、これまでの日本の銀行は「窓口で説明をしながら手続きを進める」ことが一般的であり、特に年配の利用者は「対面でのコンサルティング」を好むという背景もあるでしょう。ただし、比較的シンプルな取引の「個人ローン」はデジタルバンキングの満足度が高い。ですから、「デジタルバンキング全体に不満がある」のではないのです。

日本の顧客満足度を向上させる1つの可能性は、「グローバルで利用されている技術を日本でも導入する」ことです。デジタル化によって利便性が発揮できるメリットを訴求し、インタフェースの改善や、利用者のライフサイクルをしっかりと捉まえたサービスを提供することで、日本の顧客満足度は向上すると考えられます。

第2の銀行口座は“チャレンジャー”を選ぶ?

次に、日本の金融サービス機関を選択する要素について見てみましょう。これまで日本の金融機関は「有人窓口による手厚いサービス」が特徴で、保守的な側面もありました。実際、「長期間にわたる付き合いをする、金融サービス機関を探すときの優先順位は?」との質問は「信頼(金融プロバイダーとしての評判)」が1位で、以下、2位が「利便性(オムニチャネル/手続きなどの自動化)」、3位が「顧客体験(対応のスピード/商品の扱いやすさといったパーソナルサポートに関連)」、4位が「リターンの高さ(高利率の普通預金や低金利のローンなどROIの高さ)」と続いています。

こうしてみると、1位の「信頼」は当然として、日本人の金融サービス選択基準は「利便性」と「顧客体験」を重要視していることが伺えます。その背景には、日本では、おサイフケータイやQRコードを利用したモバイルペイメントなど、ノンバンク(※ここでいうノンバンクは非銀行という意味)モデルがすでに普及していることが挙げられます。利用者はこれらのサービスと同様──またはそれ以上の──利便性や顧客体験をデジタルバンキングに求めているのです。

もう1つ面白いのは、日本の消費者が「口座開設時」にはデジタルでの手続きを好むことです。口座開設時にデジタル手段を好む割合は、世界が59.0%であるのに対し、日本では62.0%になっています。

また、第2の銀行口座を開設する時には、フィンテック企業や新興のネット銀行など、「チャレンジャーバンク」を選択する比率は世界が30.0%で、日本は27.0%と、それほど差がないことが明らかになりました。

この結果からも、日本の利用者は銀行に対して「信頼」以外の部分も評価をしていることが伺えます。今後、デジタルバンキングが普及する状況下、「長年付き合っている銀行だから…」では利用者を引き留めておくことはできません。サービスの質を見極め、良い条件を提供する金融サービス機関を選択する利用者は増加するでしょう。

【次ページ】金融サービスの「新しい選択肢」が提供されれば移行する

PR

PR

PR