- 会員限定

- 2020/06/03 掲載

株式投資型クラウドファンディングとは何か? 業務に関する規制や規則、実績を解説

フリーランス広報/PRSJ認定PRプランナー。98年早稲田大学卒業後、OLC、三菱商事系不動産デベロッパーなどで経営企画業務に従事。2016年よりフィンテック業界に転身、数社で広報部門立上げやメディアリレーションを担当。2019年よりフリーランスとして独立。Fintech協会の他、スタートアップ企業を対象とした広報戦略策定等のコンサルティングに従事。

株式投資型クラウドファンディングとは何か

株式投資型クラウドファンディングを説明するために、まずは「クラウドファンディング」のいくつかの類型に分けて説明します。クラウドファンディングには、寄付という形で事業者を応援する「寄付型クラウドファンディング」、前払いで集めた資金で製品を開発に活用し完成したものを購入者に提供する「購入型クラウドファンディング」があります。

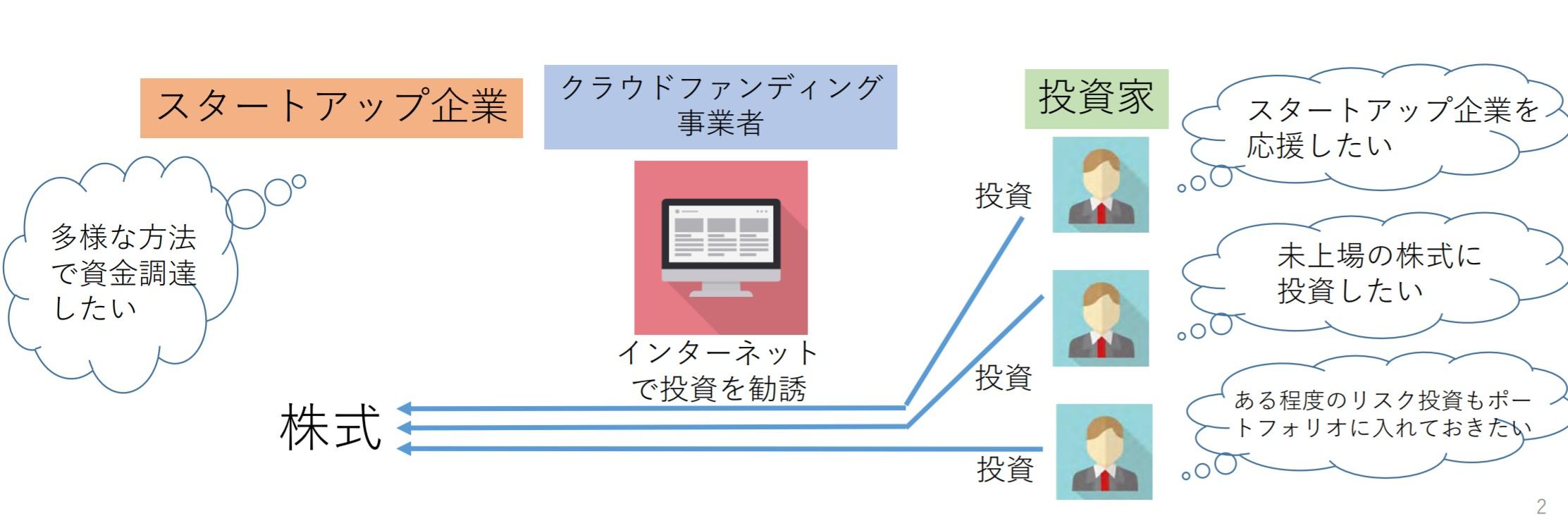

そしてその他に、融資に関するクラウドファンディングがあります。この「融資型」の内、インターネット上のクラウドファンディングサービスを通じ、株式会社に出資することで企業の株主になれる方法が、株式投資型クラウドファンディングです。

株式投資型クラウドファンディングは、2015年に改正金融商品取引法が施行されたことにより、本格的に環境が整備されました。たとえば未上場企業であっても、社会的に価値の高いサービスを提供していたり、その将来性を期待れていたりする企業への投資ができる点が大きな特徴です。

| 表1:金融取引に関するクラウドファンディングの分類 | ||

| クラウドファンディング | 株式型 | 会社の株式を購入し、株主となるもの。未上場企業の株式を購入できる。 |

|---|---|---|

| 融資型(ソーシャルレンディング) | 企業に「融資」を行うための資金を提供するもの。 | |

企業が資金調達をする際、多くの大企業が株式市場などから調達が可能です。一方で、スタートアップ企業などは多くの方からの出資を受けることは、容易ではありません。この課題を補完できる資金調達手段が株式投資型クラウドファンディングなのです。

株式投資型クラウドファンディングはスタートアップだけでなく、一般企業でも利用が可能です。たとえば新規事業を始める時や、子会社を設立したいといった際に個人投資家にも参加してもらう道を作るものです。

今後は一般の個人投資家にとっても、投資の選択肢の1つになっていくかもしれません。

株式投資型クラウドファンディングの現状と課題

株式投資型クラウドファンディングは、年々その利用件数は増えているものの、その数は資金調達全体からすると限定的であり、資本政策の手段として急速に浸透しているとは言えない状況にあります。今後さらに活用がされるようになるために、2015年に施行された金融商品取引法の改正内容を見直す議論も出てきています。

非上場株式の募集について、2015年に新しく設けられた「少額電子募集取扱業者」では、インターネットを利用した少額の資金を集める業者に対し、登録要件などが一部緩和されています。しかし、このような少額電子募集取扱業者が扱える範囲に以下のような制限がされています。

- 1.発行者が資金調達できる額は1年間に1億円未満

- 2.1の資金調達の総額には、過去1年間に同一の発行者による同一種類の有価証券での資金調達額を合算することが必要

- 3.投資家が投資できる額は同一の会社につき1年間に50万円以下

内閣府の規制改革会議では、これらの要件のうち「緩和の余地」について議論が展開されています。

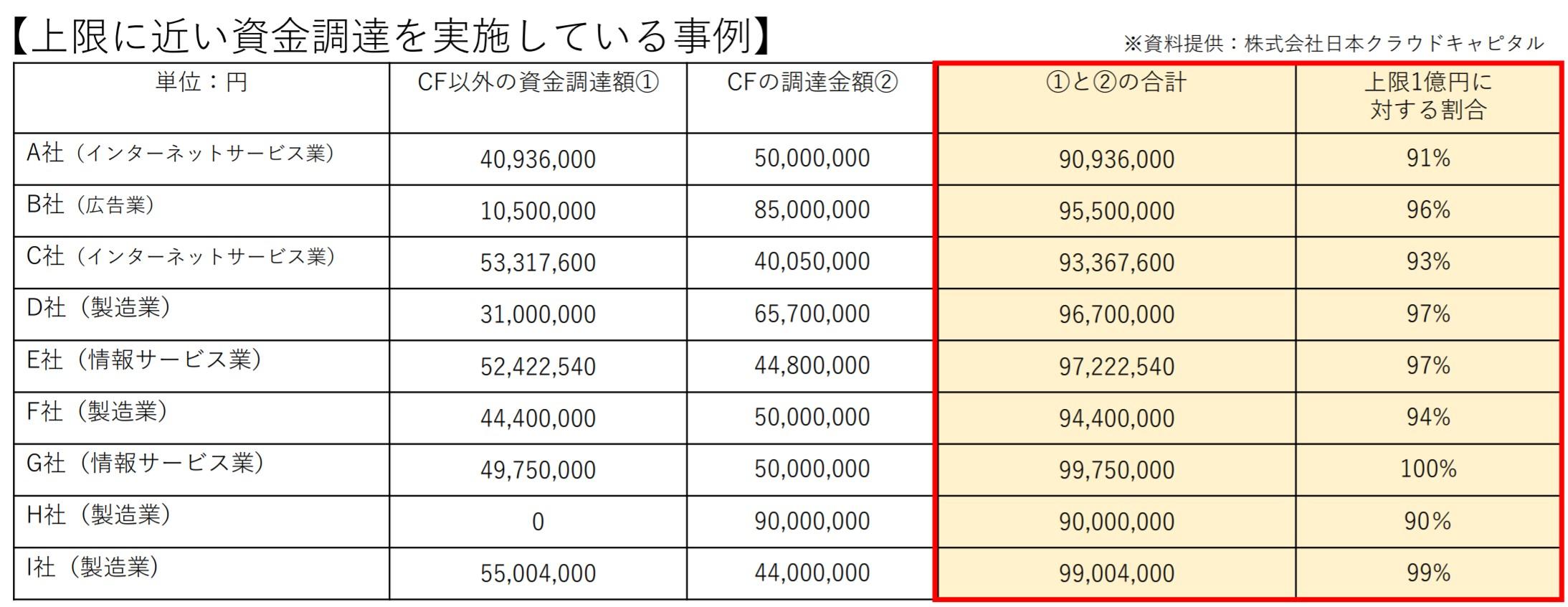

規制緩和を求める側からは「実際の調達総額算定には、過去1年間の他の資金調達額が合算されるため、1億円を超えるものが少なくない」「クラウドファンディング以外の資金調達方法と合わせると、上限の1億円ぎりぎりまで資金調達している事例が数多くある」など、上限に近い程度の調達がされており、「要件緩和によるニーズがあるのではないか」と説明されています。

【次ページ】規制緩和で純富裕層からの投資を取りこみ、スタートアップへさらなる資金調達を

PR

PR

PR