- 会員限定

- 2023/09/11 掲載

【新NISA・完全攻略ガイド】プロが解説、オススメ銘柄・究極のポートフォリオとは?

新NISAで何が変わった?

2014年からスタートしたNISA(少額投資非課税制度)は、投資をはじめる人を応援する制度として広く浸透してきました。通常、株式や投資信託、ETF(上場投資信託)などの金融商品を購入して資産形成に取り組む場合、その投資から得られた収益に対しては税金が発生します。具体的には、収益のうち約2割ほどの金額が税金として引かれてしまいます。これが現在の日本のルールです。そうした投資収益に対する課税を優遇する制度として、非課税となる口座「NISA」が登場したのです。

しかし、これまでのNISAは、非課税として優遇される期間が限定的であったほか、投資できる金額に上限が設けられており、かつその上限が低いために、将来を見据えた資産形成を応援する制度としては、やや使い勝手が良くない部分がありました。

そんなNISAですが、2024年1月からルールが大きく変わります。非課税として優遇される期間が延長されたり、投資可能な金額の上限が増えたりと、投資する人にとってより柔軟な制度に変わりました。

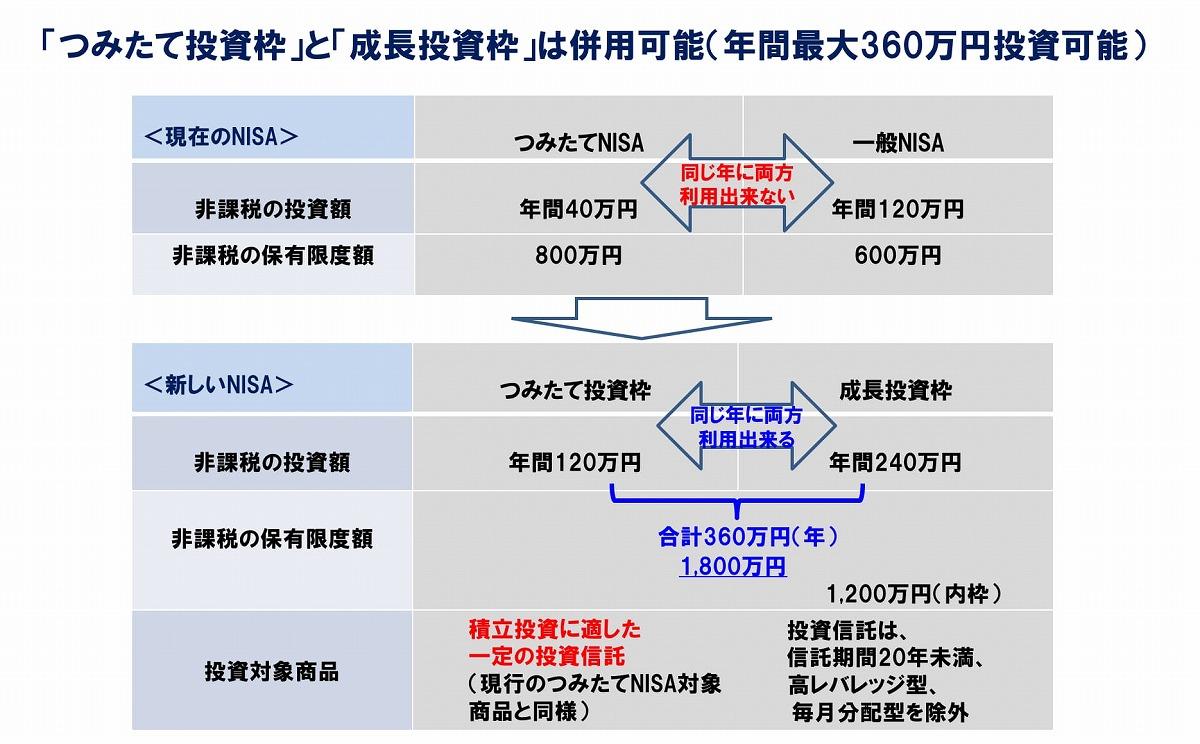

たとえば、従来のNISAには、つみたて投資に特化した仕組みの「つみたてNISA」(投資上限額:年間40万円、保有限度額:800万円、保有期間:最大20年)と、一括投資・つみたて投資ができる「一般NISA」(同120万円、同600万円、保有期間:最大5年)の2種類が用意されていましたが、同じ年の中で両制度を併用することはできず、どちらかを選択する必要がありました。

しかし、新NISAでは、2種類のNISAの併用が可能となったほか、それぞれの制度の非課税投資上限額が増えました。

つみたてNISAの延長線上として用意されている「積立投資枠」では投資上限額が「年間40万→年間120万円」にアップし、一般NISAの延長線上となる「成長投資枠」では「年間120万→240万円」に変更されました。さらに、毎年、両方を併用できるため、合算すれば年間360万円(120万円+240万円)まで非課税投資上限額が広がりました。

また、つみたてNISA、一般NISAそれぞれに設定されていた非課税保有期間の上限は撤廃され無期限となったほか、非課税投資額が最大1,800万円(成長投資枠1,200万円)までになっています。

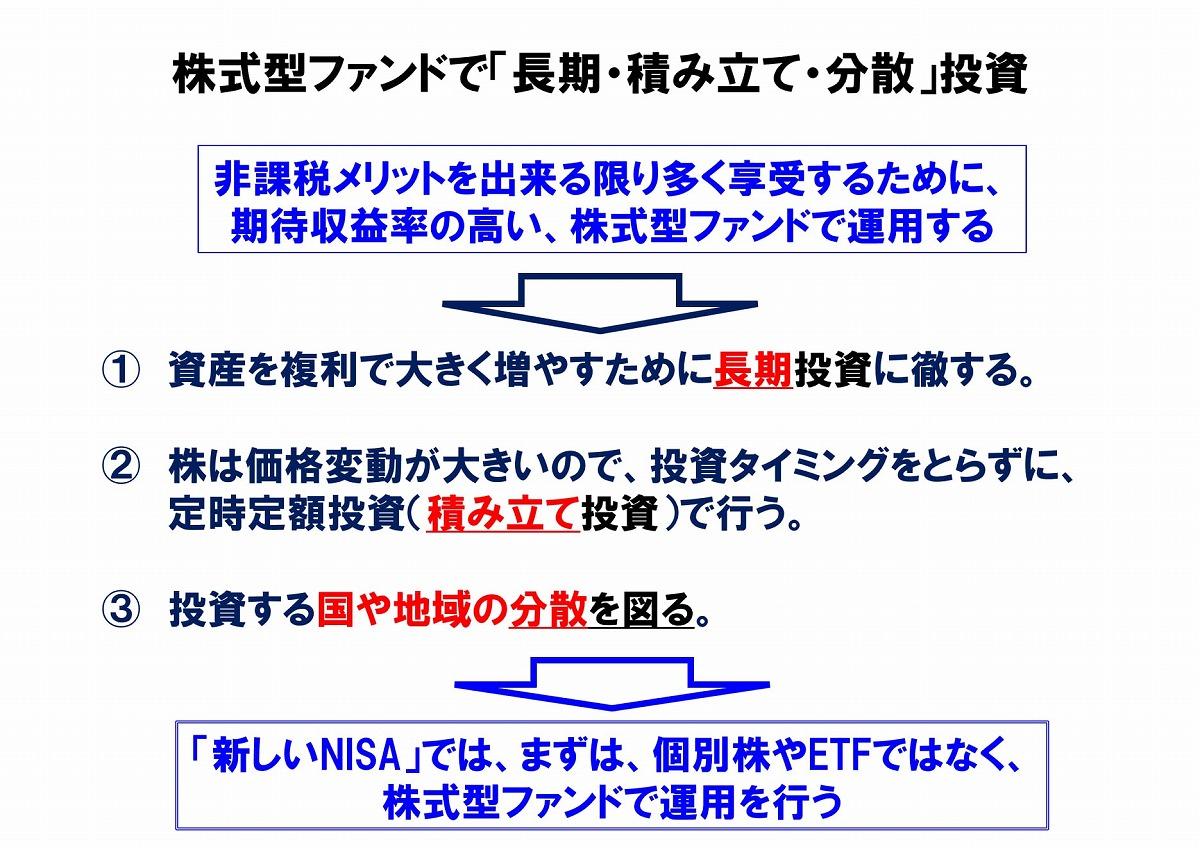

新NISAの鉄則(1):100%「株式ファンド」と言える理由

それでは、新NISAを活用する際、どのような考え方に基づいて運用すれば良いのでしょうか。結論からお伝えしますと、基本的には投資対象となる国・地域が十分に分散されている株式ファンドで、長期間にわたり、定時積立の方式で投資していく、というのが私の推奨する資産運用の王道です。その理由は、NISA制度の非課税メリットを可能な限り享受できるからです。

たとえば、株式型ファンドの場合、もちろん下落リスクも高いですが、調子が良ければ10~20%の投資リターンを得ることができる可能性もあるでしょう。一方、債券の場合、値動きは安定していますが、期待できるリターンはおおよそ1%~2%程度と低くなります。この2つを「収益に対して発生する非課税メリットをどれだけ享受できるか」という点で比較すると、期待できる収益が高い株式型ファンドに投資をしたほうが非課税枠を有効活用できていると言えます。

とはいえ、株式型ファンドはリターンも高ければリスクも高くなります。そこでリスクを抑えた運用にするべく、「長期・積立・分散」を意識した資産運用をオススメしています。

短期でなく、複利効果で雪だるま式に運用を増やせる長期投資に徹することが大切です。また、価格変動が大きい株式商品は投資タイミングが難しいので、毎月定時定額で投資する積立投資にします。最近は日本株が上がっていますが、以前は米国株が一強でした。いつ、どの国どの地域が成長するか誰も予測できないため、投資を分散します。

このような観点から、新しいNISAの成長投資枠では、個別株やETFへの投資もできますが、そうした運用は行わず、株式型ファンドで運用を行うというアプローチが、私がオススメする資産運用の鉄則となります。

新NISAの鉄則(2):「必勝パターン」があると言える理由

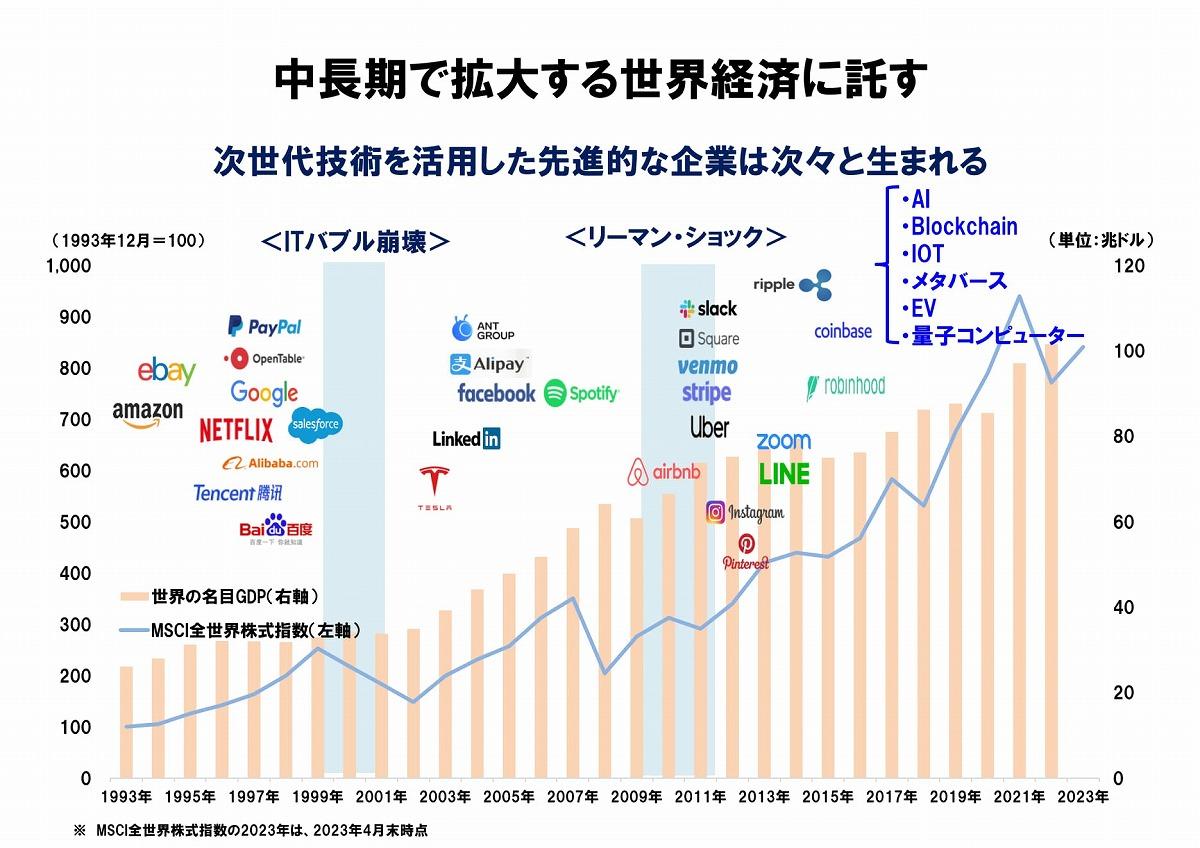

なぜ、長期・積立・分散投資にする必要があるかというと、長期的に見れば、世界経済は必ず成長してきた歴史があるからです。世界の株価は、ネットバブルの崩壊やリーマンショックの影響などにより、時折大きく下落することはありました。しかし、短期的に大きく株価を落としても、その後、必ず株価は回復し、長い期間で見ると、右肩上がりの成長を見せてきました。

恐慌の度に世界経済が一時的に落ち起こんでも、その都度ユニコーン企業が勃興し、世界経済を牽引してきた歴史もあります。直近の30年を見ても、ネットバブル崩壊前にアマゾン、グーグルなどが立ち上がり、その後はフェイスブックやテスラが登場しました。リーマンショックのころにはエアビーアンドビーやウーバー、ズーム、LINEといった企業が登場し、彼らが経済成長をけん引しました。

今後もAI、ブロックチェーン、IoT、メタバース、EV、量子コンピューターといった技術が進展する中で、あらゆる企業が登場し、世界経済は間違いなく成長していくと考えています。だからこそ、長期的な視点に立ち、世界経済の成長に投資することが大事なのです。

新NISAの鉄則(3):一括 or つみたて、どちらが良い?

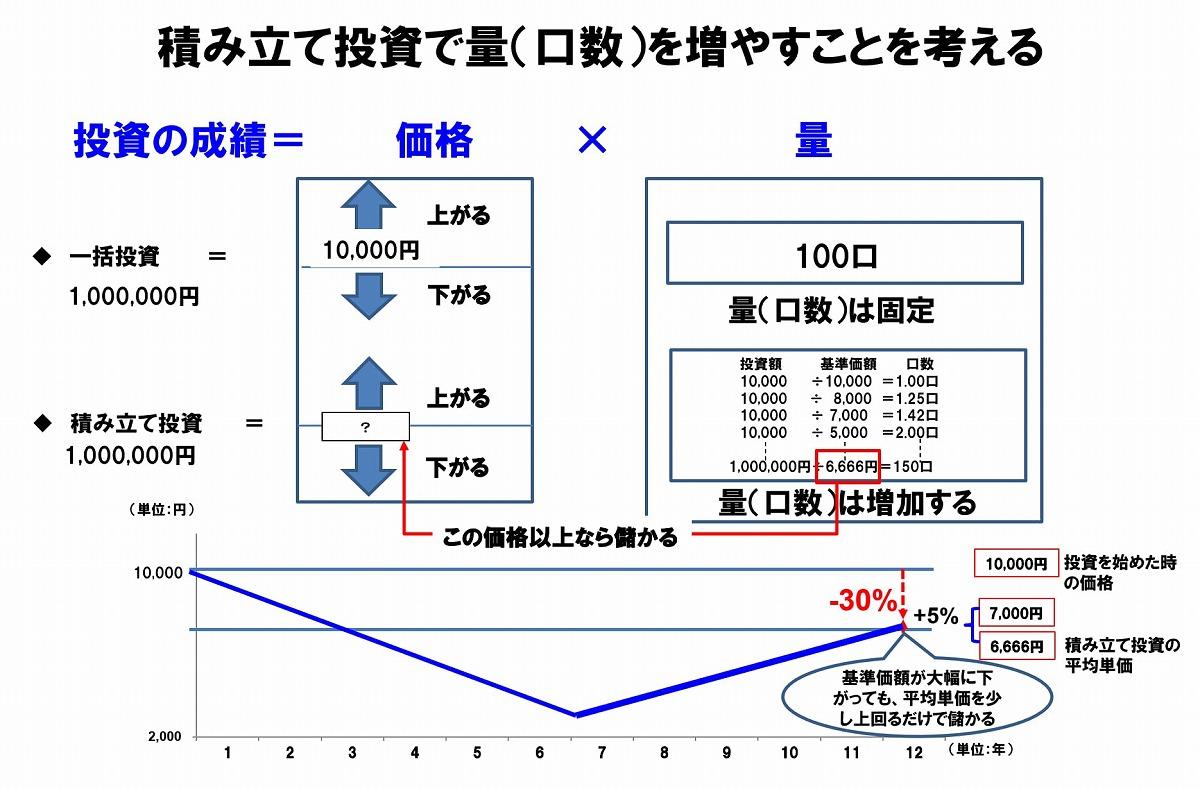

ただし、投資するタイミングをどうすべきかという問題があります。株式は債券よりボラティリティ(価格変動の度合い)が高く、上がったり下がったりするスピードも速いです。そんな株価の値動きに踊らされ、望ましくないタイミングで売買してしまうと、余計な損失を膨らませてしまったり、儲かるタイミングを逃してしまいます。それほど売買のタイミングは収益を大きく左右する非常に重要な要素ですが、値動きを予測することすら難しい中で、望ましいタイミングで売買するのは投資のプロでも難しいことです。そこで、投資の「タイミングを無視した投資」という選択肢があります。

たとえば、同じ100万円を投資する場合でも、一括投資と積立投資では異なる結果になる場合があります。仮に基準価額(投資信託の1口あたりの値段)1万円の投資信託を100万円分(100口)、一括で購入した場合、1口の価格が8,000円まで下がれば、資産は80万円分の価値となり、そこから元本の100万円に戻すまでには下落した20%分の上昇では足りず、それ以上の値上がりを待たなければなりません。このように一括で投資をすると、売買のタイミングの影響を強く受けてしまいます。

一方、毎月1万円の積立投資を100万円分まで続ける場合だと結果はどうでしょうか。同じように購入し始めるタイミングの基準価額は1万円(一口)です。一括投資の場合と同様に、基準価額が8,000円に落ちた場合で考えると、1万円分購入することは変わりませんが、購入できる口数は1.25口、5,000円まで落ちると2口ぶん買えることになります。

基準価額が下落することは必ずしもマイナスではなく、むしろ口数で考えると割安に口数を増やすことができるのです。その後、基準価額が上昇すれば、一括投資の100万円分以上に増やすことができた口数分、上昇の恩恵も大きくなります。

大抵の投資家は株価が上がっているときに焦って多く買ってしまいます。下がっているときは、もっと下がると考えて買えません。積立投資では、定期的に買うため、購入の平均単価を抑えられるわけです。このようにして、売買のタイミングを無視した投資は、時間を武器に値動きによるリスクを抑えることができるのです。 【次ページ】プロが解説、新NISAでつくる究極のポートフォリオとは?

関連コンテンツ

PR

PR

PR