- 会員限定

- 2020/09/10 掲載

「損保系保険テック」の進化とは? 4つの類型から見る“変革”に必要なこと

インシュアテック企業を代表する“損保系”Lemonade

これまでの連載でインシュアテックの概要および生保系インシュアテックに関して触れた。3回目となる今回はいわゆる第2分野を中心とした損保系インシュアテックに関して述べたい。本連載では、インシュアテックを「保険会社を中心とした革新的な保険ビジネスモデル」と位置づけているが、まずはその原動力の1つとなるインシュアテック系スタートアップの状況から解説する。

アクセンチュアが調査したところ、いわゆるインシュアテック系スタートアップは幅広にみると200社以上存在する。個社を見ると、保険キャリアとしていうよりも、テクノロジーを活用したリスク収集、分析や生活者、事業者のリスク選択をサポートするサービスを提供するプレイヤーが目立つ。

これまでの投資額が最も大きいものの一つとして、オンライン住宅保険を中心に提供するレモネード(Lemonade:米)が挙げられる。いわゆるフィンテックが台頭した時から、インシュアテックの代表的な企業として挙げられ続けてきた同社は2020年7月、ニューヨーク証券取引所に上場した。

保険産業に関わる方々はインシュアテック企業を代表するLemonadeのIPO(新規上場)には感慨深いものがあるだろう。今回はLemonadeを起点にこれまでの損保系インシュアテックの歴史を振り返りたい。

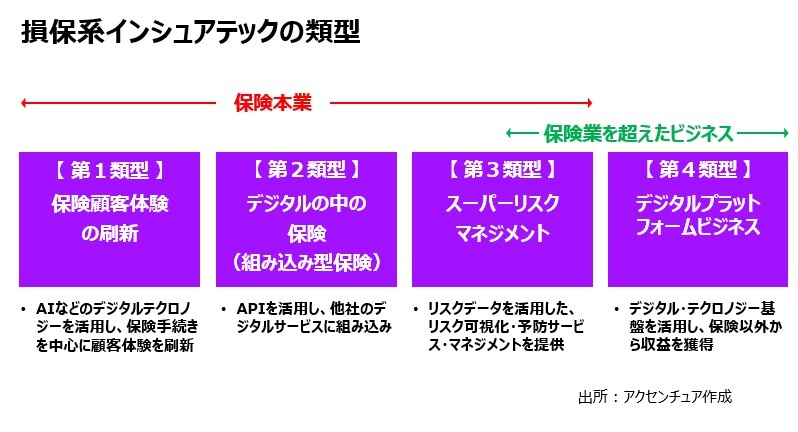

損保系インシュアテックを4つに分類

損保系インシュアテックの歴史と潮流を振り返るにあたり、損保系インシュアテックのビジネスモデルを便宜的に以下の4つの類型に分類をしたい。2014年頃から保険会社がスタートアップへの投資が増えていった。これは保険会社がデジタル投資を加速していった時期に重なる。

それまでも保険産業はテクノロジーの進化とともに歩んできたが、この時期にはスマートフォンなどのデジタル技術とともに顧客体験を刷新しようという動きが顕在化していく。

第1類型:保険顧客体験の刷新

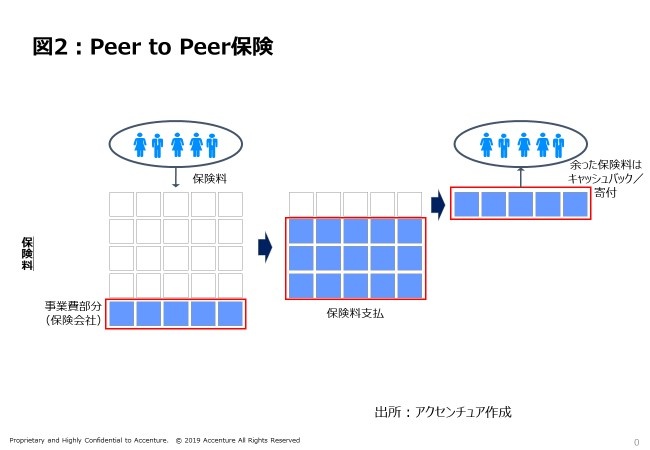

損保系インシュアテックの第1類型として、顧客体験(User Experience)の刷新を目的としたビジネスモデルの動きを挙げる。損保系インシュアテックへの着目が高まったのは、Lemonadeとトロブ(Trov:米)の登場である。Lemonadeは保険金の支払リスクを属性の近い加入者が均等に負担して賄うP2P(Peer-to-Peer)の保険会社である。そしてその特徴はAIと行動経済学の活用による代理店を介さず、紙のやりとりが発生しないデジタル保険手続きである。

また、Trovが提供するサービスは、スマートフォンでの簡易な手続きで、いつでも動産総合の補償加入ができるというものであった。

両社に共通するのは、保険プロセスにおけるこれまでにない簡便性であり、また、損害保険における広い意味での“デザイン”を意識した顧客体験刷新の流れを促進するものであった。

デジタルの時代は顧客起点のビジネスの時代とも言える。デジタルプラットフォーマーのように、より顧客接点に近い企業がパワーをもつCtoB(Consumer to Business)型エコノミーであり、プロダクトドリブンから顧客体験ドリブンへの転換である。LemonadeとTrovが切り拓いた損保におけるこのトレンドがその後の流れを形作ったと言っても過言ではない。

最近では、バークシャーハサウェイ(Berkshire Hathaway:米)が立ち上げたスリーインシュランス(THREE Insurance:米)が、事業者向け保険にもこのトレンドを持ち込み、主にスタートアップ向けに顧客目線で再設計されたシンプルかつ包括的な保険を提供している。

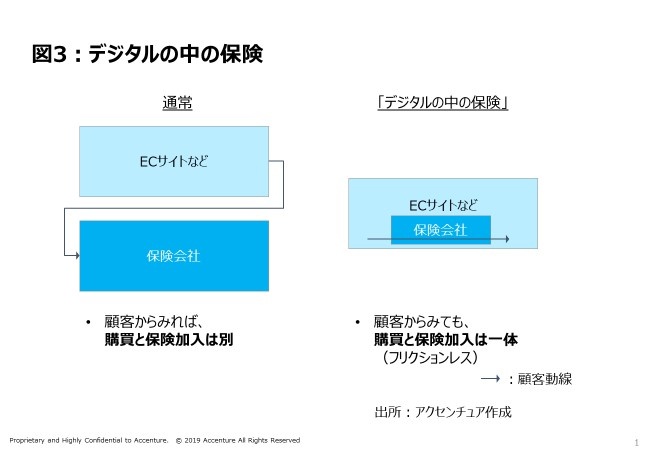

第2類型:デジタルの中の保険

損保系インシュアテックの第2類型として、他社のデジタルプロセスに一体となった形で提供される、いわゆる「組み込み型保険」に着目したい。典型的には、デジタル上での旅行やチケット販売事業者にAPIを開放し、顧客にとってシームレスな保険提供を目指すものである。例としては、アクサ(AXA:仏)のAPI(アプリケーション・プログラミング・インターフェース )が、シンガポールチャンギ空港の地上関連サービスや機内ケータリングサービスの主要プロバイダーであるシンガポール空港ターミナルサービス(SATS)の旅行コンシェルジュアプリ“Ready to Travel”と統合され、旅行ニーズのある顧客にシームレスに保険加入を促すというものである。また前述のLemonadeもAPIを開放し、組み込み型保険を提供していることで知られる。

ここに至るまでには、2つの重要な流れがあると考える。1つは代理店そのもののデジタルシフトである。旅行代理店やチケット販売がデジタルシフトしたことによって、保険会社も“デジタルの中の保険”に適用しなければならなかった。

もう1つは、隣接領域である銀行業において、ヨーロッパを中心に“Banking-as-a-Service”(BaaS:既存の銀行が持つさまざまな金融機能を、APIを介して提供するビジネスモデル)が急速に広がったことである。

これはまさに、“デジタルの中の銀行”であり、ここ数年で急速にユーザーを獲得している。こういったものをヒントに、組み込み型保険が成立・拡大していったものと考察する。日本においても損保会社が組み込み型保険プラットフォームを提供するスタートアップと提携していく流れがあり、いくつかはすでにサービスを開始している。

今後の動きとして、新型コロナウイルス感染症を受け、さまざまな業種のデジタルシフトが加速することが予想される。これまでの中核チャネルの一つであった金融機関などのデジタルシフトも考えられる。

ディービーエス銀行(DBS:シンガポール)やチャブ(Chubb:米)などで先行例はあるが、デジタルシフトした金融機関へのデジタル組み込み型保険などは今後注目のトレンドの1つであると考えられる。

この時代のマーケットホルダーはデジタルプラットフォーマーである。デジタルプラットフォーマーが求めるスピードで組み込み型の保険やサービスを超スピードで提供できるかは勝負の分かれ目の1つであると考える。

日本でもフィンテックプレイヤーを念頭に置いた金融サービス仲介法制を含む保険業法改正が施行される見通しである。保険会社にとって、伝統的な保険にデジタル技術を組み込む「保険の中のデジタル」から、デジタルプレイヤーなどに組み込まれる「デジタルの中の保険」へのシフトが今後も重要である。

第3類型:スーパーリスクマネジメント

前述の2つの類型が誕生した際に、伝統的な損害保険事業者の反応は一部で鈍いものであった。その理由として、現在の損害保険事業の中心である自動車保険やリ スクの本質を突く事業者向けの保険に関わるものではなかったことがあるだろう。損保系インシュアテック 第3類型は「スーパーリスクマネジメント」である。スーパーリスクマネジメントとは、デジタルの本質であるデータを用いたリスクの可視化と予防、マネジメントである。まさに、損害保険事業の中心であり、損害保険事業者も巻き込む大きな流れだ。

アクサXL(AXA XL:米)のChief Underwriting Officer(チーフ・アンダーライティング・オフィサー)であるロブ・マクアダムス(Rob McAdams)氏は、“Superior risk management starts with superior data(優位性のあるリスクマネジメントは優位性あるデータから始まる)”と述べていたが、これがスーパーリスクマネジメントを最も表したものであると考えられる。

その端緒はなんといってもテレマティクス保険である。テレマティクスとは、「テレコミュニケーション(通信)」と「インフォマティクス(情報工学)」を組み合わせた造語で、自動車などの移動体と情報通信システムを組み合わせて、情報サービスを提供することを指す。テレマティクス技術を活用した保険がテレマティクス保険である。

インシュアテック系スタートアップとの関連でいえば、日本では、あいおいニッセイ同和損害保険の英国子会社を通じたテレマティクス自動車保険事業者であるインシュアボックス(Insure the Box 英)の投資に始まる。モバイルやIoTなどを用いた自動車テレマティクス保険は、普及を開始するとともに、さまざまなデータを用いてこれまで可視化できなかったリスクをマネージするようになっていく。

前述のAXA XLではサプライチェーンデータプラットフォームを有するスタートアップであるパーシル(Parsyl:米)と提携し海上運輸でのリスクを可視化し、リスクマネジメントサービスを提供している。同社はさらに、スタートアップであるスライスラボ(Slice Labs:米)と提携し、サイバーリスクのスコアを提供し、サイバーリスクの可視化と万が一の補償を提供している。

この他にも、労働災害リスクなどの可視化も始まっており、この流れは5Gの普及、定着とともにさらに加速することが予想される。日本においても、損害保険会社においてデータビジネスサービスを開始している。三井住友海上における「RisTech」などがその代表例だろう。

【次ページ】第4類型:デジタルプラットフォームビジネス

PR

PR

PR