- 会員限定

- 2020/05/26 掲載

フィンテックの鍵を握る「銀行API」、契約締結に向けた各社の動向とは

(Photo/Getty Images)

銀行APIとはそもそも一体何か?

「銀行API」のそもそもの基本構想とは何か。電子決済等代行事業者協会の代表理事を務めるマネーフォワード 取締役 瀧 俊雄氏は銀行のATMを引き合いに出して次のように説明する。「これまで多くの人は、メインバンクを選ぶ際に『ATMや支店へのアクセスがいいかどうか』を基準にしてきました。つまり、現金を扱う際の利便性を判断基準にしてきたのですが、これからキャッシュレス化が進むにつれ、人々はこれまでとはまったく異なる基準で銀行を選ぶようになります。そのときに重要な鍵を握るのが、銀行APIの存在なのです」(瀧氏)

ATMや支店への物理的な移動を伴わず、デジタルの世界でお金のやりとりが行われるようになると、これまでATMで行っていた残高照会やお金の引落、振込や送金などの処理をすべてアプリケーションを通じて行うようになる。

その際に、アプリケーションを提供するフィンテック企業と、口座を管理する銀行のシステムとの間を結ぶのが銀行APIであり、いわば「21世紀のATM」とでも呼ぶべき存在なのだ。そして、この銀行APIを通じて銀行の口座情報にアクセスし、ユーザーに便利な金融サービスを提供する業者のことを「電子決済等代行事業者(以下、電代業)」と呼ぶ。

金融業界以外の方にとって、電代業という名前はまだまだ聞き慣れないものかもしれないが、家計簿ソフトや会計クラウドサービスなどを運営するフィンテック企業の業態を指すものと考えていいだろう。

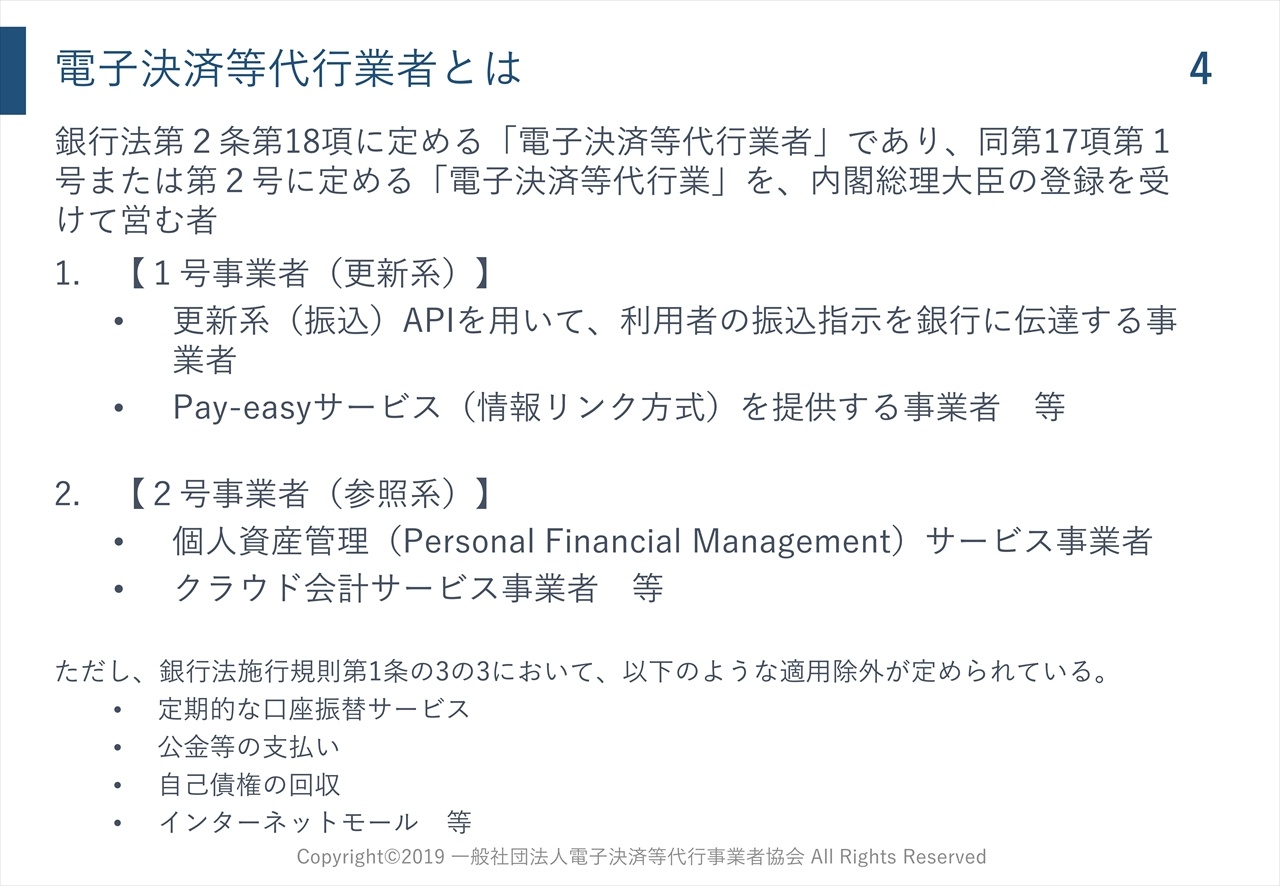

これらフィンテック企業の台頭を受けて2018年6月に施行された改正銀行法において初めて定義された業種で、利用者の口座からの振込や送金などを銀行APIを通じて指示する「1号業者」と、同じく銀行APIを通じて利用者の口座情報(残高など)を取得してアプリケーションを通じて情報提供する「2号業者」に分かれる。

一般的に1号業者は「更新系」、2号業者は「参照系」と呼ばれ、現在日本においてフィンテック業界をリードしている家計簿ソフトやクラウド会計サービスなどは後者に当たる。

いよいよ待ったなしの「契約締結の猶予期間切れ」

なお、これまでほとんどのフィンテック系サービスは、利用者の口座情報を銀行から取得するために「スクレイピング」と呼ばれる手法をとってきた。これは、オンラインバンキングのID/パスワードを利用者から預かり、これを使ってユーザーの代理としてオンラインバンキングのシステムにログインし、そこで表示される画面の中から各種情報を読み取ってくるというもの。このスクレイピングは銀行側に無断で行われていることがほとんどであり、かつ利用者のID/パスワードを業者がいったん預かるために、セキュリティ面でのリスクがかねてから指摘されてきた。

2018年6月に施行された改正銀行法はこうした状況の是正を図ったもので、これまでスクレイピングで情報を取得してきたフィンテック企業を電代業として定義し、登録を義務付けるとともに、情報取得の手段をスクレイピングではなく、より安全なAPIによるシステム連携で行うよう求めている。また銀行APIを通じて情報をやりとりするに当たっては、電代業と銀行の間で正式に契約を締結することも定められた。

ただし参照系に限っては、法律の施行から2年間は契約締結が免除される猶予期間とされている。その間に契約締結作業が進むことが期待されたが、実際には2020年5月末の猶予期間の終了を目前にしながら、当初想定していたほどには契約締結が進んでいないのが実情である。

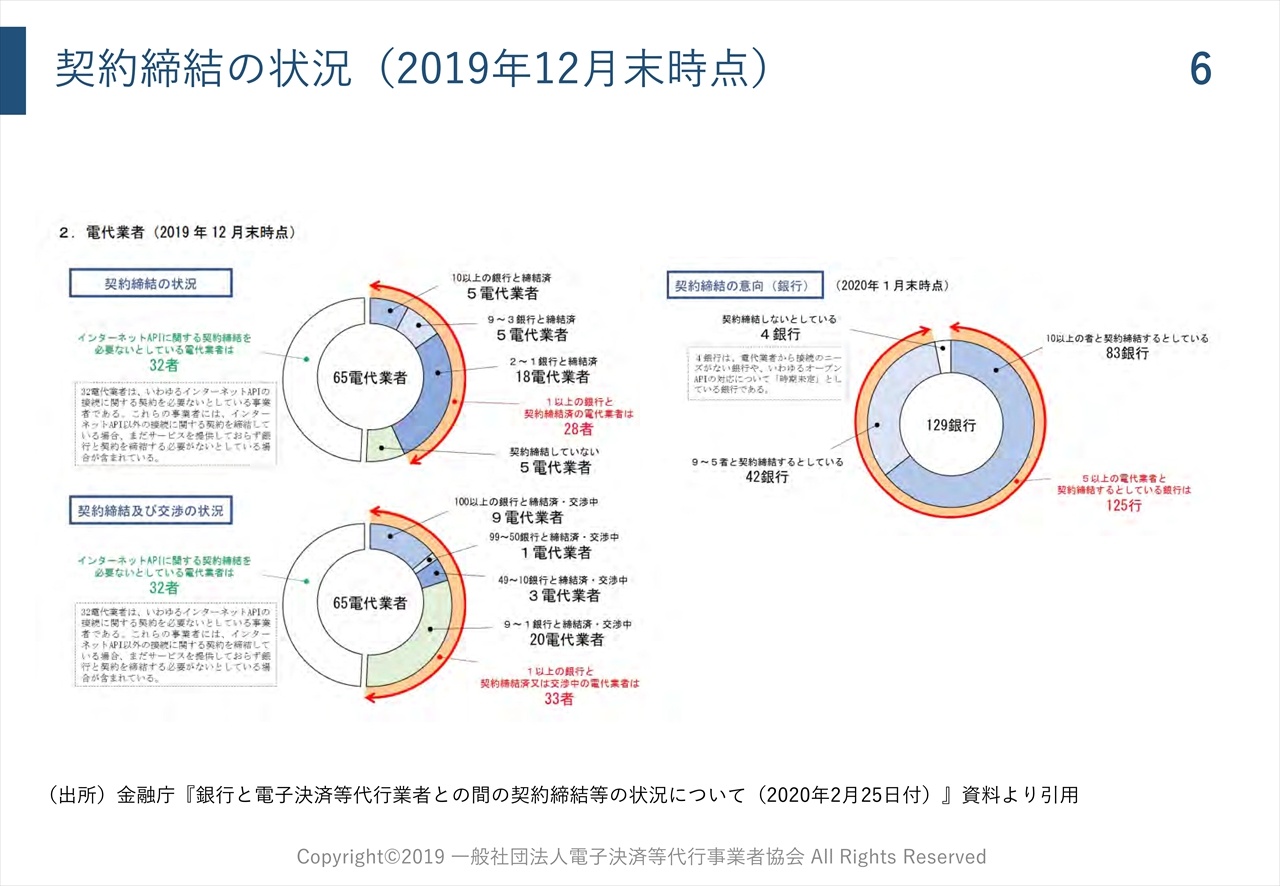

「2017年6月に政府が発表した『日本未来投資戦略 2017』では、『今後3年以内(2020年6月まで)に、80行程度以上の銀行におけるオープンAPIの導入を目指す』というKPIを打ち出しましたが、現時点で既に120以上の銀行が2020年5月末までにAPIを提供することを打ち出しており、当初目標を大幅に上回る成果を上げています。その一方で、契約締結の状況を見ると、2019年12月末時点で10以上の銀行と契約を締結した電代業はわずか5社に留まっています。これらの電代業は本来、120以上の銀行すべてとの契約締結を目指していたのです」(瀧氏)

このように契約締結が思うように進んでいない理由には、銀行API利用料の価格交渉の長期化や、契約締結にまつわる法務業務の肥大化、電代業者の審査スキームやセキュリティ基準の確立などが進んでいないといったさまざまな事情が挙げられる。

こうした課題の解決が思うように進まなかった結果、一時は2020年5月末までの契約締結が危ぶまれる状況に陥りかけていたが、現在では金融庁が金融機関と電代業の間に入って契約締結を促進している。

このほか、金融情報システムセンター(FISC)が独自のセキュリティ基準「API接続チェックリスト」を公表したり、あるいは全銀協が契約の共通フォーマットのひな形を公表するなど、業界を挙げて契約締結プロセスのスピードアップに向けて動いている。

実績多数の「参照系フィンテックサービス」

なお、現在の日本のフィンテック市場においては、家計簿ソフトや会計クラウドサービスといった参照系のサービスが大勢を占める。これらのサービスは利用者にとって非常に利便性が高いものの、高額な利用料金を請求できるほど高い付加価値を有しているわけでもない。

そのため、電代業と銀行双方にとって短期的な利幅が少なく、特に銀行APIを開発・提供する立場にある銀行側にとってのインセンティブは相対的に小さいと言える。

「参照系のサービスは、ATMの機能で言えば残高照会や通帳記帳に当たります。これらのサービスはATMでは通常無料で提供されているため、これと同等のサービスを提供するアプリケーションに高額な利用料を支払うのは消費者心理的にハードルが高くなります。そのため、現在の参照系のサービスは銀行と電代業との間でWin-Winの関係を築きにくく、現時点ではあくまでも『ユーザーの利便性を向上させるためのもの』という位置付けになっています」(瀧氏)

【次ページ】銀行APIの契約締結に向けたフィンテック各社の動向

PR

PR

PR