- 会員限定

- 2021/06/11 掲載

数兆円規模に成長した分散型金融「DeFi」、金融庁らが語るその意義と課題

DeFi預かり資産は一時、1000億ドル超に

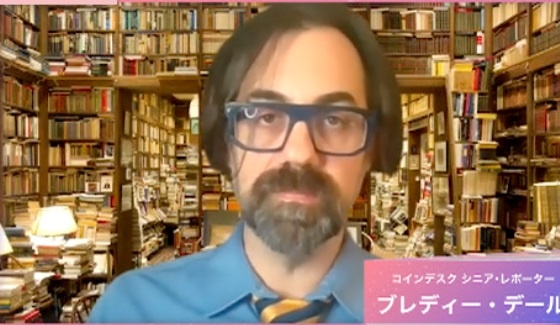

2020年以降、DeFiの注目度が急激に高まり、暗号資産の投資家を中心に取引を広げている。冒頭、コインデスク シニア・レポーターのブレディー・デール氏はここまでのDeFiの歩みについて振り返った。ビットコインによって、「安全にインターネット上での価値の移動が可能である」ことが証明された後、DeFiを支える基盤を提供する暗号資産であるイーサリアムが登場した。さらに、仮想通貨の「価格変動(ボラティリティ)」のリスク軽減の選択肢として「ステーブルコイン」(価格が一定の仮想通貨)も生まれた。

こうした潮流の中で分散型金融を指すDeFiではさまざまな金融サービスがリリースされている。たとえば、DeFiによる融資はイーサリアム上でスマートコントラクト(自動取引・自動契約)により人を仲介せず、クラウドに置かれたソフトウェアが自動的にブロックチェーン上で実行する。

この暗号資産(仮想通貨)を貸し借りできるレンディング(貸付)プラットフォーム「Compound」を開発したのがコンパウンド・ラボ ストラテジー・リードのカルビン・リウ氏だ。リウ氏によるとコンパウンドは3年前に開発され、1年半前に現在の形となった。「サービスを利用するユーザーが集まるとイノベーションが起こり、さまざまなDeFiプロトコルが登場していく」(リウ氏)と語る。

リウ氏は今後、DeFiが暗号資産に特化し続けるのか、もしくは大手金融機関のバックエンドを担うようになるのか、あ中央銀行デジタル通貨(Central Bank Digital Currency:CBDC)の取り組みが進む中、政府もDeFiを取り入れるようになるのかなど、どの程度の規模に成長するかに着目している。

自分の持っているウォレットで直接取引する「分散型取引所(DEX)」の取引高も急増しており、DeFiは単なる流行に留まらない可能性がある。金融庁でDeFiの規制に携わる 国際デジタル調整官 兼 国際企画調整官の高梨 佑太氏は、「"分散化”は金融システムを劇的に変える可能性がある」と話した。

分散化された金融の世界は金融仲介者の存在を前提とした現状とは大きく異なり、金融犯罪対策などで当局による規制が困難な側面がある。必然的に政府の役割も変わり、当局はDeFiをいかに規制するべきかを模索しているという。

高梨氏は「イノベーションの重要性は認識している一方で、リスク軽減も重要だ」とし、リスク軽減がイノベーションを阻害しないよう、エンジニア、学術界と協力して解決策を見出すことの必要性を指摘した。

暗号資産(仮想通貨)取引サービスCoinbase日本法人 代表取締役の北澤 直氏は、DeFiの預かり資産が2020年夏から増加し続けていることに言及。「DeFi全体で考えると、取引にまつわる摩擦を減らし、透明性を高め、中立性を保つことができる」と説明し、金融市場は暗号資産のメリットを多く生かせる状況になりつつあると述べた(2021年5月に預かり資産1000億ドルを記録、6月に700億ドルに低下)。

現状のDeFiの価値は「高利回り」にあるが……

デール氏は、自らコンパウンドにお金を預けた経験から「その魅力は高利回りにある」と話した。そして、「コンパウンドにお金預けると利息が得られる。たとえば、米ドルと連動するステーブルコイン『DAI』は分散型組織で管理され、利回りは4~5%と、銀行口座の約20倍の高利率だ」と説明、こうしたDeFiシステムはどれくらいの期間、継続できるかについて尋ねた。高梨氏は「関連するリスクによるのではないか」とした。リターンが高ければリスクも高くなる。ユーザーにどんなリスクがあるか、リターンとマッチしているかを考える必要があるということだ。

リウ氏も「DeFiの利息が高いのはリスクに対する不確実性だ」と話した。コンパウンドはフィンテック企業などとDeFiの活用を目的に共同で作業に当たっている。フィンテック企業の最大の関心事は「DeFiの高利回り」だが、これは「現状、大手金融機関がDeFiにアクセスできないから高利回りになっている」ことによる。

リウ氏は「大手が参入すれば、DeFiとの利回り差はなくなっていくだろう」とし、「利回りだけでなく、大手参入によって、現実の世界では不可能だった魅力的なイノベーションが起きる可能性に目を向けて欲しい」と訴えた。

北澤氏は、「年齢の高い層にDeFiの不安感があるようだ」と話した。「DeFiを実際に使いはじめ、その扱いに慣れるとDeFiの取引の容易さが理解できる。現状の多くの人の関心は、暗号資産でお金を稼ぐことにあるが、それ以外の価値、暗号資産の未来やDeFiプロトコルがめざす姿をユーザーに知ってもらうためには、我々プラットフォーム事業者が、あらゆる人に安全・安心なプラットフォームを提供することが大事だ」と北澤氏は話した。

【次ページ】DeFiには創業者や開発者のエゴが介入しにくい

関連コンテンツ

PR

PR

PR